《中华人民共和国企业所得税法》第二十七条规定:符合条件的技术转让所得可以免征、减征企业所得税。《中华人民共和国企业所得税法实施条例》第九十条进一步明确,一个纳税年度内,居民企业技术转让所得不超过500万元的部分,免征企业所得税;超过500万元的部分,减半征收企业所得税。

该项优惠政策一直广受技术研发类企业的青睐。但在实操过程中,部分企业财务人员对该政策理解有偏差,产生涉税风险。

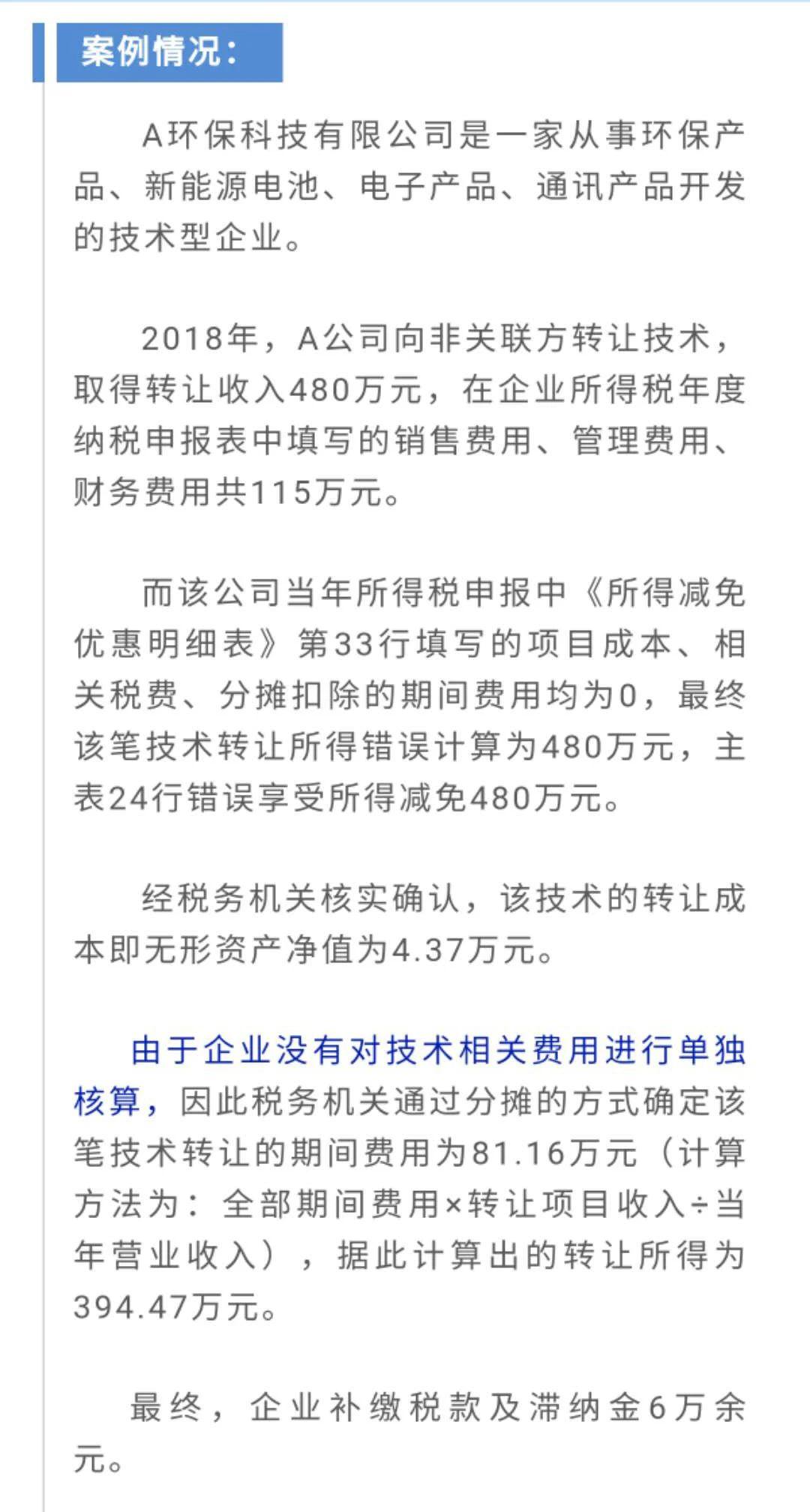

下面就跟小编一起看个案例吧~

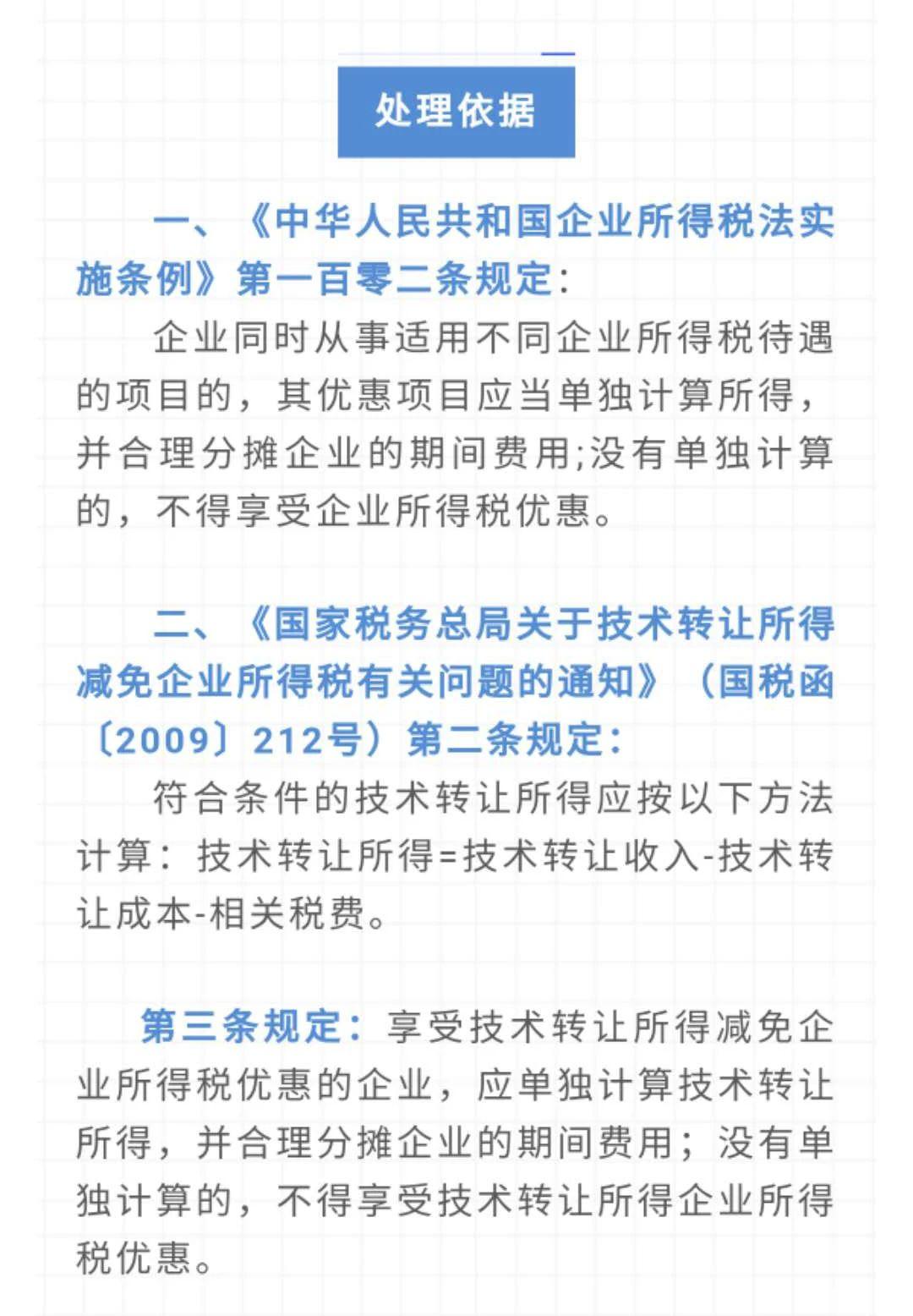

三、《国家税务总局关于许可使用权技术转让所得企业所得税有关问题的公告》(国家税务总局公告2015年第82号)规定:

符合条件的5年以上非独占许可使用权技术转让所得应按以下方法计算:技术转让所得=技术转让收入-无形资产摊销费用-相关税费-应分摊期间费用。

因此,A环保科技有限公司在申报2018年企业所得税时,由于没有对该笔技术转让相对应的成本、期间费用进行准确计算,最终补缴税款和滞纳金。