企业在筹备上市之前,优化调整股权架构是一个关键环节。根据现行税收政策,符合条件的股权和资产划转,可以选择适用企业所得税特殊性税务处理。

一般情况下,企业实施股权和资产划转所涉及的金额较大,一旦错误适用特殊性税务处理,不仅会带来较高的税务风险,而且会给企业现金流带来重大影响,影响企业经营。因此,为防范税务风险,顺利实现上市目标,企业需要关注自身股权架构是否适用于税收优惠政策规定的情形。

|

《财政部 国家税务总局关于促进企业重组有关企业所得税处理问题的通知》(财税〔2014〕109 号)“三、关于股权、资产划转 对100%直接控制的居民企业之间,以及受同一或相同多家居民企业100%直接控制的居民企业之间按账面净值划转股权或资产,凡具有合理商业目的、不以减少、免除或者推迟缴纳税款为主要目的,股权或资产划转后连续12个月内不改变被划转股权或资产原来实质性经营活动,且划出方企业和划入方企业均未在会计上确认损益的,可以选择按以下规定进行特殊性税务处理: 1、划出方企业和划入方企业均不确认所得。 2、划入方企业取得被划转股权或资产的计税基础,以被划转股权或资产的原账面净值确定。 3、划入方企业取得的被划转资产,应按其原账面净值计算折旧扣除。” |

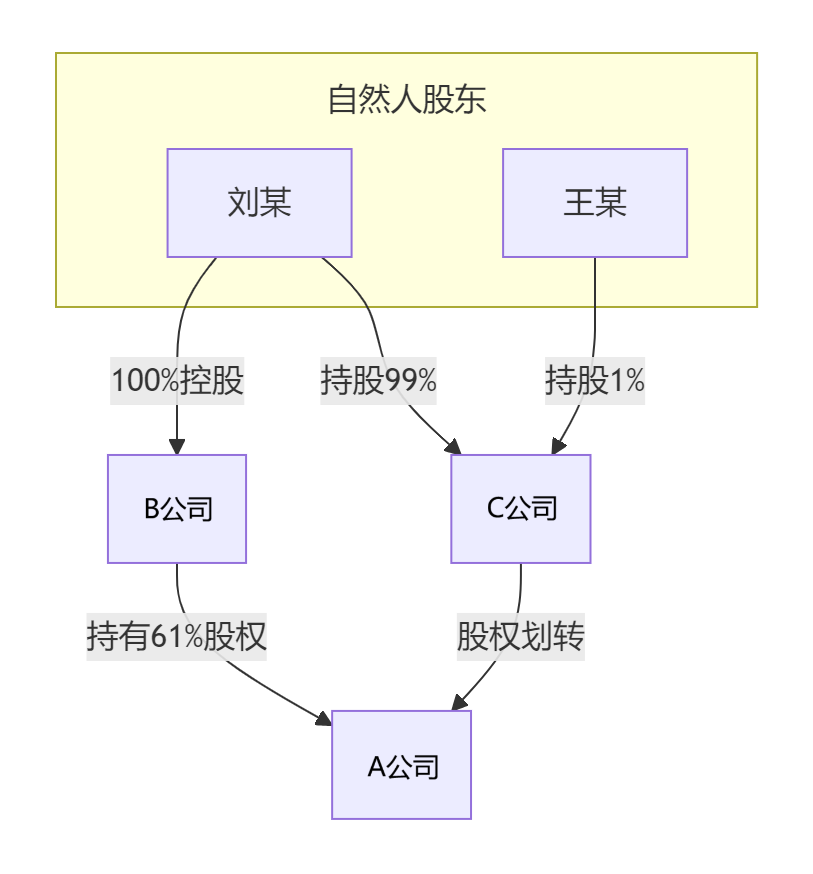

A公司是一家主营农副食品加工及销售的企业,由B公司等4家法人股东发起设立,在全国中小企业股份转让系统挂牌。2022年,A公司启动转板上市,上市辅导机构提出,B公司持有A公司61%的股份,但其主营业务为农药、除草剂的生产与销售,与A公司主营业务差异较大,会给A公司的上市审核造成一定的负面影响,建议B公司通过股权重组方式,重新注册一家公司持有A公司的股份。

B公司是自然人刘某设立的一个一人有限责任公司。为了支持A公司上市,刘某与另一自然人王某注册成立了C公司,刘某实际持股99%。C公司成立后,B公司将其持有的A公司61%的股权划转给C公司。因本次划转是由同一实际控制人直接控制的企业之间发生的划转,根据《全国中小企业股份转让系统挂牌公司股份特定事项协议转让细则》相关规定,转让双方向全国中小企业股份转让系统有限责任公司和中国证券登记结算有限责任公司,申请办理了特定事项协议转让手续。

在财务处理方面,B公司将所持A公司股权,按账面净值向C公司进行了划转,且双方均未确认损益。

主体关系

A公司:拟上市主体,主营农副食品加工,在全国股转系统挂牌。

B公司:A公司控股股东(持股61%),为自然人刘某设立的一人有限责任公司,主营农药生产销售。

C公司:为完成本次重组,由刘某(持股99%)与王某新设的公司。

重组动因

因B公司与A公司主营业务差异过大,可能影响A公司上市审核。上市辅导机构建议B公司通过股权重组,由一家新设公司持有A公司股份。

交易方案

B公司将其持有的A公司61%股权,按账面净值划转至C公司。交易基于双方受同一自然人刘某控制,办理了特定事项协议转让,且双方会计上均未确认损益。

企业主张

B公司认为,此次交易可以按照《财政部 国家税务总局关于促进企业重组有关企业所得税处理问题的通知》(财税〔2014〕109号)第三条关于股权、资产划转的规定,适用特殊性税务处理。

税务机关认定

主管税务机关核查该笔股权划转业务内容后指出,该笔交易不符合财税〔2014〕109号文件规定,不能适用特殊性税务处理,而应适用一般性税务处理,依据公允价值计算和确认转让所得。

争议核心与法规分析

财税〔2014〕109号文明确规定,适用特殊性税务处理的股权划转,必须发生在以下两种居民企业之间:

-

100%直接控制的居民企业之间;

-

受同一或相同多家居民企业100%直接控制的居民企业之间。

本案中,B公司与C公司同受自然人刘某控制,实际控制人“刘某”是自然人,并非“居民企业”。因此,该股权划转业务不符合财税〔2014〕109号文上述规定。个人所得税法中亦无类似企业所得税特殊性税务处理的相关政策规定。

处理结果

经税务机关沟通,B公司接受了税务认定意见,依法调整所属年度的应纳税所得额。

案例中的股权划转交易发生于2024年7月1日之前,新修订的公司法尚未施行,此时受限于原公司法的的规定,因此B公司股东刘某选择与另一自然人一起注册成立C公司,通过B公司将其持有的A公司61%的股权划转给C公司。

|

根据原公司法第五十八条规定,一个自然人只能投资设立一个一人有限责任公司,该一人有限责任公司不能投资设立新的一人有限责任公司。 |

自2024年7月1日起施行的新《公司法》,取消了上述限制。

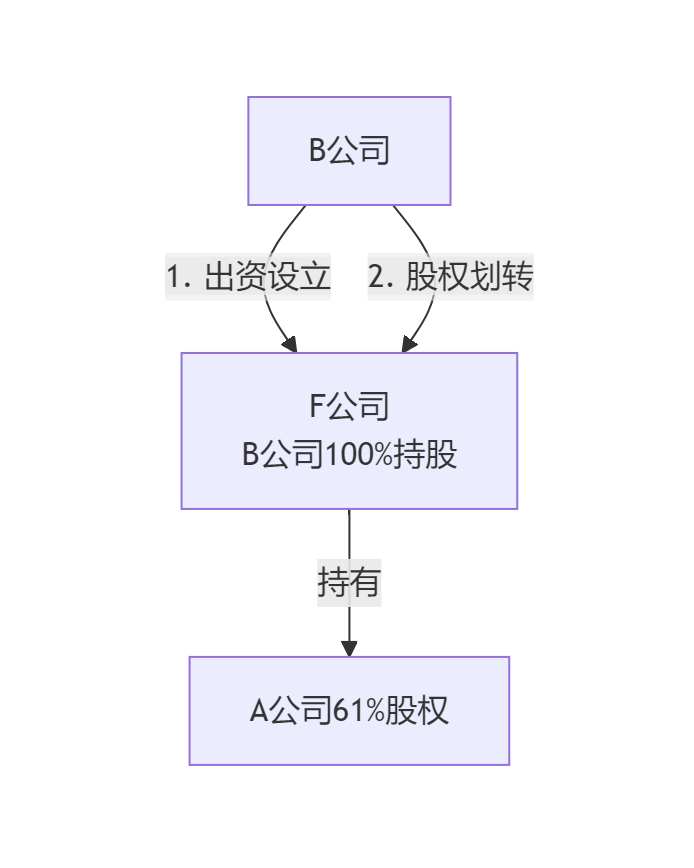

案例中的股权划转交易,若发生于新《公司法》实施之后:B公司可以作为出资方设立F公司,并对F公司100%持股,再由B公司将其持有的A公司61%股权划转给F公司。

图示:

此时,B公司将其持有的A公司61%的股权划转给F公司,属于“100%直接控制的居民企业之间”的股权划转,在同时满足合理商业目的、股权划转后连续12个月内不改变A公司原有实质性经营活动等其他条件的情况下,可以适用财税〔2014〕109号文件规定的特殊性税务处理。

划转完成后,B公司由直接持有A公司61%的股权,变为通过100%控制的全资子公司F公司间接持有,能够实现B公司对A公司上市的支持。

总结与启示

厘清政策:税务上的特殊性税务处理有严格的“主体资格”要求,核心是“居民企业”之间的控制关系。自然人作为同一控制人,通常无法直接满足企业所得税重组优惠的条件。

合规前置:上市前的重大重组交易,必须在方案设计阶段进行深入的税务合规性研判,建议委托专业税务服务机构进行方案的整体设计,且积极与主管税务机关沟通落实争议事项的税务处理,确保税务合规及优化,避免事后调整带来的巨额税负和上市风险。

注重实质:主管税务机关重点关注交易的商业目的,企业应充分留存证明重组商业合理性的资料,以应对可能的质疑。

善用新法:新公司法为集团内部架构重组提供了更灵活的工具,在符合商业目的的前提下,设计出既能满足监管要求、又能实现税务优化的重组路径。