2024年度所得税汇算清缴专题之三十

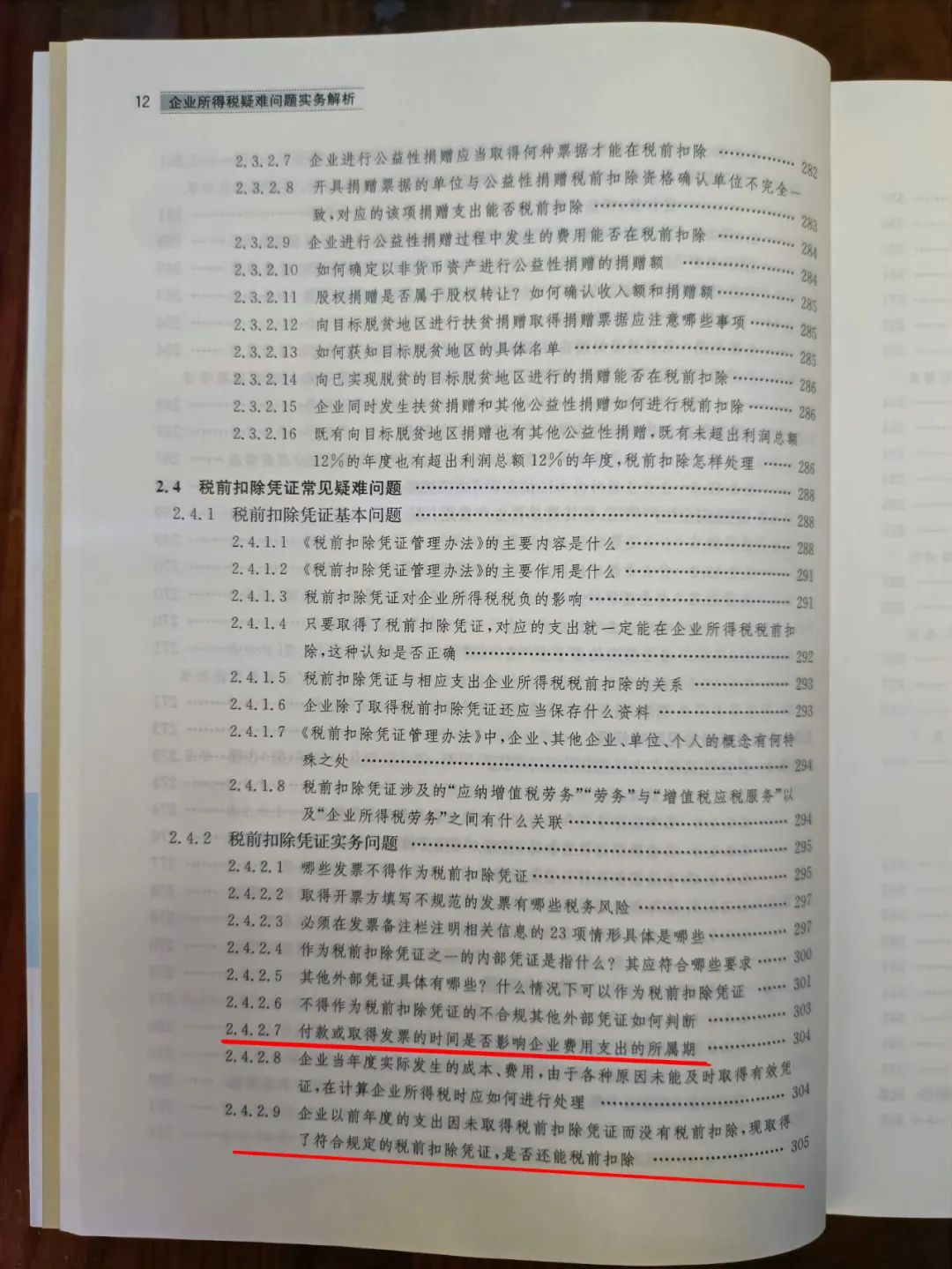

2.4.2.7 付款或取得发票的时间是否影响企业费用支出的所属期

在实践中,企业财税人员常遇到需判断相关支出的确认时间的问题。特别是对于跨年度的费用,有些财税人员不清楚如何准确判断其所属年份,导致了不必要税收风险的产生。根据现行税收政策规定,企业所得税应纳税所得额的计算,以权责发生制为原则,属于当期的收入和费用,不论款项是否收付,均作为当期的收入和费用;不属于当期的收入和费用,即使款项已经在当期收付,均不作为当期的收入和费用。因此,企业财税人员应当准确把握权责发生制原则和“当期”的要求,准确判断跨年度费用的所属期。

【案例2-81】2×23年1月,D公司为了开展经营业务,租赁了乙公司的房屋。但由于资金周转困难,D公司无法支付2×23年度的房屋租金,经与乙公司协商,约定2×24年1月再支付,届时乙公司再向D公司开票。根据权责发生制原则,D公司虽然在2×23年度未支付租金也未取得发票,但是该部分支出所属年度仍为2×23年。

在进行税前扣除时,根据《国家税务总局关于企业所得税若干问题的公告》(国家税务总局公告2011年第34号)的规定,D公司暂时未取得税前扣除凭证,在预缴申报时可暂按账面发生金额进行核算;倘若2×23年度企业所得税汇算清缴结束时,D公司仍未取得合法合规的凭证,则该租金不得税前扣除。若在以后年度D公司取得符合规定的凭证,做出专项申报及说明后,该租金支出可以追补至该支出发生年度税前扣除,但追补年限不得超过5年。

2.4.2.9 企业以前年度的支出因未取得税前扣除凭证而没有税前扣除,现取得了符合规定的税前扣除凭证,是否还能税前扣除

按照《税前扣除凭证管理办法》相关规定,企业应在当年度汇算清缴期结束前取得税前扣除凭证。

《税前扣除凭证管理办法》第十五条规定:“汇算清缴期结束后,税务机关发现企业应当取得而未取得发票、其他外部凭证或者取得不合规发票、不合规其他外部凭证并且告知企业的,企业应当自被告知之日起60日内补开、换开符合规定的发票、其他外部凭证。其中,因对方特殊原因无法补开、换开发票、其他外部凭证的,企业应当按照本办法第十四条的规定,自被告知之日起60日内提供可以证实其支出真实性的相关资料。”若在被告知后仍没有按期提供的,该项支出不得在发生年度税前扣除,也不得在以后年度追补扣除。

除《税前扣除凭证管理办法》第十五条规定的情形外,企业以前年度应当取得而未取得发票、其他外部凭证,且相应支出在该年度没有税前扣除的,在以后年度取得符合规定的发票、其他外部凭证或者按照《税前扣除凭证管理办法》第十四条的规定提供可以证实其支出真实性的相关资料,相应支出可以追补至该支出发生年度税前扣除,但追补年限不得超过5年。

特别提示:这种情形不能在取得扣除凭证的年度进行扣除,应追溯到支出发生年度进行扣除。