一、税率税率发展沿革

(一)柴油、航空煤油、燃料油

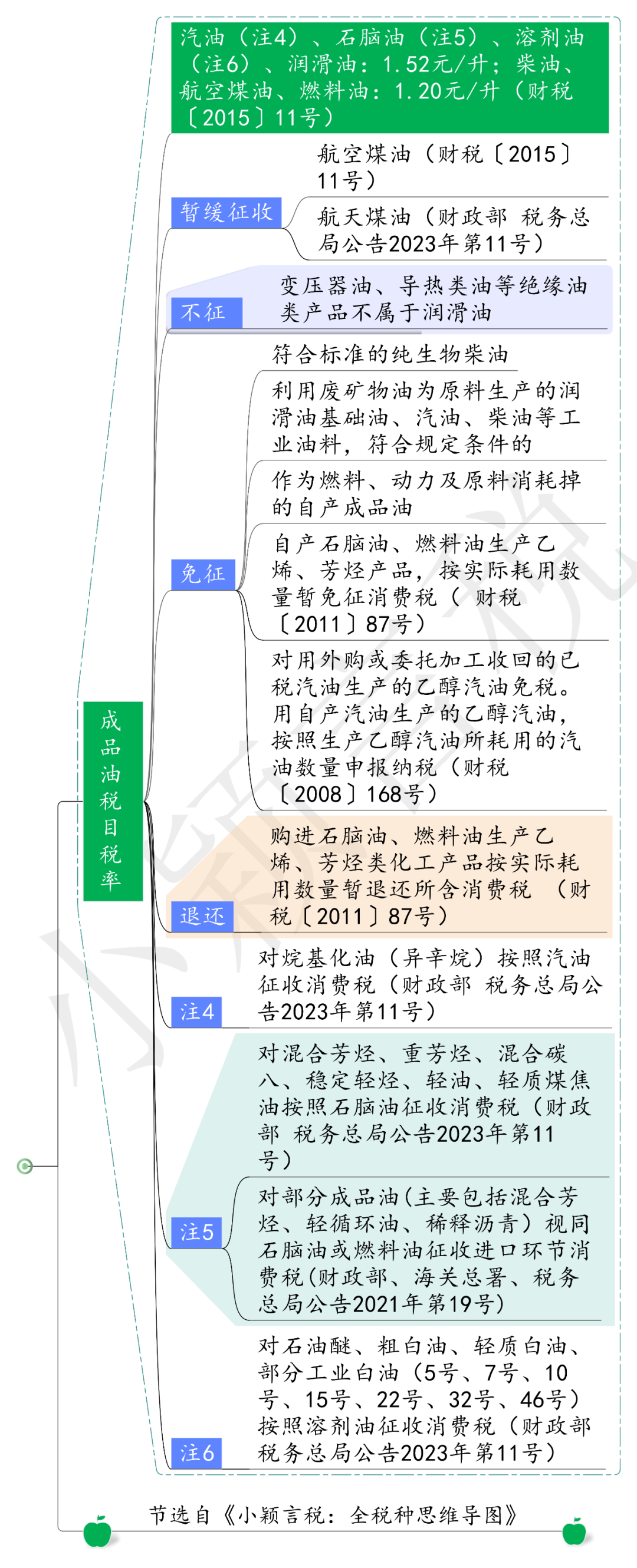

1.2009年1月1日以前,税率为0.1元/升;

2.2009年1月1日-2014年11月28日,税率为0.8元/升;

3.2014年11月29日-2014年12月12日,税率为0.94元/升(财税〔2014〕94号)

4.2014年12月13日-2015年1月12日,税率为1.1元/升(财税〔2014〕106号)

5.2015年1月13日至今,税率为1.2元/升(财税〔2015〕11号)

(二)无铅汽油、石脑油、溶剂油、润滑油

1.2009年1月1日以前,税率为0.2元/升;

1.2009年1月1日-2014年11月28日,税率为1元/升

2.2014年11月29日-2014年12月12日,税率为1.12元/升(财税〔2014〕94号)

3.2014年12月13日-2015年1月12日,税率为1.4元/升(财税〔2014〕106号)

4.2015年1月13日至今,税率为1.52元/升(财税〔2015〕11号)

以汽油、汽油组分调和生产的甲醇汽油、乙醇汽油也属于本税目征收范围。

2.根据《国家税务总局关于上海赛孚燃油发展有限公司生产的甲醇汽油征收消费税问题的批复》(国税函〔2008〕415号),甲醇汽油属于消费税征税范围,应按规定征收消费税。

3.根据《财政部 国家税务总局关于提高成品油消费税税率后相关成品油消费税政策的通知》(财税〔2008〕168号)第四条规定,对用外购或委托加工收回的已税汽油生产的乙醇汽油免税。用自产汽油生产的乙醇汽油,按照生产乙醇汽油所耗用的汽油数量申报纳税。

4.根据《国家税务总局关于加强成品油消费税征收管理有关问题的通知》(财税〔2008〕168号)第三条规定,纳税人既生产销售汽油又生产销售乙醇汽油的,应分别核算,未分别核算的,生产销售的乙醇汽油不得按照生产乙醇汽油所耗用的汽油数量申报纳税,一律按照乙醇汽油的销售数量征收消费税。

5.根据《关于部分成品油消费税政策执行口径的公告》(财政部 税务总局公告2023年第11号),自2023年6月30日起对烷基化油(异辛烷)按照汽油征收消费税。

(二)柴油

1.根据财税〔2008〕167号附件2规定,柴油是指用原油或其他原料加工生产的倾点或凝点在-50至30的可用作柴油发动机燃料的各种轻质油和以柴油组分为主、经调和精制可用作柴油发动机燃料的非标油。

以柴油、柴油组分调和生产的生物柴油也属于本税目征收范围。

2.根据《汽油、柴油消费税征收范围注释》(国税发〔1998〕192号)规定,以动植物油为原料,经提纯、精炼、合成等工艺生产的生物柴油,不属于消费税征税范围。

3.根据《财政部、国家税务总局关于明确废弃动植物油生产纯生物柴油免征消费税适用范围的通知》(财税〔2011〕46号)规定,废弃动植物油生产纯生物柴油免征消费税。

3.根据《财政部 中国人民银行 国家税务总局关于延续执行部分石脑油燃料油消费税政策的通知》(财税〔2011〕87号),自2011年10月1日起:对生产石脑油、燃料油的企业(以下简称生产企业)对外销售的用于生产乙烯、芳烃类化工产品的石脑油、燃料油,恢复征收消费税。

生产企业自产石脑油、燃料油用于生产乙烯、芳烃类化工产品的,按实际耗用数量暂免征消费税。

对使用石脑油、燃料油生产乙烯、芳烃的企业(以下简称使用企业)购进并用于生产乙烯、芳烃类化工产品的石脑油、燃料油,按实际耗用数量暂退还所含消费税。

4.根据《关于部分成品油消费税政策执行口径的公告》(财政部 税务总局公告2023年第11号),自2023年6月30日起,对混合芳烃、重芳烃、混合碳八、稳定轻烃、轻油、轻质煤焦油按照石脑油征收消费税。

(四)溶剂油

1.根据财税〔2008〕167号附件2规定,溶剂油是用原油或其他原料加工生产的用于涂料、油漆、食用油、印刷油墨、皮革、农药、橡胶、化妆品生产和机械清洗、胶粘行业的轻质油。

橡胶填充油、溶剂油原料,属于溶剂油征收范围。

2.根据《关于部分成品油消费税政策执行口径的公告》(财政部 税务总局公告2023年第11号),自2023年6月30日起,对石油醚、粗白油、轻质白油、部分工业白油(5号、7号、10号、15号、22号、32号、46号)按照溶剂油征收消费税。

(五)航空煤油

1.根据财税〔2008〕167号附件2规定,航空煤油也叫喷气燃料,是用原油或其他原料加工生产的用作喷气发动机和喷气推进系统燃料的各种轻质油。

2.根据财税〔2008〕168号规定,航空煤油暂缓征收消费税。

3.根据《关于部分成品油消费税政策执行口径的公告》(财政部 税务总局公告2023年第11号)规定,自2023年6月30日起,对航天煤油参照航空煤油暂缓征收消费税。

4.根据《国家税务总局关于润滑脂产品征收消费税问题的批复》(国税函〔2009〕709号)规定,用原油或其他原料加工生产的用于内燃机、机械加工过程的润滑产品均属于润滑油征税范围。润滑脂是润滑产品,属润滑油消费税征收范围,生产、加工润滑脂应当征收消费税。

5.根据《国家税务总局关于绝缘油类产品不征收消费税问题的公告》(国家税务总局公告2010年第12号)规定,变压器油、导热类油等绝缘油类产品不属于应征消费税的“润滑油”,不征收消费税,自2010年10月1日起执行。

(七)燃料油

4.根据《财政部 中国人民银行 国家税务总局关于延续执行部分石脑油燃料油消费税政策的通知》(财税〔2011〕87号)规定,自2011年10月1日起,对生产石脑油、燃料油的企业(以下简称生产企业)对外销售的用于生产乙烯、芳烃类化工产品的石脑油、燃料油,恢复征收消费税。

自2011年10月1日起,生产企业自产石脑油、燃料油用于生产乙烯、芳烃类化工产品的,按实际耗用数量暂免征消费税。

自2011年10月1日起,对使用石脑油、燃料油生产乙烯、芳烃的企业(以下简称使用企业)购进并用于生产乙烯、芳烃类化工产品的石脑油、燃料油,按实际耗用数量暂退还所含消费税。退还石脑油、燃料油所含消费税计算公式为:

应退还消费税税额=石脑油、燃料油实际耗用数量×石脑油、燃料油消费税单位税额。

5.根据《国家税务总局关于催化料、焦化料征收消费税的公告》(国家税务总局公告2012年第46号),自2012年11月1日起,催化料、焦化料属于燃料油的征收范围,应当征收消费税。

四、特别规定

(一)根据《国家税务总局关于消费税有关政策问题的公告》(国家税务总局公告2012年第47号)规定,自2013年1月1日起:

(1)将外购的消费税非应税产品以消费税应税产品对外销售的;

(2)将外购的消费税低税率应税产品以高税率应税产品对外销售的。

(二)国家税务总局关于消费税有关政策问题补充规定的公告(国家税务总局公告2013年第50号)对该文件进行补充。

(三)根据《国家税务总局关于取消两项消费税审批事项后有关管理问题的公告》(国家税务总局公告2015年第39号)规定,纳税人生产《国家税务总局关于消费税有关政策问题的公告》(国家税务总局公告2012年第47号)第一条第(二)款符合国家标准、石化行业标准的产品和第二条沥青产品的,在取得省级以上(含)质量技术监督部门出具的相关产品质量检验证明的当月起,不征收消费税。

1.纳税人用自产汽油生产的乙醇汽油,应按照乙醇汽油的销售数量申报纳税。( )

正确答案:错误。

试题解析:纳税人用自产汽油生产的乙醇汽油,按照生产乙醇汽油所耗用汽油数量申报纳税。

2.下列表述正确的是( )。

A.自2009年1月1日起,对成品油生产企业在生产成品油过程中,作为燃料、动力及原材料消耗掉的自产成品油,免征消费税

B.纳税人既生产销售汽油又生产销售乙醇汽油,未分别核算的,生产销售的乙醇汽油不得按照生产乙醇汽油所耗用的汽油数量申报纳税,一律按照乙醇汽油的销售数量征收消费税

C.将对外购或委托加工收回的汽油、柴油用于连续生产应税成品油,准予从消费税应纳税额中扣除已纳的消费税税款

D.进口石脑油不征收消费税

正确答案ABC

试题解析:进口石脑油应征收消费税。A选项《财政部 国家税务总局关于对成品油生产企业生产自用油免征消费税的通知》(财税〔2010〕98号)第一条,B选项《国家税务总局关于加强成品油消费税征收管理有关问题的通知》(国税函〔2008〕1072号 )第三条,C选项《国家税务总局关于印发〈消费税若干具体问题的规定〉的通知》(国税发〔1993〕156号)第三条第三款,《财政部 国家税务总局关于调整和完善消费税政策的通知》(财税〔2006〕33号)第七条

上述两道题建议放在一起学习。

先比较乙醇汽油和普通汽油的区别。

乙醇汽油是用90%的普通汽油与10%的燃料乙醇调和而成。乙醇汽油采用燃料乙醇作为汽油添加剂,具有环保、清洁、可再生的特点。而普通汽油则使用化学制剂MTBE等为原料作为汽油添加剂,这种添加剂对环境有较大污染,许多国家已经相继禁用。

但乙醇汽油易挥发,不易储存。此外,乙醇汽油的热值只有常规车用汽油的60%,所以在动力性和燃油经济性上会比纯汽油要差些。乙醇汽油的辛烷值高,抗爆性好。

接下来看乙醇汽油的消费税优惠规定。

根据《财政部 国家税务总局关于提高成品油消费税税率后相关成品油消费税政策的通知》(财税[2008]168号)第四条规定,对用外购或委托加工收回的已税汽油生产的乙醇汽油免税。用自产汽油生产的乙醇汽油,按照生产乙醇汽油所耗用的汽油数量申报纳税。为什么这样规定?

是因为虽然自产汽油在生产环节尚未缴纳消费税,但在其用于生产乙醇汽油时,相当于将汽油进行了消费(即用于了生产乙醇汽油这一新的商品),因此需要根据所消耗的汽油数量来计算并缴纳消费税。

享受这项优惠需要分开核算:

《国家税务总局关于加强成品油消费税征收管理有关问题的通知》(国税函〔2008〕1072号)的第三条指出,纳税人既生产销售汽油又生产销售乙醇汽油的,应分别核算,未分别核算的,生产销售的乙醇汽油不得按照生产乙醇汽油所耗用的汽油数量申报纳税,一律按照乙醇汽油的销售数量征收消费税。

这样规定是因为如果企业不分开核算,税务部门将无法准确识别乙醇汽油的销售数量,从而无法正确应用针对乙醇汽油的税收政策或优惠(生产销售汽油缴纳消费税;而对用外购或委托加工收回的已税汽油生产的乙醇汽油免税。)这可能导致企业错误地享受了本不应享有的税收优惠,进而降低了应缴纳的消费税总额。

3.自2011年10月1日起,生产企业自产石脑油、燃料油用于生产乙烯、芳烃类化工产品的,按实际耗用数量暂免征消费税。乙烯类化工产品是指乙烯、丙烯、丁二烯及衍生品;芳烃类化工产品是指苯、甲苯、二甲苯、重芳烃、混合芳烃及衍生品。自2023年6月30日起,对混合芳烃、重芳烃、混合碳八、稳定轻烃、轻油、轻质煤焦油按照石脑油征收消费税。请问用自产或外购石脑油、燃料油生产重芳烃、混合芳烃是否继续享受原有的优惠?

笔者个人理解:自2023年6月30日起,生产企业自产石脑油、燃料油用于生产重芳烃、混合芳烃的,属于用于连续生产应税消费品不纳税,于纳税人销售重芳烃、混合芳烃时纳税。用外购石脑油、燃料油生产应税消费品生产芳烃类化工产品的,按规定征收消费税,同时允许扣除已纳消费税。