一、提示

二、官方回答

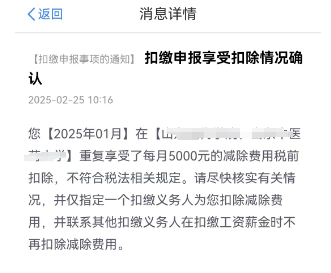

纳税人收到短信提醒或在个人所得税APP中看到通知:“您2025年1月份在xxx重复享受每月5000元减除费用,不符合税法规定,请尽快核实并指定一位扣缴义务人扣除,联系其他扣缴义务人在扣缴工资薪金时不再扣除”,请问应该如何操作?

深圳税务答:根据个人所得税法规定,居民个人的综合所得,以每一纳税年度的收入额减除费用六万元以及专项扣除、专项附加扣除和依法确定的其他扣除后的余额,为应纳税所得额,适用百分之三至百分之四十五的超额累进税率。因此,如果纳税人存在两处以上工资薪金所得且都按照5000减除费用代扣代缴,在年度汇算时可能需要补税。为减轻纳税人办税负担,建议扣缴义务人与纳税人确认后,选择在一处扣除每月5000元的减除费用。

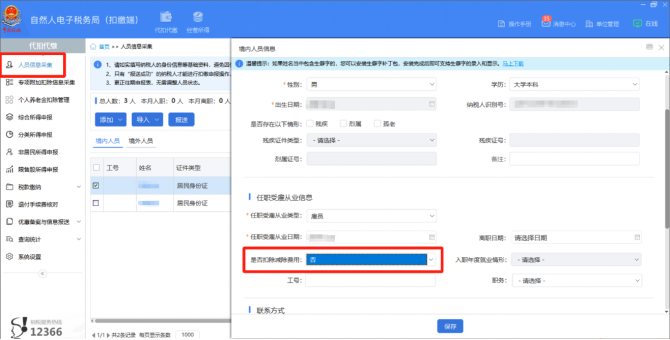

您可以指定一个扣缴义务人扣除减除费用,并告知其他扣缴义务人在扣缴工资薪金时不再扣除减除费用。其他扣缴义务人可在自然人电子税务局扣缴端或网页端的境内人员信息采集界面的【是否扣除减除费用】将“是”修改“否”,届时综合所得预扣预缴税款计算时不再扣除减除费用。

答:根据个人所得税法规定,居民个人的综合所得,以每一纳税年度的收入额减除费用六万元以及专项扣除、专项附加扣除和依法确定的其他扣除后的余额,为应纳税所得额,适用百分之三至百分之四十五的超额累进税率,因此,如果您存在两处以上工资薪金所得且都按照5000元减除费用代扣代缴,在年度汇算时可能需要补税,为减轻您的办税负担,建议您与扣缴单位确认后,选择只在一处扣除每月5000元的减除费用。

操作指引

扣缴单位办税人员可以登录自然人电子税务局(扣缴端),按照以下步骤操作:

点击左侧菜单栏的【人员信息采集】,找到需要设置的已采集人员信息记录,点击打开,在“是否扣除减除费用”选项中选择“否”,点击【保存】,并重新报送人员信息。

完成上述操作后,该扣缴单位在预扣预缴环节将不再为您扣除减除费用,从而避免重复扣除导致年度汇算时补税的情况。

三、单位通知参考

关于重复享受每月 5000元的减除费用税前扣除的通知

尊敬的各位同事: