个税汇算,被查!补税+罚款13万多!税务局紧急提醒!今天起,严查开始!

突发,个税综合所得汇算清缴被查!今天起,个税汇算这些“红线”千万别碰,个税汇算清缴就按这个来!

1

突发!个税汇缴被查!

一、未依法办理个税汇缴,滞纳金+罚款13.35万

违法事实:

纳税人陈某未在法定限期内办理2021年度个人所得税综合所得汇算清缴,少缴个人所得税。经税务部门提醒督促,陈某仍不办理汇算申报。

处罚:

对陈某追缴税款、加收滞纳金并处罚款共计13.35万元。

二、虚假填报专项附加扣除,少缴个税

违法事实:

办理2021年度个人所得税综合所得汇算清缴时,通过虚假填报免税收入、大病医疗专项附加扣除等方式,少缴个人所得税。

处罚:

追缴税款、加收滞纳金并处罚款共计63205.88元。

三、两处以上取得所得,未办理汇算

处罚书文号 常税稽罚[2022]24号

违法事实:

2019年—2021年,取得两处以上所得,合计收入505140.00元,合计已代扣代缴个人所得税4370.65元,经计算:2019年少缴个人所得税1981.90元;2020年少缴个人所得税4797.03元;2021年少缴个人所得税4229.24元,合计少申报缴纳个人所得税11008.17元。

处罚:

对你处以少申报个人所得税税款60%的罚款,计罚款6604.90元。

2

警惕!个税汇算

“红线”千万不要碰

1、存在其他收入未申报

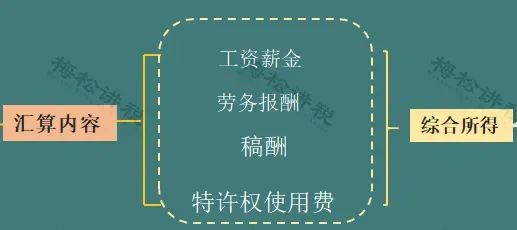

个税综合所得汇算清缴内容有工资薪金、劳务报酬、稿酬、特许权使用费四项所得。

总有些人存在侥幸心理,就认为我只申报工资薪金就可以了,其他的三项反正预缴时也没申报,汇算清缴不申报也没关系,这样想就大错特错了。现在银税信息实时共享,任何偷逃税都无处遁形,被查只是早晚的事~

2、虚假申报专项附加扣除

有的人总是吐槽,要补税好几百,心肝疼,看着专项附加扣除一顿猛操作,从开始的补税,变成退税,小心退税变偷税。

我们都知道,允许扣除的专项附加扣除有6项,每一项扣除又有严格的规定,你以为你虚报专项附加扣除没人知道吗?现在大数据时代,多部门共享信息,一旦虚假申报,一查一个准~

3、通过报销发放工资

很多企业为了给员工 “谋福利”,通过报销的形式,变相发工资。殊不知,在金税系统如此完善的今天,通过大数据的对比,很容易检查到企业费用异常,从而带来税务风险。

4、分解工资

企业中高层为了少缴个税,将奖金、工资等调整到工资较低的员工身上,再通过银行转账、支付宝 等方式转回自己。而这样做,无疑会导致资金流异常,很容易被检查到。

2021年,苏州某税局就侦破了 一起分解工资发放奖金的案件,补税+罚款将近35万元!(苏州税一稽罚[2021]116号 )

5、转换收入性质

前几年流行的“灵工平台”、“税收洼地”等等, 将工资薪金转换成经营所得、劳务报酬的“筹划”,在目前来说就是一种偷税漏税的行为。没有真实业务支撑,虚开发票,不仅给个人带来风险,也会给企业带来风险。

6、借款长期挂账

根据相关税法规定,股东长期挂账的借款,年底应当按照“利息、股息、红利所得”缴纳个税,员工长期挂账的借款,年底需要按照“工资薪金所得 ”缴纳个税。未及时进行申报的,一旦被检查,将要面对的就是“补缴税款 +罚款+滞纳金”!

7、“友情价”转让股权等

2017年8月,肖某等7人分别向吴某转让了各自持有的“西安华东万和城项目”相关股权,为降低双方股权转让价款的税费负担,登记转让价款按照注册认缴资金等额转让,但双方实际转让价款按照实际转让协议约定的溢价款为准。

最终,吴某因未申报印花税及少缴个税,最终被处罚逾4600万元。(陕税稽罚告〔2020〕3号)

且不说“假友情价”,就算是“真友情价”,也存在涉税问题!税务局会根据照独立第三方出具的企业价值评估报告来决定股权的价格,友情价转让税款一分也别想逃!

3

虚假申报个税汇算

后果有多严重?

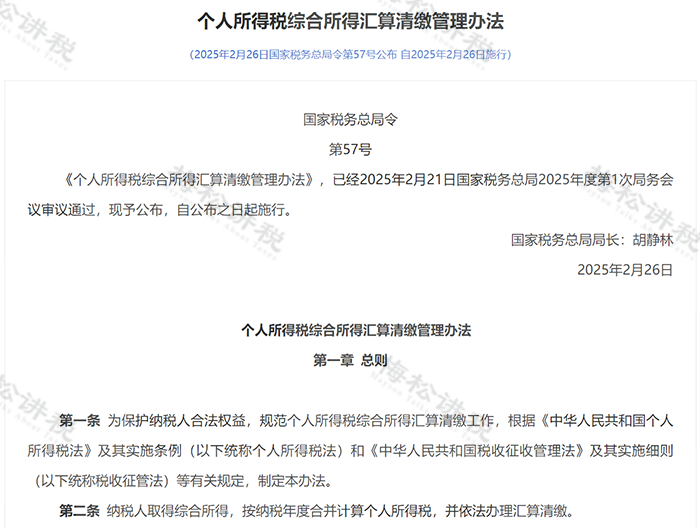

今年个税汇算公告新增处罚项:年度汇算需补税的纳税人,年度汇算期结束后未足额补缴税款的,税务机关将依法加收滞纳金,并在其《个人所得税纳税记录》中予以标注。

1、补税+滞纳金+罚款

根据征管法相关规定,情节轻微的补缴税款+滞纳金,严重的处于不缴或者少缴的税款50%以上5倍以下的罚款罚款,构成犯罪的,追究刑事责任。

2、影响个人信用

新的个税汇算公告明确:要对未足额交税的,计入《个人所得税纳税记录》中予以标注。

通俗点讲,就是情节严重的,会记入个人纳税信用档案,并实施联合惩戒。比如贷款啊,做飞机、高铁啊等等都受影响。

提醒:办理年度汇算,自己要对所填报的信息负责,确保真实、准确、完整。并且,相关证明材料,需要留存5年。

4

个税汇算申报实操!

1、哪些人不需要办理汇算清缴?

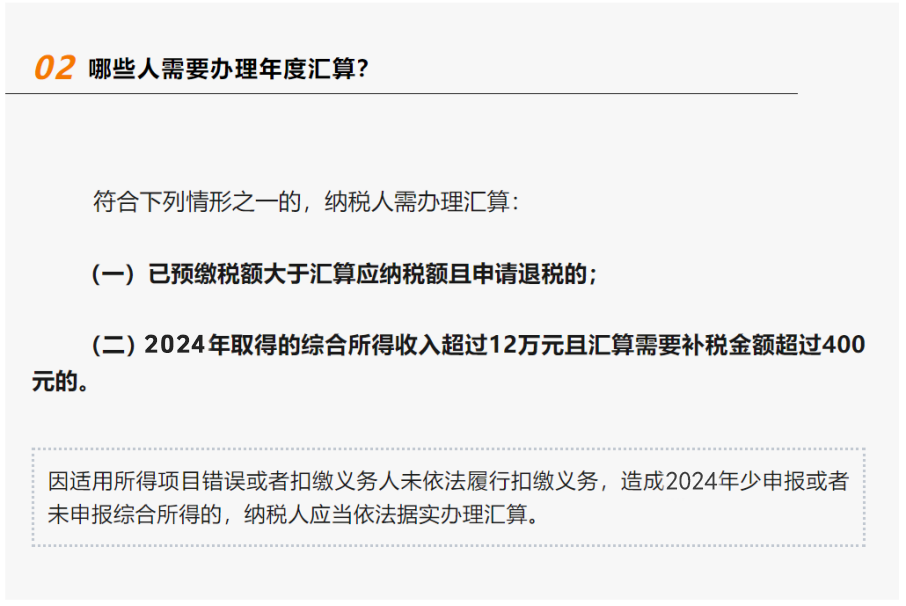

2、哪些人需要办理汇算清缴?

3、如何在个税APP上完成汇算清缴?