又有网络主播偷漏税被查了!还涉嫌行贿!

网络主播提现9.6亿 偷漏税4700万

行贿工作人员50万

近日,最高检披露了某知名主播偷逃税的细节。

【案情介绍】

曹某某与其妻李某甲(现已离异)是某平台的“网红”主播,二人凭借直播销售服饰、日用百货等商品,迅速积累超2000万粉丝。2021年12月,曹某某因涉嫌对平台工作人员行贿进入检察机关的视线。2022年初,江苏省徐州市鼓楼区检察院在依法介入该案时发现,曹某某及其团队在直播中多次违反平台规则,为避免被平台处以3天至7天的停播处罚,三次向平台管理人员行贿共计50万元。

经初步调查,2018年以来,曹某某与李某甲先后在某平台开设两家小店,年销售额破亿。检察机关经调取相关税务凭证发现,二人经营的公司自成立起仅主动申报缴纳4.5万余元税款,某百货经营部无缴税记录,曹某某与李某甲也未以个人名义就销售收入申报纳税。

经调取并核查涉案小店平台账户数据以及相关微信、支付宝资金结算记录查明,2019年7月至2021年12月,两家小店的账号在平台结算提现额高达9.6亿余元,其经营额与纳税额严重失衡,国家税收可能受到严重侵害。

经税务部门稽查,曹某某及李某甲分别经营的账号涉嫌不缴、少缴税费共计4700余万元。截至2024年底,全案已挽回国有财产损失1709万元。考虑到曹某某与李某甲已离婚,涉案平台账号现由李某甲独立运营,且李某甲已补缴全部个人欠缴税款及罚款滞纳金,检察机关建议保留涉案直播账号且不予公开,由此保障了直播团队数十人的劳动就业。

2023年8月10日,曹某某因犯对非国家工作人员行贿罪被法院判处有期徒刑六个月,缓刑一年,并处罚金10万元。李某乙因犯非国家工作人员受贿罪被法院判处有期徒刑一年,缓刑二年,并处罚金20万元。目前,对曹某某未补缴完毕的税款仍在追缴中。因李某甲对曹某某行贿行为不知情且无共同犯罪事实,故未认定其涉及刑事犯罪。

网络主播如何盈利?怎么交税?

一、通过经纪公司签约后,作为直播平台的员工进行直播

这种情况下,主播和平台之间就是劳动雇佣关系,直播平台须按照“工资、薪金所得”预扣预缴主播的个人所得税。

需要注意的是,此种模式下,主播的工资构成一般为“底薪+提成”,提成部分也属于受雇报酬,应与底薪一并计入工资、薪金收入,由直播平台在支付工资时预扣预缴个人所得税。

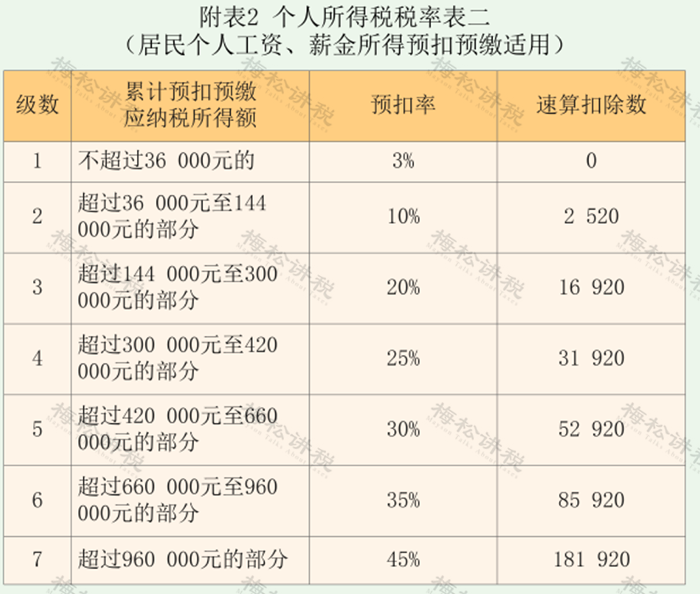

参考个人所得税预扣率表(居民个人工资、薪金所得预扣预缴适用)

举例:

小松和经纪公司签订劳动合同,由所属的经纪公司安排直播。小松的收入主要是工资薪金,以及经纪公司根据业务量安排的绩效奖励及年终奖金。

小松收入性质分析:

属于工资薪金所得,其应缴纳的个人所得税税款由其经纪公司代扣代缴。

个人税负率:3%-45%

年度需要并入个人所得综合收入所得,符合条件的必须要安排年度个人所得所得税汇算清缴。

备注:涉及到年度奖金等部分可以选择适用“全年一次性奖金计税办法”,选择较优的税率。

一、主播以个人身份和平台合作,形成雇佣关系

这种情况下,主播和平台是劳务关系,主播以个人工作室的名义为直播平台提供服务,那么主播的收入将按照劳务报酬所得征税,平台公司将会按照三级的税率表缴纳劳务报酬所得,适用比例税率,税率为20%。

劳务报酬收入需要预扣预缴个人所得税,如果主播为平台提供其他类型的服务,在不同的法律关系下,主播从平台或用户处取得所得还可能被认定为捐赠所得、肖像权许可使用所得等。

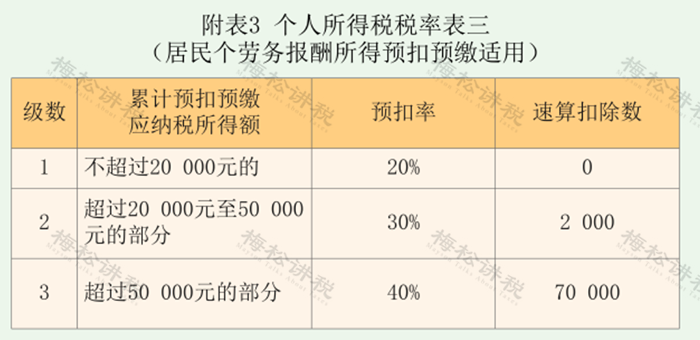

参考个人所得税预扣率表(居民个人劳务报酬所得预扣预缴适用)

举例:

小梅主播有自己的工作室,与某直播平台合作,收入中包含坑位费和销售产品的提成费用。

小梅收入性质分析:

小梅收入的性质为劳务报酬,需要到相关税务机关代开发票,税务机关代征增值税及其他相关税种,同时服务平台将根据劳务报酬所得预扣预缴个人所得税。

个人所得税率:20%--40%

年度需要并入个人所得综合收入所得,安排个人所得所得税汇算清缴。

三、成立个人工作室与直播平台合作

工作室一般属于个人独资企业,取得收入按照经营所得缴纳个人所得税,可以申请核定征收,税负较低。

这种方式是目前非常普遍的一种方式,很多明星也通过这种方式来进行税收筹划。很多主播收入可观,甚至超过了大牌明星,成立个人工作室,改变纳税人身份,由此所有缴纳的税费自然就不同了。

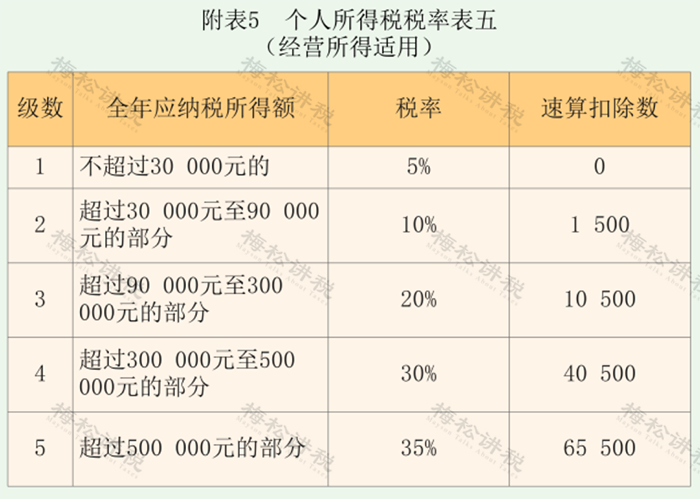

参考个人所得税预扣率表(经营所得适用)

成立个人工作室的好处:

(1)纳税人身份改为个人独资企业,只需缴纳个人所得税,无需缴纳企业所得税,由于省了一道税,税负较低;

(2)大多个人独资企业不能准确核算利润,税务局会采用核定征收的方式,在合规合法的情况下又节约了用人成本。

这也是为什么很多明星成立工作室的原因之一了。

举例:

以李某琦2000万直播收入为例,不考虑其他因素,按劳务报酬缴45%税率需交个税900万;而公司名义需要先交25%企业所得税500万,再交20%个税400万,总合计900万的税。

成个人独资企业,经营所得适用的最高税率为35%,只需缴纳个税700万。轻轻松松省下200万,一辆豪车到手它不香吗?

不仅对于明星网红来说受用,平时一些年薪过百万的高管也非常实用。大家各凭本事赚钱,有谁愿意多交税呢!

税局发文:严查主播偷逃税!

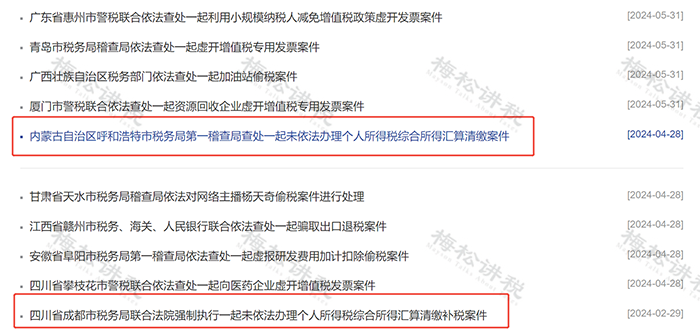

仅在2024年11月和12月,国家税务总局就查处了多起网络主播偷逃税案件:

而且早在2023年5月份的例行新闻发布会上,税务总局就公布了稽查工作的8个重点,有2项涉及个人所得税。

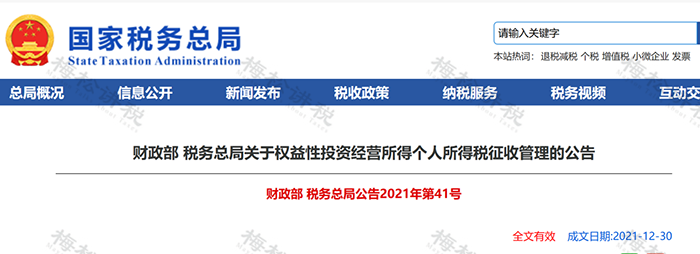

2024年,国家税务总局公布了多起个人所得税汇算清缴,可见,对个税汇算清缴的力度不断加大。

2、网络主播偷逃税

对网红主播、明星的处理,早从2018年就开始了,到2021年短短4年时间,据统计,高收入人群偷逃个税高达47亿!这也就是为什么把直播平台和高收入人群列入重点关注的领域的原因。

当然,除了上述两个稽查重点之外,还有种种迹象表明在今后的税务稽查中,对个人的检查将是重中之重:

(1)一人一税号

企业都是一个税号终身不变,而个人也一样,有一个终身不变的“税号”,即自然人的身份证号。以后,自然人的收入、社保等信息,税务机关将一目了然。

(2)“非税”业务全面监控

金税四期大系统将依靠第三方力量——金融管理、国土、住建、公安、民政、社会保障、交通运输、工商管理等部门的支持来查税。以后不光个人的收入,个人的资产,税务机关也了如指掌。

(3)“双高人群”重点关注

2022年9月,海南省税务局联合市场监督局,首次开展了对“双高”人群的抽查工作。

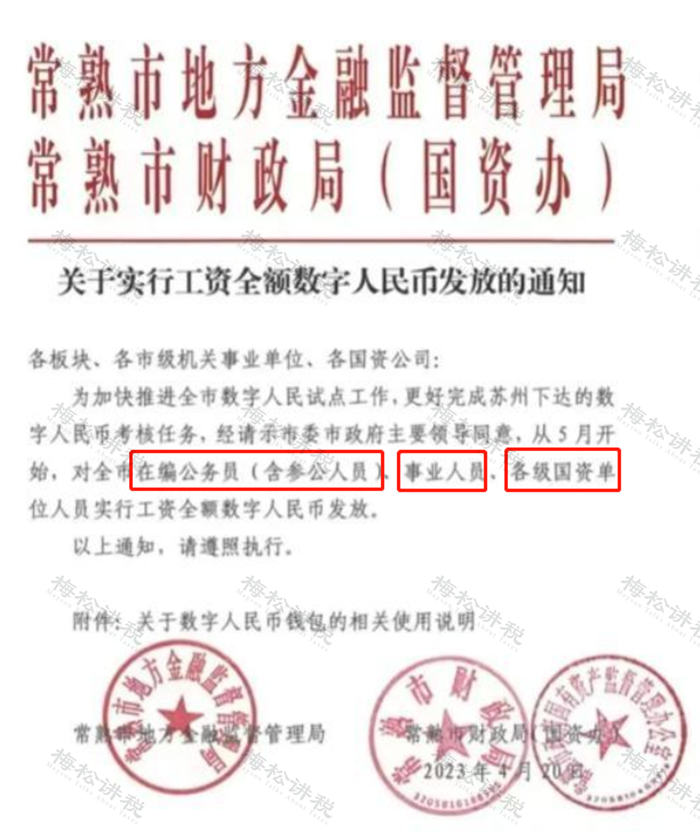

(4)现金交易会发生巨大变化

“数字人民币”逐渐出现在大众视野,为的就是在交易流程“留痕”。今年5月份,已经有省份开始以“数字人民币”发放工资了!

2025年7大税务稽查重点

01|虚开发票

现在国家已经打造了最新税收分类编码和纳税人识别号的大数据监控机制,虚开发票一旦被稽查,除了补缴税款,构成犯罪的,更要承担刑事责任。

02|公转私

《关于办理非法从事资金支付结算业务、非法买卖外汇刑事案件适用法律若干问题的解释》中明确表示:严惩虚构支付结算,公转私、套取现金,支票套现。

03|骗取出口退税

税务总局、公安部、海关总署、中国人民银行在内的四部门联合预防和打击违反税收法规,采取以假报出口等欺骗手段,骗取国家出口退税款,数额较大的行为。

04|增值税零申报

作为一些企业常用的手段,增值税零申报也是税务稽查的重点对象。零申报持续时间一旦达到6个月,税务机关就会对企业展开分析调查,确认企业是否存在隐匿收入等问题。

05|虚列人员工资

针对人员工资,税务机关会从工资支出凭证、企业职工人数、薪酬标准等方面严查工资费用。

06|税收优惠企业认定

享受税收优惠政策的企业,也是税务机关清查的重点。

07|税负率异常

税务异常一直以来都是税务稽查的重点,如果企业平均税负上下浮动超过20%,税务机关就会对其进行重点调查。

请禁止这6种避税方式!

结合目前国内企业的主流做法,目前这6类个税违规手段一经查出,必定受罚。

1、找发票抵税,造成费用异常

这样操作很多企业都感觉比较简单,比如每个月员工找2000元发票去报销,很多会计图省事,不管三七二十一,直接计入什么福利费、差旅费等。如果长期大额处理的话,会造成企业期间费用异常。之前爆料过,一家互联网企业的油费超过物流公司了。不查你,查谁啊?

2、故意不用银行发工资

当移动支付成为潮流的时候,你们还在苦苦的用现金发工资。你自己想一下正常吗?公司基本户都有,员工也不少,公司也不在偏远山区。据不完全统计,不通过银行发放工资的企业,不申报个税、少申报的情况基本都存在。此类企业请注意,再有这样的做法,你将会承担后果的。

3、补贴不申报个税

也许是因为会计税法不熟悉,也许企业故意不申报个税。总有部分企业把企业的饭补、话补、房补、结婚补贴、生日礼金没有合并工资进行纳税申报,你们公司有吗?抓紧整改吧!

4、大量员工零申报

这里一定要强调一个比例问题,一个企业如果和同地区同行业相比,工资在5000以下的明显偏低的话,你们已经是高风险企业了,此时准备好工资表、银行流水、考勤表吧,你已经在稽查名单里面了!

5、虚增人员分摊工资

工资太高,找个李鬼代发工资。这也是很多企业的伎俩。到底这样操作是否靠谱,请回答:是否有考勤?是否有简历?没有那你还要这样做吗?

6、故意混淆劳务和工资申报

尤其是很多劳动密集型企业,劳务工、临时工、第三方员工,很多属于劳务所得进行纳税申报,但是按照工资进行申报了!尤其是营改增之后劳务公司、建筑企业等都要高度重视。虽然你们可能还有怨言,但是根据个人所得税税法不是全职员工是不可以工资申报个税的!