印花税新政策发布,又有企业可以不缴印花税了!另外,还有28种合同不缴印花税,赶紧转发收藏!

01

这类企业免征印花税

2025年继续执行!

为支持自由贸易试验区发展离岸贸易,现就在中国(上海)自由贸易试验区及临港新片区试点离岸贸易印花税优惠政策通知如下:

一、对注册登记在中国(上海)自由贸易试验区及临港新片区的企业开展离岸转手买卖业务书立的买卖合同,免征印花税。

本通知所称离岸转手买卖,是指居民企业从非居民企业购买货物,随后向另一非居民企业转售该货物,且该货物始终未实际进出我国关境的交易。

二、本通知自2024年4月1日起执行至2025年3月31日。

政策解读:

1、对企业有特殊规定,是指注册登记在中国(上海)自由贸易试验区及临港新片区的企业;

2.“买卖合同,免征印花税”,指双方都免,含非居民企业也不需要缴纳印花税;

3.仅仅是买卖合同免征印花税,其他印花税应税合同不免;

4.离岸转手买卖是指:居民企业从非居民企业购买货物,随后向另一非居民企业转售该货物,所以这两个环节的“买卖合同,免征印花税”;

5.自2024年4月1日起执行至2025年3月31日:印花税的纳税义务发生时间为纳税人书立应税凭证或者完成证券交易的当日。

注意!

这28种合同,不征印花税!

这74种情形,免征印花税!

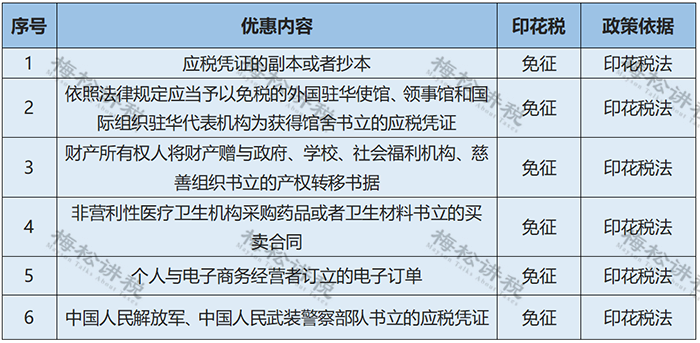

一、普惠类(6项)

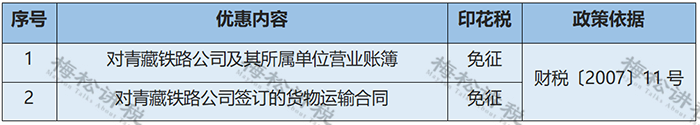

二、促进区域发展(2项)

三、与住房相关优惠(9项)

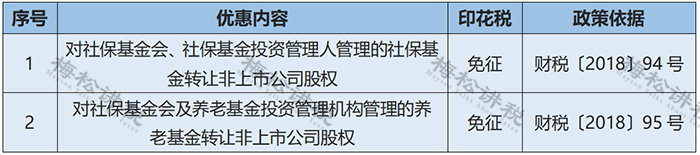

四、社会保障(2项)

五、文体、教育类(8项)

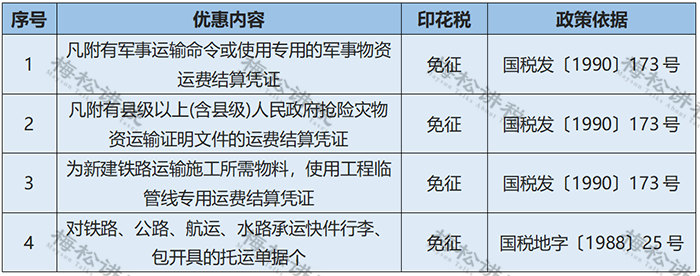

六、运输类(4项)

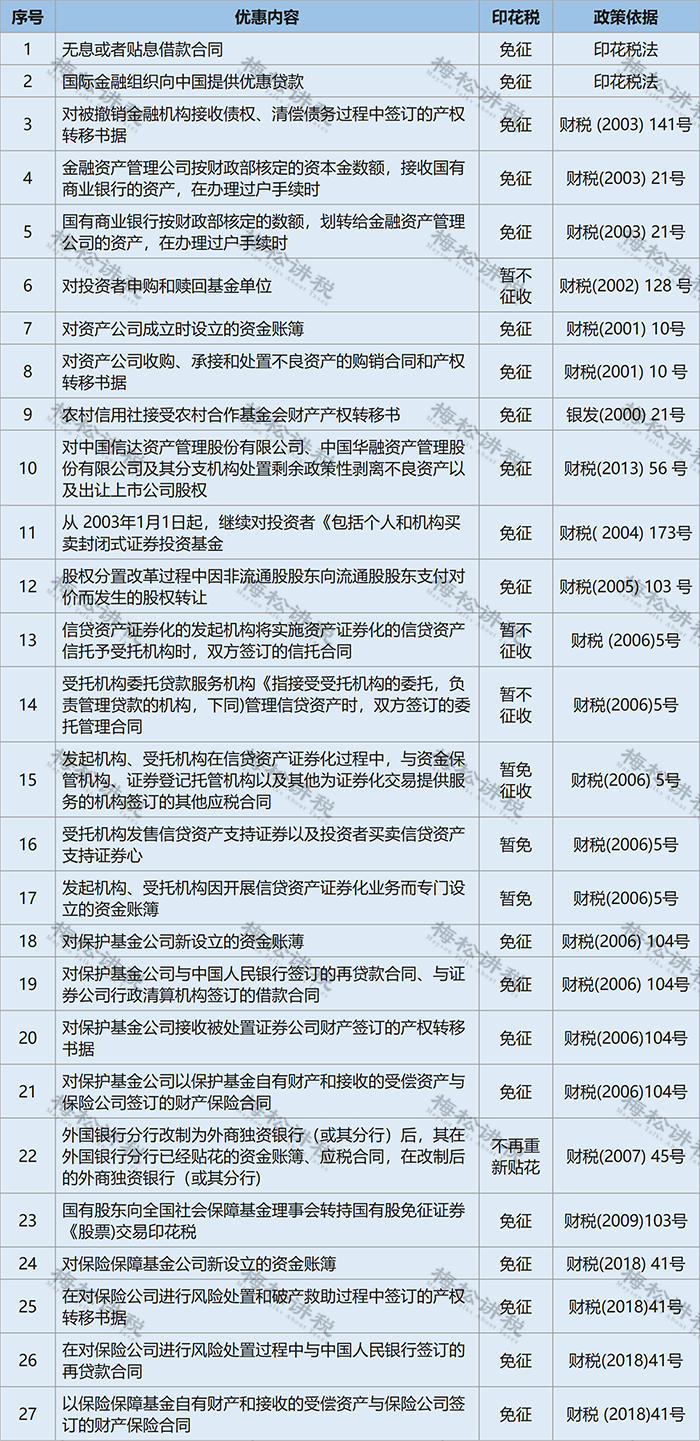

七、金融类(27项)

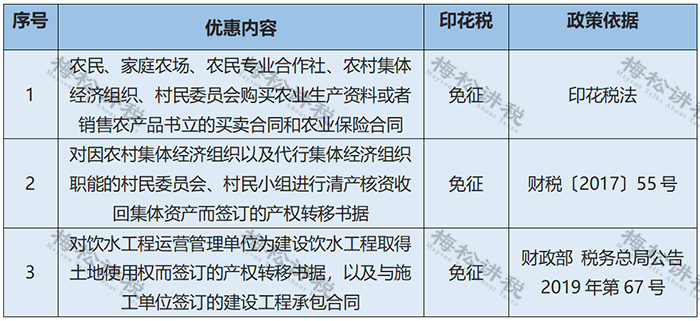

八、三农类(3项)

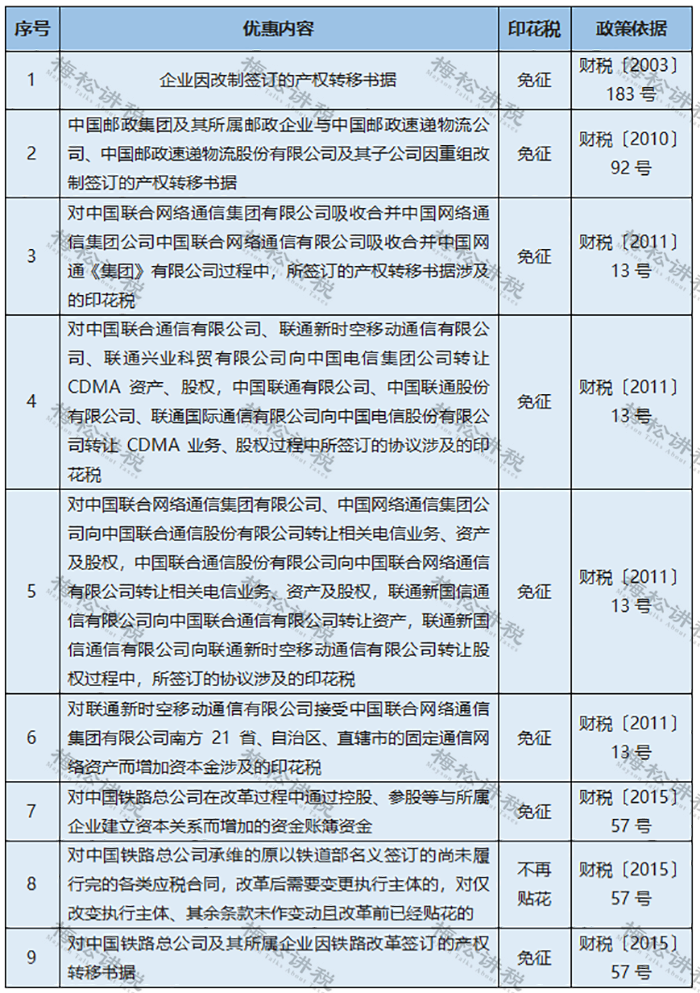

九、企业转制升级(9项)

十、支持商品储备类优惠(4项)

印花税最新税率表来了!

建议打印出来学习

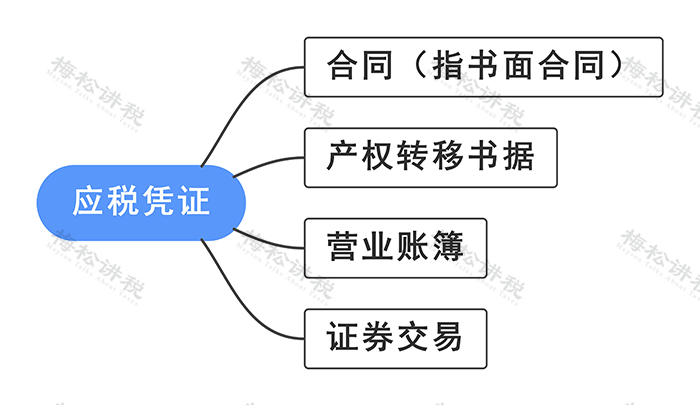

印花税,是对经济活动和交往中书立、领受、使用的应税凭证征收的一种税。

一、根据印花税条例,应税凭证包括以下4项:

二、纳税人的种类分为:

注意:

1、如果一份合同或应税凭证由两方或两方以上当事人共同签订,签订合同或应税凭证的各方都是纳税人(证券交易除外),应各就其所持合同或应税凭证的计税金额履行纳税义务。

2.、对纳税人以电子形式签订的各类应税凭证按规定征收印花税。

3、书立应税合同的当事人(对凭证有直接权利义务关系)是印花税的纳税人,但合同的担保人、证人、鉴定人不属于立合同人,不缴纳印花税。

三、最新版印花税税目税率表

警惕!印花税10大“雷”

千万别踩!

印花税,虽然是小税种,但也是最容易出错、最容易出现风险的:

一、每月或每季申报按“当期收入、成本合计”纳税

有很多企业都存在这种问题,觉得这样做,简单易统计,也不会少申报印花税。这样想就大错特错了!

1、延迟了纳税时间

根据规定印花税纳税义务发生时间是在合同书立时贴花,如果按实际交易发生了才缴税,相当于没有按期缴纳印花税,一旦被查,风险极大。

2、容易造成少缴印花税的情况

根据规定不管合同是否兑现都要缴纳印花税。

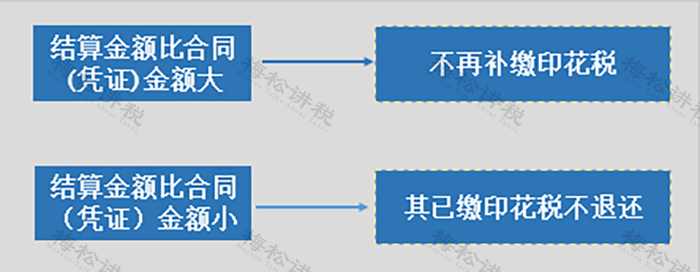

二、实际结算金额比合同金额大,又补缴了印花税

三、合同(凭证)金额增加,不用重新缴纳印花税

合同并不是缴过了,以后就不用再缴了,只要修改合同,增加的部分仍需要缴纳印花税。

四 、网上销售形成的电子订单,没有缴纳印花税

根据财税〔2006〕162号文规定,对纳税人以电子形式签订的各类应税凭证按规定征收印花税。

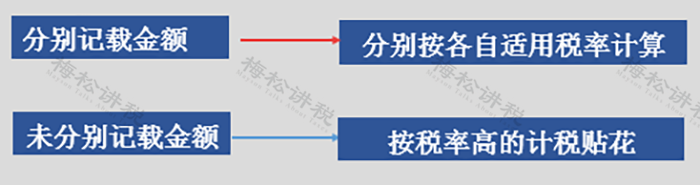

五、 同一合同涉及多个税率,未分别记载金额,却分别按各自适用税率计算缴税

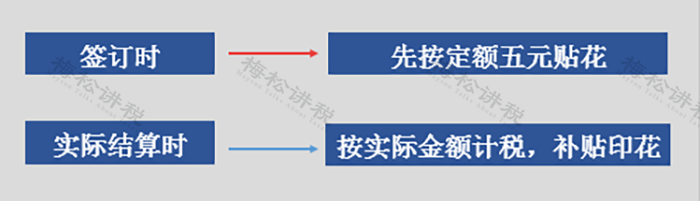

金额不确定,也是需要缴税的:

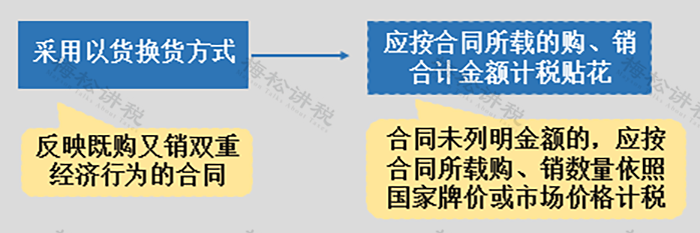

七、“以货换货”合同,不缴纳印花税

八、按“购销合同”记载的合计金额,缴纳印花税

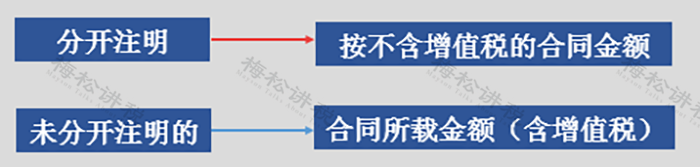

根据签订的合同金额和增值税是否分开来确定缴税:

九、只要不签订购销合同,就不用缴纳印花税

有些人认为,印花税是根据合同贴花的,只要我不签订合同,就不用缴纳印花税,这种想法是错误的。

根据国税发〔1991〕155号文规定,凡属于明确双方供需关系,据以供货和结算,具有合同性质的凭证,应按规定贴花。

十、企业注册资本没有实缴,缴纳了印花税

资金账簿,是按“实收资本”与“资本公积”合计征收印花税。如果企业未实际认缴出资,则不需要缴纳,待实缴时再缴纳印花税。