好的,用户问的是在新收入准则下,预计无法收款时的财税处理。首先,我需要回忆新收入准则的相关内容,特别是关于可变对价和坏账处理的部分。新收入准则指的是财政部2017年发布的《企业会计准则第14号——收入》,也就是所谓的IFRS 15或者ASC 606的国内版。

用户的问题可能涉及到当企业确认收入后,但预计无法收回款项时的会计处理,以及税务上的处理。这里的关键点可能是何时确认收入,如何处理坏账,以及税法和会计处理之间的差异。——彭怀文说:这里的思考是非常正确的。

首先,根据新收入准则,收入确认应基于预期有权收取的对价,即可变对价的估计。如果存在不确定性,可能需要调整交易价格,确认收入时要考虑该因素。但如果是后续期间客户信用风险导致的无法收款,这可能属于应收账款减值,而不是收入调整。——彭怀文说:这里的思考就有点问题,没有按照新收入准则规定的“五步法”来判断是否满足收入的确认标准,而是直接就跳过了“五步法”的判断,直接进入到“可变对价”的确认环节,已经假设了满足收入确认标准。

接下来,会计处理部分可能需要分情况讨论:在收入确认时是否已经预计到无法收款,还是之后发生的。例如,如果在确认收入时已经预计部分无法收回,应作为可变对价处理,按预期有权收取的金额确认收入;如果是在收入确认之后发生的客户信用恶化,则应计提坏账准备,计入信用减值损失。——彭怀文说:这里考虑分为两种情形是对的。但是,将收入确认前预计无法收回的部分,直接作为可变对价处理是欠妥的,而且没有考虑全部不能收回的情形。

税务处理方面,税法通常不承认会计上的减值准备,只有在实际发生坏账时才能税前扣除。因此,会计上计提的坏账准备可能需要做纳税调整,增加当期应纳税所得额。此外,增值税方面,如果已经开具发票,可能需要处理进项税转出,或者根据规定处理销售退回等情况,但具体情况可能复杂,需参考税法规定。——彭怀文说:增值税的“如果已经开具发票,可能需要处理进项税转出”,就错的比较离谱,因为这是销售业务,即便是企业预计无法收回货款,但是增值税纳税义务已经发生的,都需要按规定计算增值税销项税额。不过,AI还是给自己留了一个退路,让使用者参照税法规定。

可能还需要考虑案例,比如某公司销售商品确认收入100万,之后预计有20万无法收回。如果这20万在确认收入时已考虑,则收入确认为80万;如果之后发生,则计提坏账20万,会计上影响利润,但税务需在实际发生坏账时才能扣除。这会导致暂时性差异,确认递延所得税资产。

另外,用户可能关心具体的会计分录,比如收入确认时的处理,坏账准备的计提,以及税务调整的步骤。需要明确各个步骤的分录,例如:

1. 收入确认时:

借:应收账款 100万

贷:主营业务收入 97.09万(假设含税,税率为3%)

应交税费—应交增值税(销项税)2.91万

彭怀文说:上述分录及备注有两处错误。1.“税率3%”是不存在的,只有征收率3%,小规模纳税人或一般纳税人简易计税时适用;2.既然已经假设了“税率3%”,“应交税费-应交增值税(销项税)”的科目就不对。因为小规模纳税人的话,应计入“应交税费-应交增值税”;如果是一般纳税人简易计税,应计入“应交税费-简易计税”科目。

如果预计无法收回20万,作为可变对价,则收入确认为80万:

借:应收账款 80万

贷:主营业务收入 77.67万

应交税费—应交增值税 2.33万

彭怀文说:与上一个会计分录相比,此处分录已经直接假设是小规模纳税人了。此处暂且不讨论20万作为可变对价是否正确,但是增值税的计算绝对是错误的。如果增值税纳税义务已经产生,就应按规定计算增值税,而不是按照预计可能收回的金额计算。比如,企业已经开具了100万元的销售发票,就因为预计有20万元不能收回,增值税还能直接按照80万元计算吗?因此,此处的税务处理错误是比较低级的错误。

或者,如果是后续计提坏账:

借:信用减值损失 20万

贷:坏账准备 20万

税务处理时,坏账准备不能在税前扣除,需做纳税调增。实际发生坏账时,凭相关资料做税前扣除。

还需要注意税会差异,比如坏账准备在会计上减少利润,但税法不认,导致递延所得税资产。

可能用户的实际问题是如何处理这种情况下的账务和税务,避免错误。需要确保会计处理符合准则,税务处理符合税法,并正确调整差异。

另外,可能需要提醒用户注意的事项,比如合同条款的判断,是否属于可变对价还是信用风险,因为这两者的处理不同。可变对价影响收入确认金额,而信用风险影响应收账款的账面价值。

总结来说,回答应分会计处理和税务处理两部分,分别说明不同情况下的处理方法,可能涉及的分录,以及税会差异的处理,同时举例说明以增强理解。

根据《企业会计准则第14号——收入》(新收入准则)和相关税法规定,企业在预计无法收回款项时,需按以下步骤进行财税处理:

一、会计处理原则

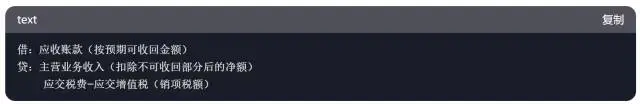

1. 收入确认阶段:预计无法收款(可变对价调整)

-

适用情形:在确认收入时,已有合理证据表明部分款项可能无法收回(如客户财务状况恶化)。 -

处理方式: -

根据“可变对价”原则,按预期有权收取的金额确认收入(需满足“极可能不会发生重大转回”条件)。 -

无法收回部分直接减少收入,而非计提坏账。 -

会计分录:

第四条 企业应当在履行了合同中的履约义务,即在客户取得相关商品控制权时确认收入。

取得相关商品控制权,是指能够主导该商品的使用并从中获得几乎全部的经济利益。

第五条 当企业与客户之间的合同同时满足下列条件时,企业应当在客户取得相关商品控制权时确认收入:

(一)合同各方已批准该合同并承诺将履行各自义务;

(二)该合同明确了合同各方与所转让商品或提供劳务(以下简称“转让商品”)相关的权利和义务;

(三)该合同有明确的与所转让商品相关的支付条款;

(四)该合同具有商业实质,即履行该合同将改变企业未来现金流量的风险、时间分布或金额;

(五)企业因向客户转让商品而有权取得的对价很可能收回。

在合同开始日即满足前款条件的合同,企业在后续期间无需对其进行重新评估,除非有迹象表明相关事实和情况发生重大变化。合同开始日通常是指合同生效日。

按照上述规定(即“五步法”),确认收入的前提条件之一:(五)企业因向客户转让商品而有权取得的对价很可能收回。

因此,此处AI给出的答案是否正确呢?

2. 收入确认后:计提坏账准备(信用减值)

-

适用情形:收入确认后,因客户信用风险新增导致款项无法收回。 -

处理方式: -

按《企业会计准则第22号——金融工具确认和计量》计提坏账准备,计入“信用减值损失”。 -

会计分录:

二、税务处理

1. 企业所得税

-

不可税前扣除坏账准备:税法仅允许实际发生的坏账损失税前扣除(需满足《企业所得税法》及国家税务总局公告2011年第25号要求)。

-

税会差异调整:

-

计提坏账时:纳税调增应纳税所得额。

-

实际发生坏账时:凭资产损失资料(如合同、催收记录、法律文书等)申报扣除,纳税调减。

彭怀文说:

此处的企业所得税处理,仅仅提及坏账准备的问题,是不完整的。

如果实务中按照AI前面给出的答案,直接按照扣除预计不可收回金额确认收入,那么会计核算确认的收入与按照税法规定确认的应税收入就会存在差异,在企业所得税汇算清缴时也需要做纳税调增。

如果企业按照“五步法”判断后,会计核算没有确认收入,汇算清缴也需要做纳税调增。

2. 增值税

-

已开具发票:若已确认增值税纳税义务,无法收回款项不影响销项税额,但可参考以下情况:

-

若发生销售退回或折让:需开具红字发票冲减收入及销项税。

-

仅信用减值:无需调整增值税,因税法不认可信用损失冲减销项税。——彭怀文说:此处的该说法是正确的,但同时也说明了AI前面的会计分录是错误的。典型的自己否定自己!

彭怀文说:增值税仅仅考虑已开具发票的情形也是不完整的,况且增值税纳税义务的产生并不仅仅是依据发票的开具。

三、案例说明

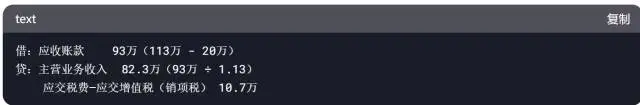

情景:A公司销售商品含税价113万元(税率13%),确认收入后预计20万元无法收回。

-

会计处理: -

若收入确认时已预计不可收回:

若后续计提坏账:

-

计提的20万坏账准备需纳税调增,增加当期应纳税所得额。——彭怀文说:仅仅只考虑20万坏账准备计提是不够的! -

实际核销坏账时,凭资料申报税前扣除

四、关键要点

-

区分可变对价与信用风险: -

收入确认时的预期收款风险影响收入金额,后续信用风险影响应收账款价值。 -

税会差异管理: -

坏账准备需在汇算清缴时纳税调整,并确认递延所得税资产(假设未来可抵扣)。 -

证据链留存: -

保存客户违约证明、催收记录等,以支持税务扣除及审计核查。

五、政策依据

-

《企业会计准则第14号——收入》(财会〔2017〕22号) -

《企业所得税法实施条例》第三十二条 -

《企业资产损失所得税税前扣除管理办法》(国家税务总局公告2011年第25号)

通过以上处理,企业可确保会计信息真实反映经济实质,同时合规管理税务风险。建议结合具体业务场景咨询专业机构。

彭怀文说:

上述的案例,是我随便测试的。

如果大家不相信的话,可以找一点财税问题的官方解答,然后在AI中测试一下。

AI确实厉害!确实可以做很多事情,也可以解答很多专业的问题。

但是,我们也要看到截止目前,很多AI对专业问题的解答并不是100%正确,需要使用者自我判断。