研发费用加计扣除政策有利于促进企业加大研发投入、提高自主创新能力。为了让大家更好享受政策,小编特意整理研发费用加计扣除的五个常见误区,快来看看吧!

误区一

亏损企业不能享受研发费用加计扣除政策。

错。

亏损企业当年不需缴税,其享受加计扣除政策将进一步加大亏损额,可在以后年度结转弥补。

误区二

研发失败的活动不能享受研发费用加计扣除政策。

错。

根据《国家税务总局关于研发费用税前加计扣除归集范围有关问题的公告》(国家税务总局公告2017年第40号)规定,失败的研发活动所发生的研发费用可享受税前加计扣除政策。

误区三

房地产企业可以享受研发费用加计扣除政策。

错。

根据《财政部 国家税务总局 科技部关于完善研究开发费用税前加计扣除政策的通知》(财税〔2015〕119号)规定,烟草制造业、住宿和餐饮业、批发和零售业、房地产业、租赁和商务服务业、娱乐业不得享受研发费用加计扣除。

误区四

核定征收企业和非居民企业都可以享受研发费用加计扣除政策。

错。

根据《财政部 国家税务总局 科技部关于完善研究开发费用税前加计扣除政策的通知》(财税〔2015〕119号)规定,研发费用加计扣除企业所得税优惠政策适用于会计核算健全、实行查账征收并能够准确归集研发费用的居民企业。

因此,以核定征收方式缴纳企业所得税的企业和非居民企业都不能享受此项优惠政策。

误区五

企业进行市场调查研究、效率调查或管理研究可以享受研发费用加计扣除政策。

错。

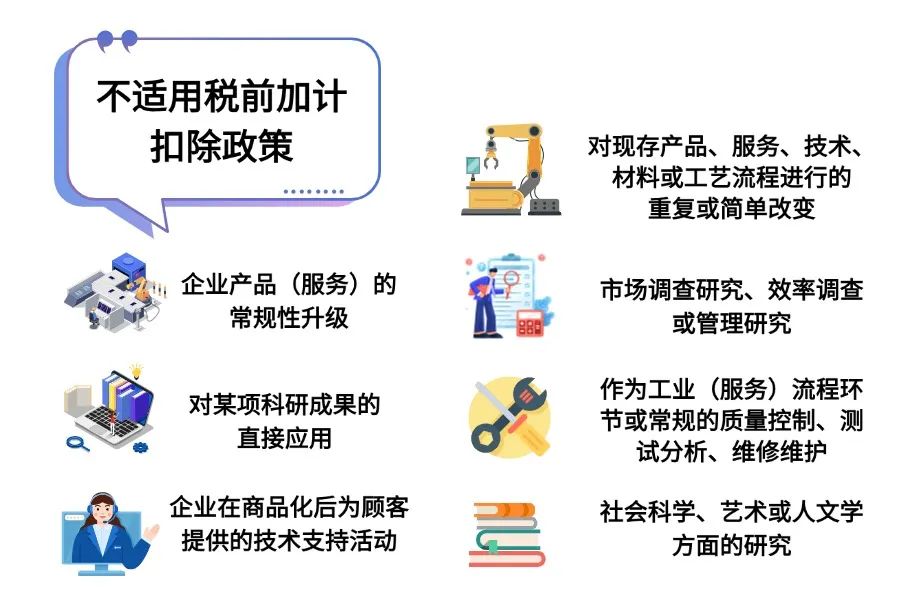

根据《财政部 国家税务总局 科技部关于完善研究开发费用税前加计扣除政策的通知》(财税〔2015〕119号)规定,下列活动不适用税前加计扣除政策:

1.企业产品(服务)的常规性升级。

2.对某项科研成果的直接应用,如直接采用公开的新工艺、材料、装置、产品、服务或知识等。

3.企业在商品化后为顾客提供的技术支持活动。

4.对现存产品、服务、技术、材料或工艺流程进行的重复或简单改变。

5.市场调查研究、效率调查或管理研究。

6.作为工业(服务)流程环节或常规的质量控制、测试分析、维修维护。

7.社会科学、艺术或人文学方面的研究。

因此,企业进行市场调查研究、效率调查或管理研究不可以享受研发费用加计扣除政策。