前 言

疫情过后,经济寒潮持续,却意外吹旺了跨境交易的篝火,昔日国内激烈的竞争浪潮,如今已壮阔翻涌至全球舞台,从“内卷”的独木桥跃向了“环球竞技”的广阔天地。

近期,企业A的财务人员就针对境外个人为其提供服务的涉税问题找到了小必。

基本情况

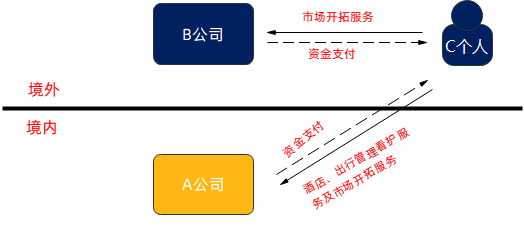

A公司提供医疗美容服务,属于跨国医美综合机构,其在美国投资设立了100%控股的医疗机构B。A公司的医疗服务一般情况下发生于境内,特殊情况下,需要病人至美国B公司进行综合会诊后才能治疗。

境外个人C是美国人,常年居住美国(2024年度无中国出入境记录),2024年期间,C为A公司提供特殊项目病人的酒店及出行安置服务以及市场开拓服务(介绍相关病人入境治疗,按照成交情况收取佣金),同时为B提供市场开拓服务。C与A和B均无关联关系,属于独立个人,目前财务人员的困惑是,A公司和B公司是否需要为C代扣代缴增值税和个人所得税?

涉税情况分析

作为税务小能手的小必,当然要为大家理性分析一下:

增值税:

对于增值税,需要通过实际消费地原则来判定是否属于发生在中国境内的劳务,对于完全在境外提供并且消费的服务是不需要代扣代缴增值税的。

根据财税2016年36号附件1第十二条和十三条,进行境内外劳务的判定:

①是否服务的销售方或购买方在境内;

②是否属于境外个人向境内的单位销售完全在境外发生的服务。

对于完全在境外发生,小必理解的是在境外提供服务的同时,也在境外进行消费。

对于以上两个条件,需要结合具体情况综合进行分析,进而判定跨境服务是否发生在中国境内。

对于C为A公司提供的服务,小必的判断情况如下:①C向A公司所属病人境外就医提供的境外安置和看护服务,因服务完全发生在境外并在境外消费,则不需要在境内缴纳增值税;②C向A公司提供的境外市场开拓服务,因成功促成病人入境治疗才能取得佣金收入,其购买方在境内,需要由A公司代扣代缴增值税。基于此,建议C与A公司签订的合同,需根据具体服务内容,按照市场收费标准分别约定合同价款,避免产生不必要的税收风险。

对于C为B公司提供的服务,因服务提供方和接受方均在境外,且服务完全在境外发生,则C不需要在境内缴纳增值税。

个人所得税:

根据《个人所得税法实施条例》第三条,因履约在中国境内提供劳务的所得,不论支付地点是否在境内,均为来源于中国境内的所得。

根据中国和美国《关于对所得避免双重征税和防止偷漏税的协定》第十三条独立个人劳务:缔约国一方居民的个人由于专业性劳务或者其他独立性活动取得的所得,应仅在该缔约国征税,除非该居民在缔约国另一方为从事上述活动的目的设有经常使用的固定基地,或者在该缔约国另一方有关历年中连续或累计停留超过 183天。

因C在向A公司提供住宿、出行、看护等管理服务以及市场开拓服务的履约地点不在中国境内,且履约期间没有入境(无中国出入境记录),因此C取得的劳务报酬所得不属于来源于中国境内的所得,因此A公司和B公司均不需要代扣代缴个人所得税,C只需要按照美国税制规定在美国缴纳相关税收即可。

对于该事项,小必也提醒A公司财务,如果C入境为A公司提供相关服务,且履约期间在中国停留时间超过183天,或者所在的国家与中国没有签订税收协定而存在出入境记录,则C均可能需要在中国境内缴纳个人所得税。

另外若C为A公司或者B公司员工,对于发放工资薪金的涉税情况又有不同,以及若A公司为境外B公司提供市场开拓服务,则有可能涉及独立代理人的判定问题,涉税情况较为复杂,由此可见,不同的跨境涉税模式对应的涉税情况也有较大差异,对此,小必需提醒大家,跨境税收意无穷,诸君需三思而后行。