来源:浙江税务,供稿:舟山市局,作者:王怡婷

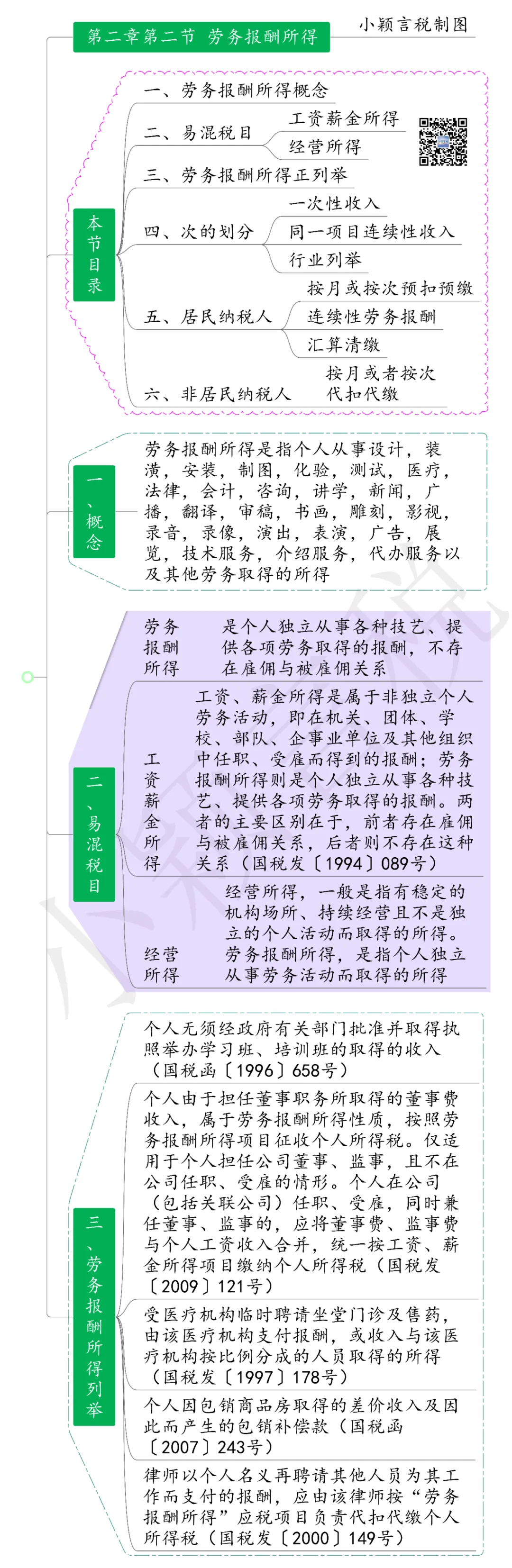

一、概念

劳务报酬所得是指个人从事设计,装潢,安装,制图,化验,测试,医疗,法律,会计,咨询,讲学,新闻,广播,翻译,审稿,书画,雕刻,影视,录音,录像,演出,表演,广告,展览,技术服务,介绍服务,代办服务以及其他劳务取得的所得。

二、劳务报酬与工资薪金的区别

工资、薪金所得是属于非独立个人劳务活动,即在机关、团体、学校、部队、企事业单位及其他组织中任职、受雇而得到的报酬;劳务报酬所得则是个人独立从事各种技艺、提供各项劳务取得的报酬。两者的主要区别在于,前者存在雇佣与被雇佣关系,后者则不存在这种关系。

根据《国家税务总局关于印发<征收个人所得税若干问题的规定>的通知》(国税发〔1994〕089号)第十九条规定,关于工资、薪金所得与劳务报酬所得的区分问题,工资、薪金所得是属于非独立个人劳务活动,即在机关、团体、学校、部队、企事业单位及其他组织中任职、受雇而得到的报酬;劳务报酬所得则是个人独立从事各种技艺、提供各项劳务取得的报酬。两者的主要区别在于,前者存在雇佣与被雇佣关系,后者则不存在这种关系。

三、劳务报酬预扣预缴

(一)居民纳税人

根据《国家税务总局关于发布<个人所得税扣缴申报管理办法(试行)>的公告》(国家税务总局公告2018年第61号)规定,扣缴义务人向居民个人支付劳务报酬所得、稿酬所得、特许权使用费所得时,应当按照以下方法按次或者按月预扣预缴税款:

劳务报酬所得、稿酬所得、特许权使用费所得以收入减除费用后的余额为收入额;其中,稿酬所得的收入额减按百分之七十计算。

减除费用:预扣预缴税款时,劳务报酬所得、稿酬所得、特许权使用费所得每次收入不超过四千元的,减除费用按八百元计算;每次收入四千元以上的,减除费用按收入的百分之二十计算。

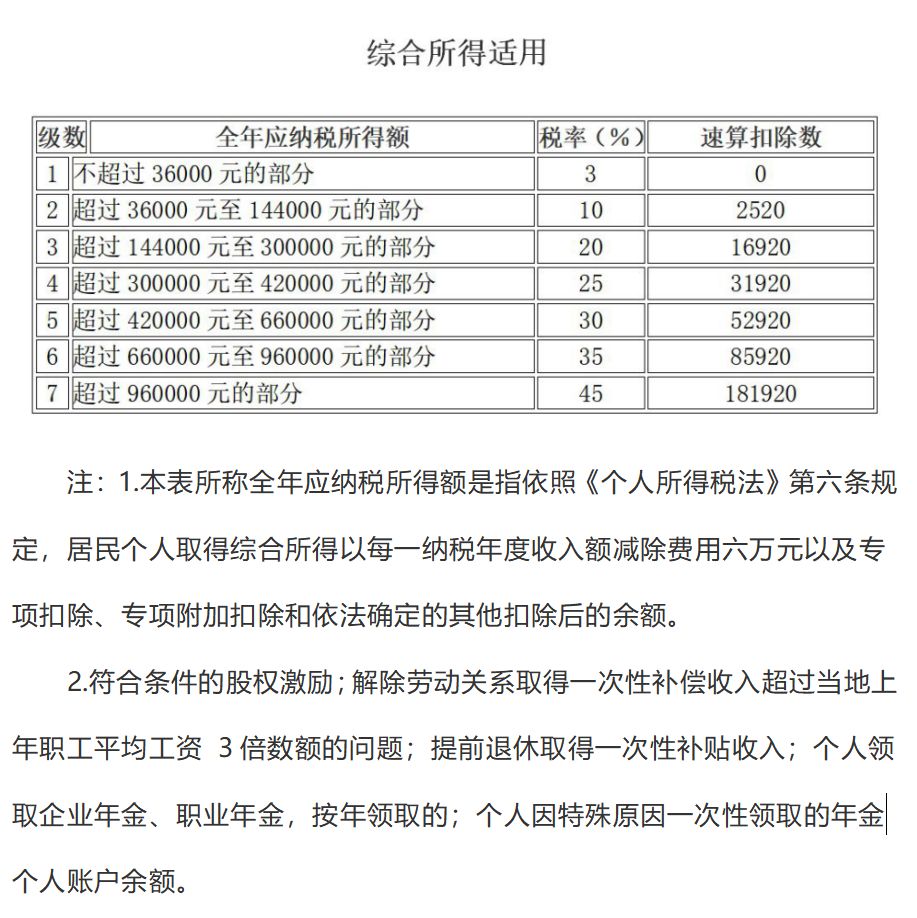

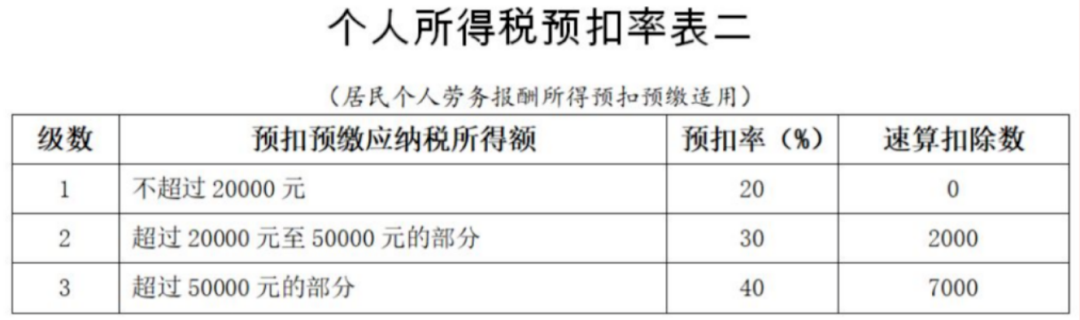

应纳税所得额:劳务报酬所得、稿酬所得、特许权使用费所得,以每次收入额为预扣预缴应纳税所得额,计算应预扣预缴税额。劳务报酬所得适用个人所得税预扣率表二,稿酬所得、特许权使用费所得适用百分之二十的比例预扣率。

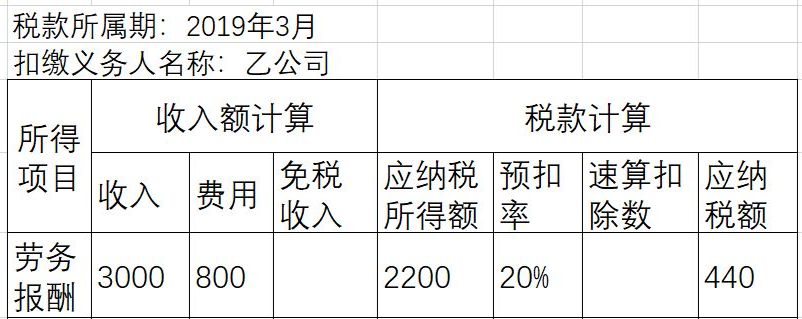

例:(1)2019年3月,李先生从乙公司取得劳务报酬收入3000元

劳务报酬所得预扣预缴应纳税所得额=每次收入-800元=3000-800元=2200元

劳务报酬所得预扣预缴税额=预扣预缴应纳税所得额×预扣率-速算扣除数=2200×20%-0=440元

李先生3月劳务报酬所得预扣预缴个人所得税440元。

(2)2019年6月,李先生从丙公司取得劳务报酬30000元

劳务报酬所得预扣预缴应纳税所得额=每次收入×(1-20%)=30000×(1-20%)=24000元

劳务报酬所得预扣预缴税额=预扣预缴应纳税所得额×预扣率-速算扣除数=24000×30%-2000=5200元

李先生6月劳务报酬所得预扣预缴个人所得税5200元。

(3)扣缴申报

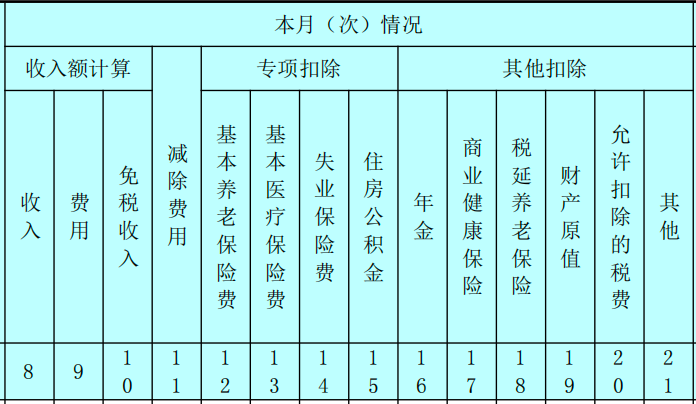

1.“收入额计算”:包含“收入”“费用”“免税收入”。收入额=第8列-第9列-第10列。

①第8列“收入”:填写当月(次)扣缴义务人支付给纳税人所得的总额。

②第9列“费用”:取得劳务报酬所得、稿酬所得、特许权使用费所得时填写,取得其他各项所得时无须填写本列。居民个人取得上述所得,每次收入不超过4000元的,费用填写“800”元;每次收入4000元以上的,费用按收入的20%填写。非居民个人取得劳务报酬所得、稿酬所得、特许权使用费所得,费用按收入的20%填写。

③第10列“免税收入”:填写纳税人各所得项目收入总额中,包含的税法规定的免税收入金额。其中,税法规定“稿酬所得的收入额减按70%计算”,对稿酬所得的收入额减计的30%部分,填入本列。

(2)第11列“减除费用”:按税法规定的减除费用标准填写。如,2019年纳税人取得工资、薪金所得按月申报时,填写5000元。纳税人取得财产租赁所得,每次收入不超过4000元的,填写800元;每次收入4000元以上的,按收入的20%填写。

(3)第12~15列“专项扣除”:分别填写按规定允许扣除的基本养老保险费、基本医疗保险费、失业保险费、住房公积金(以下简称“三险一金”)的金额。

(4)第16~21列“其他扣除”:分别填写按规定允许扣除的项目金额。

(二)非居民纳税人

根据《国家税务总局关于全面实施新个人所得税法若干征管衔接问题的公告》(国家税务总局公告2018年第56号)规定,劳务报酬所得、稿酬所得、特许权使用费所得,以每次收入额为应纳税所得额,适用按月换算后的非居民个人月度税率表计算应纳税额。其中,劳务报酬所得、稿酬所得、特许权使用费所得以收入减除百分之二十的费用后的余额为收入额。稿酬所得的收入额减按百分之七十计算。公式:非居民个人劳务报酬所得应纳税额=应纳税所得额×税率-速算扣除数

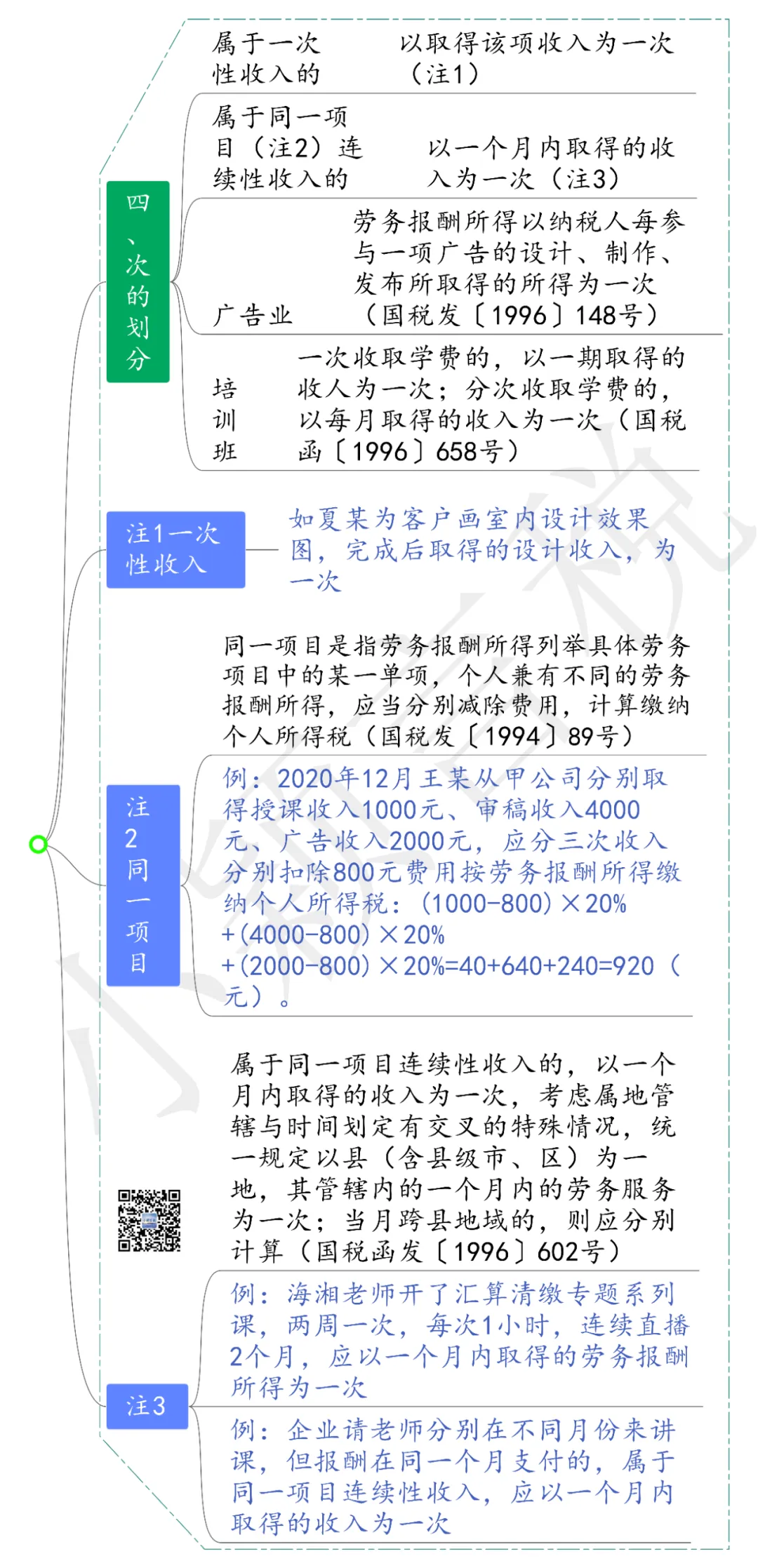

四、劳务报酬的月与次

劳务报酬所得、稿酬所得、特许权使用费所得,属于一次性收入的,以取得该项收入为一次;属于同一项目连续性收入的,以一个月内取得的收入为一次。根据《国家税务总局关于印发<征收个人所得税若干问题的规定>的通知》(国税发〔1994〕89号)规定:“同一项目”,是指劳务报酬所得列举具体劳务项目中的某一单项,个人兼有不同的劳务报酬所得,应当分别减除费用,计算缴纳个人所得税。

例:王某于2020年4月28日到5月4日为某公司设计一个规划图,协议规定按完工进度分3次付款,4月份分别支付10000元、15000元,5月支付3500元;6月份提供装潢获得收入5000元,除个人所得税外不考虑其他税费,则下列表述正确的有( BDE )。

A.设计业务分3次预扣预缴个人所得税

B.设计业务和装潢业务分别预扣预缴个人所得税

C.设计业务可以和装潢业务合并预扣预缴税款

D.设计业务共预扣预缴个人所得税4840元

E.装潢业务共预扣预缴个人所得税800元

解析:王某取得设计劳务报酬,协议规定按完工进度分3次付款,4月份支付10000元、15000元,5月支付3500元,题干点明了“分次付款或预付款”的,就不是连续性所得,而是一个项目的一次所得,分次支付,因此应按跨月的一次性收入处理。

设计业务应在5月预扣预缴个人所得税28500*(1-20%)*30%-2000=4840元;装璜收入应在6月预扣预缴个人所得税5000*(1-20%)*20%=800元。

对比:国家税务总局2019年12月4日互动留言“企业请老师分别在不同月份来讲课,但报酬在同一个月支付的,申报个税时是否属于‘同一项目连续性收入’,合并在一起申报?”解答中明确,根据《中华人民共和国个人所得税法实施条例》第十四条,劳务报酬所得属于一次性收入的,以取得该项收入为一次;属于同一项目连续性收入的,以一个月内取得的收入为一次。企业请老师分别在不同月份来讲课,但报酬在同一个月支付的,属于同一项目连续性收入,应以一个月内取得的收入为一次。

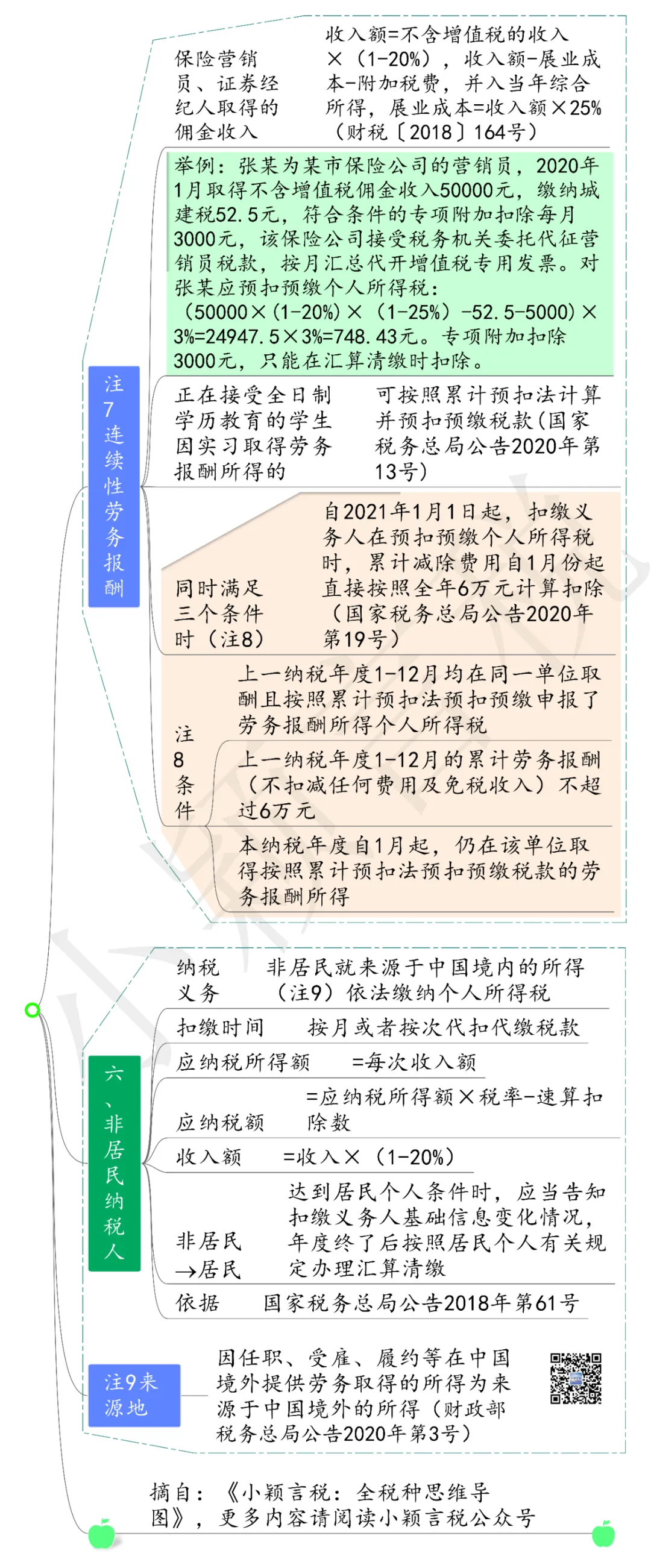

五、连续性劳务报酬

对于保险营销员、证券经纪人佣金收入、正在接受全日制学历教育的学生因实习取得劳务报酬所得的,扣缴义务人预扣预缴个人所得税时,按照《国家税务总局关于发布〈个人所得税扣缴申报管理办法(试行)〉的公告》(2018年第61号,以下简称61号公告)规定的累计预扣法计算并预扣预缴税款。

累计预扣法,是指扣缴义务人在一个纳税年度内预扣预缴税款时,以纳税人在本单位截至当前月份工资、薪金所得累计收入减除累计免税收入、累计减除费用、累计专项扣除、累计专项附加扣除和累计依法确定的其他扣除后的余额为累计预扣预缴应纳税所得额,适用个人所得税预扣率表一,计算累计应预扣预缴税额,再减除累计减免税额和累计已预扣预缴税额,其余额为本期应预扣预缴税额。余额为负值时,暂不退税。纳税年度终了后余额仍为负值时,由纳税人通过办理综合所得年度汇算清缴,税款多退少补。

具体计算公式如下:

本期应预扣预缴税额=(累计预扣预缴应纳税所得额×预扣率-速算扣除数)-累计减免税额-累计已预扣预缴税额

累计预扣预缴应纳税所得额=累计收入-累计免税收入-累计减除费用-累计专项扣除-累计专项附加扣除-累计依法确定的其他扣除

其中:累计减除费用,按照5000元/月乘以纳税人当年截至本月在本单位的任职受雇月份数计算。

(一)保险营销员、证券经纪人取得的佣金收入,属于劳务报酬所得,根据《关于个人所得税法修改后有关优惠政策衔接问题的通知》(财税〔2018〕164号)规定,保险营销员、证券经纪人取得的佣金收入,属于劳务报酬所得,以不含增值税的收入减除20%的费用后的余额为收入额,收入额减去展业成本以及附加税费后,并入当年综合所得,计算缴纳个人所得税。保险营销员、证券经纪人展业成本按照收入额的25%计算。扣缴义务人向保险营销员、证券经纪人支付佣金收入时,应按照61号公告规定的累计预扣法计算预扣税款。

案例1:2019年4月11日合肥某财产保险公司申报代扣代缴保险营销员佣金收入个税,王某佣金收入1月份123250元,2月份93050元,3月份108150元,1季度累计佣金收入324450元,主管税务机关核定小规模纳税人增值税按季申报,公司已扣缴王某1-2月佣金收入个税14312元,3月个税如何计算申报?

解析:计算相关税费

1.计算增值税

王某3月份佣金收入108150元,

1季度不含税收入=324450/1.03=315000元

应交增值税=315000*3%=9450元

2.计算附加税费

城建税及附加=9450 *(7%+3%+2%)=1134元,小规模纳税人减半征收,应交城建税及附加:567元

3.一季度应纳税所得额

(1)计算收入额

收入额=不含增值税的收入减除20%的费用后的余额

=315000 *(1-20%)=252000元

(2)计算展业成本

展业成本按照收入额的25%计算

展业成本=252000 *25%=63000元

(3)并入当年综合所得

收入额减去展业成本以及附加税费后,并入当年综合所得

252000-63000-567=188433元

4.计算个人所得税

1季度累计预扣预缴应纳税所得额=315000*0.8*(1-25%)-567-5000*3=173433元

3月份应预扣预缴个人所得税=173433*20%-16920-14312=3454.6元

(二)条例第28条第二款规定,居民个人取得劳务报酬所得、稿酬所得、特许权使用费所得,应当在汇算清缴时向税务机关提供有关信息,减除专项附加扣除。61号公告第六条规定,纳税人未取得工资、薪金所得,仅取得劳务报酬所得、稿酬所得、特许权使用费所得需要享受专项附加扣除的,应当在次年3月1日至6月30日内,自行向汇缴地主管税务机关报送《扣除信息表》,并在办理汇算清缴申报时扣除。因此劳务报酬所得的“专项扣除、专项附加扣除”只能在汇算清缴时扣除。

案例2:张先生为某市保险公司的营销员,2019年1月取得佣金收入51500元,按规定标准自付三险一金4000元,符合条件的专项附加扣除每月3000元,该保险公司接受税务机关委托代征营销员税款,按月汇总代开增值税专用发票。张先生应纳税费计算正确的是( AE )。

A.增值税1500元

B.城建税105元

C.教育费附加45元

D.地方教育附加30元

E.预扣预缴个人所得税748.43元

解析:代开增值税专用发票缴纳增值税51500/1.03*3%=1500元;

财税〔2016〕12号,将免征教育费附加、地方教育附加、水利建设基金的范围,扩大到按月纳税的月销售额或营业额不超过10万元(按季度纳税的季度销售额或营业额不超过30万元)的缴纳义务人。本例月销售额在10万以下,免征教育费附加和地方教育附加;

城市维护建设费享受小微减半优惠,应缴纳城建税1500*7%*50%=52.5元;

个人所得税,按照累计预扣法计算并预扣预缴税款:(50000*(1-20%)*(1-25%)-52.5-5000)*3%=24947.5*3%=748.43元。

(三)《国家税务总局关于完善调整部分纳税人个人所得税预扣预缴方法的公告》(国家税务总局公告2020年第13号)规定,自2020年7月1日起,正在接受全日制学历教育的学生因实习取得劳务报酬所得的,扣缴义务人预扣预缴个人所得税时,可按照累计预扣法计算并预扣预缴税款。按照《国家税务总局关于发布〈个人所得税扣缴申报管理办法(试行)〉的公告》(2018年第61号)规定的累计预扣法计算并预扣预缴税款。根据个人所得税法及其实施条例有关规定,累计预扣法预扣预缴个人所得税的具体计算公式为:

本期应预扣预缴税额=(累计收入额-累计减除费用)×预扣率-速算扣除数-累计减免税额-累计已预扣预缴税额

其中,累计减除费用按照5000元/月乘以纳税人在本单位开始实习月份起至本月的实习月份数计算。

例:学生小王到甲公司实习,甲公司8月份发放7月份劳务报酬3800元,9月发放8月份劳务报酬5000元,小王需要交个人所得税吗?(假设不考虑其他税费)

税款所属期8月:

收入额=3800×(1-20%)=3040元

累计预扣预缴应纳税所得额=累计收入-累计免税收入-累计减除费用3040-5000 < 0元

税款所属期9月:

累计预扣预缴应纳税所得额=8800×(1-20%)-5000 × 2< 0元

小王不需要缴纳个人所得税。

六、综合所得汇算清缴

根据《中华人民共和国个人所得税法》第六条规定,居民个人的综合所得,以每一纳税年度的收入额减除费用六万元以及专项扣除、专项附加扣除和依法确定的其他扣除后的余额,为应纳税所得额。

劳务报酬所得、稿酬所得、特许权使用费所得以收入减除百分之二十的费用后的余额为收入额。稿酬所得的收入额减按百分之七十计算。

需要办理汇算清缴的纳税人,应当在取得所得的次年3月1日至6月30日内,向任职、受雇单位所在地主管税务机关办理纳税申报,并报送《个人所得税年度自行纳税申报表》。纳税人有两处以上任职、受雇单位的,选择向其中一处任职、受雇单位所在地主管税务机关办理纳税申报;纳税人没有任职、受雇单位的,向户籍所在地或经常居住地主管税务机关办理纳税申报。

纳税人办理综合所得汇算清缴,应当准备与收入、专项扣除、专项附加扣除、依法确定的其他扣除、捐赠、享受税收优惠等相关的资料,并按规定留存备查或报送。

七、支付劳务报酬的六大误区(摘自云南税务)

误区一、支付自然人的劳务报酬,不需要发票就可以税前扣除。

纠正:

以上理解是错误的,支付自然人的劳务报酬,当然需要取得劳务报酬的发票,才可以税前扣除。

提醒:

根据国家税务总局公告2018年第28号的相关规定:支付自然人的劳务报酬属于小额零星支出的,也可以用收款凭证税前扣除。

误区二、支付自然人的劳务报酬,在代开发票环节税务局征收个人所得税。

纠正:以上理解是错误的,自然人取得劳务报酬所得、稿酬所得和特许权使用费所得申请代开发票的,在代开发票环节不再征收个人所得税。

提醒:代开发票单位(包括税务机关和接受税务机关委托代开发票的单位)在发票备注栏内统一注明“个人所得税由支付人依法扣缴”。

误区三、我企业支付外部人员刘师傅劳务报酬10300元,请问代扣20%个税的时候是按照含税收入来计算个税吧?

纠正:以上理解是错误的,应该按照不含税收入计算代扣的个税。

不含税收入=10300/1.03=10000元

代扣的个税=10000*(1-20%)*20%=1600元

提醒:劳务报酬所得项目计税依据为不含增值稅收入。计算个人所得税时,已缴纳的增值税附征税费,可以从不含增值税收入中扣除后,再减除费用。

参考:12366北京中心答疑

误区四:支付自然人的劳务报酬,支付方在预扣个人所得税的时候直接乘以20%税率计算。

纠正:以上理解是错误的,需要先计算收入额,再按照税率20%预扣个税。

提醒:《中华人民共和国个人所得税法》第六条

规定:劳务报酬所得、稿酬所得、特许权使用费所得以收入减除百分之二十的费用后的余额为收入额。稿酬所得的收入额按百分之七十计算。

误区五:支付自然人的劳务报酬不超过800元的,无需申报个税。

纠正:以上理解是错误的,公司作为劳务报酬的支付方,应履行扣缴的义务。

提醒:劳务报酬所得每次收入未超过800元的,由于计算预扣预缴时“劳务报酬所得每次收入不超过四千元的,减除费用按八百元计算”,所以应预扣预缴个人所得税税额为0。0并不代表不需要申报。

《中华人民共和国个人所得税法》第四条规定:实行个人所得税全员全额扣缴申报的应税所得包括:

(一)工资、薪金所得;

(二)劳务报酬所得;

(三)稿酬所得;

(四)特许权使用费所得:

(五)利息、股息、红利所得;

(六)财产租赁所得;

(七)财产转让所得;

(八)偶然所得。

误区六:支付同一自然人的同一项目的劳务报酬,一个月内多次取得的,每次都可以减去800元或者20%扣除。

纠正:以上理解是错误的,劳务报酬所得,属于一次性收入的,以取得该项收入为一次;属于同一项目连续性收入的,以一个月内取得的收入为一次。

提醒:《中华人民共和国个人所得税法实施条例》(国务院令第707号)第六条第(二)项规定:劳务报酬所得,是指个人从事劳务取得的所得,包括从事设计、装潢、安装、制图、化验、测试、医疗、法律、会计、咨询、讲学、翻译、申稿、书画、雕刻、影视、录音、录像、演出、表演、广告、展览、技术服务、介绍服务、经纪服务、代办服务以及其他劳务取得的所得。第十四条第(一)项规定,劳务报酬所得、稿酬所得、特许权使用费所得,属于一次性收入的,以取得该项收入为一次;属于同一项目连续性收入的,以一个月内取得的收入为一次。