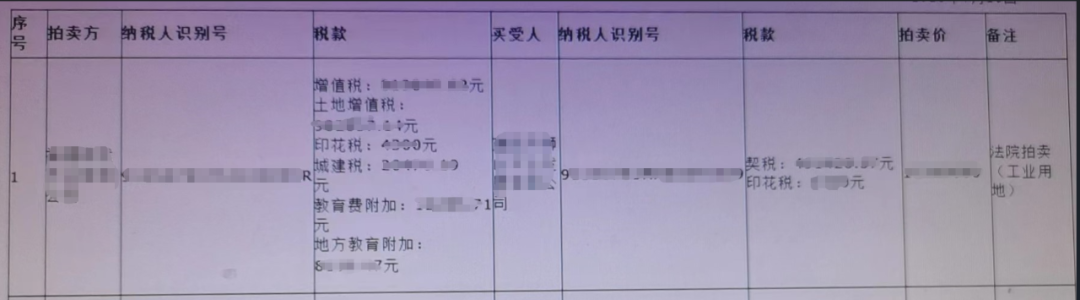

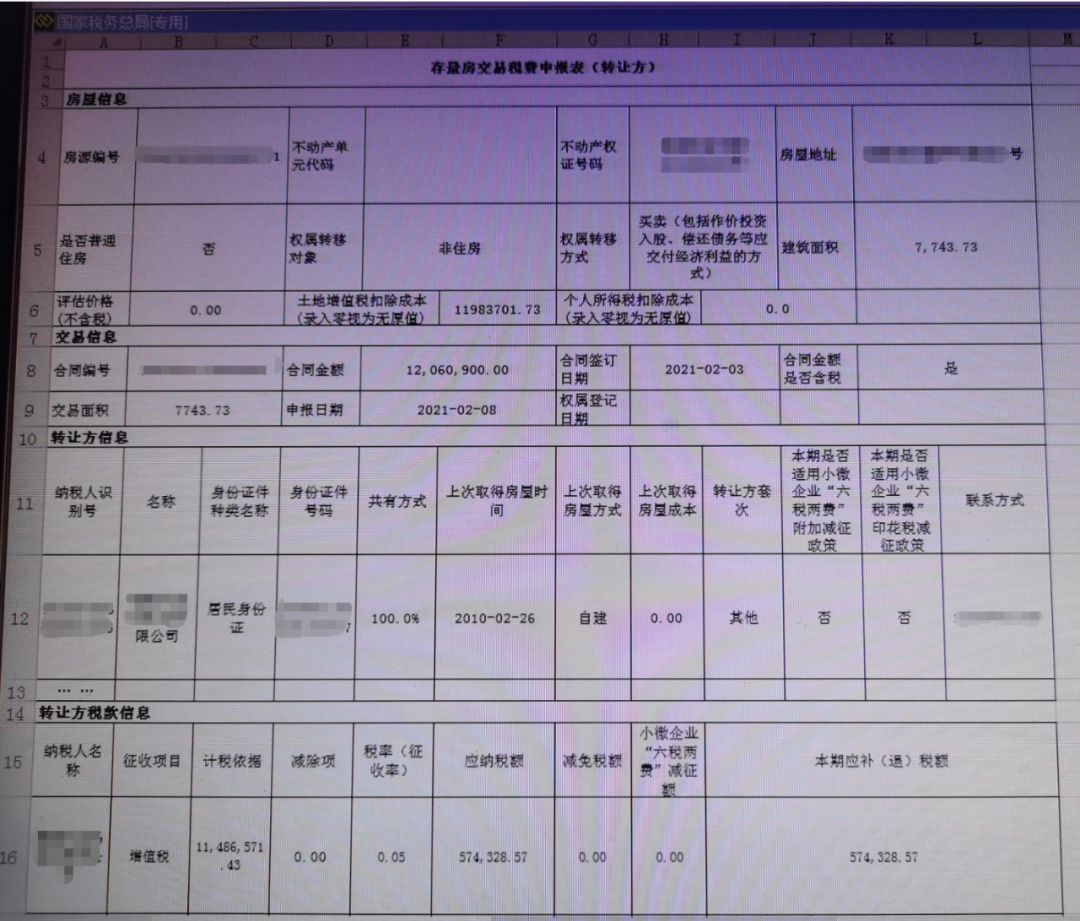

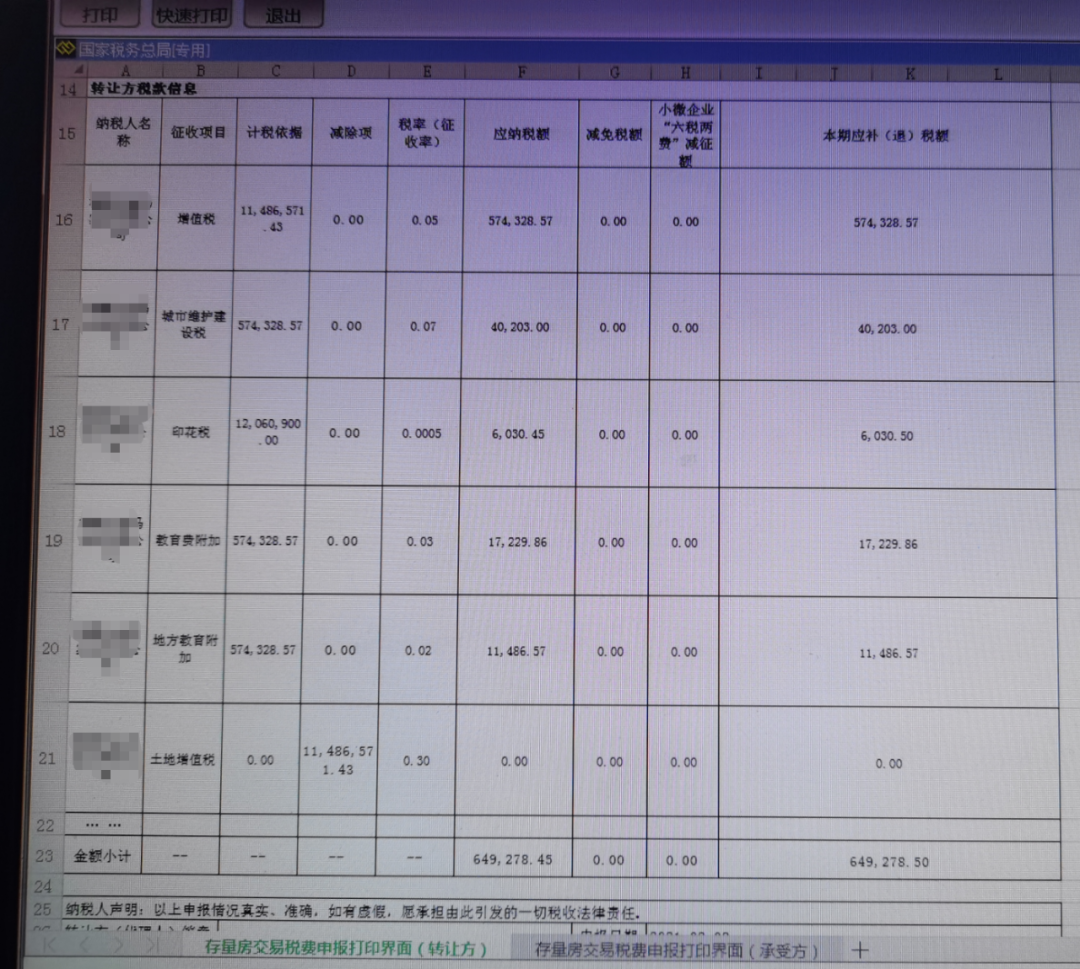

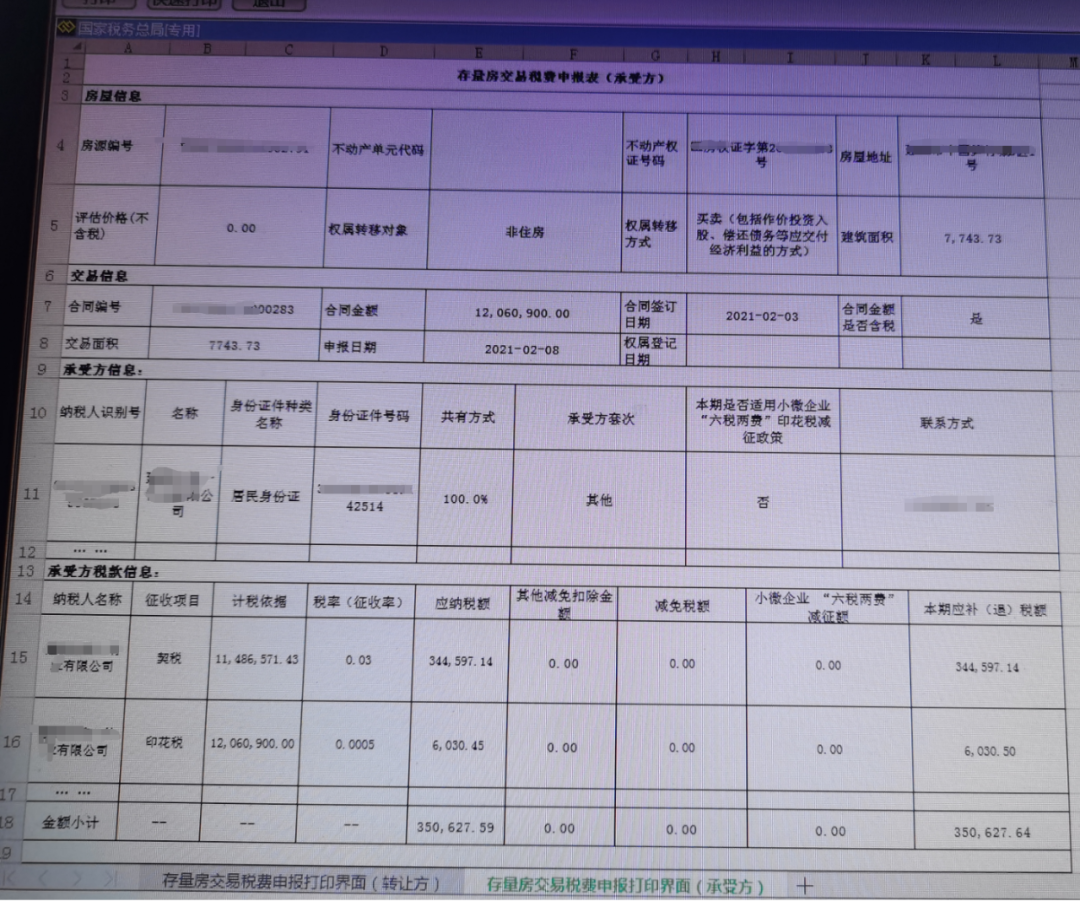

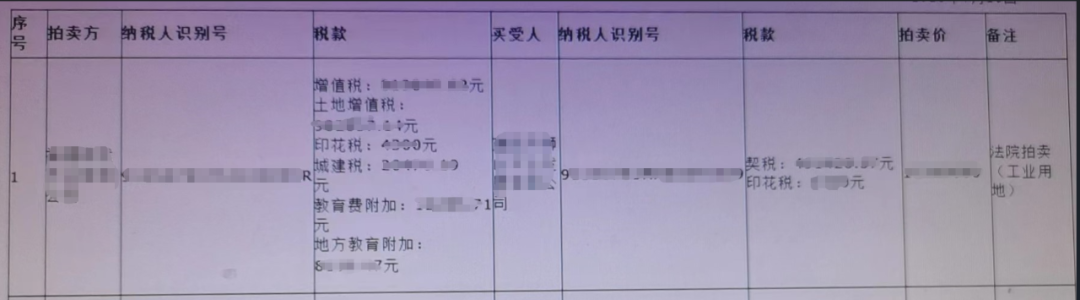

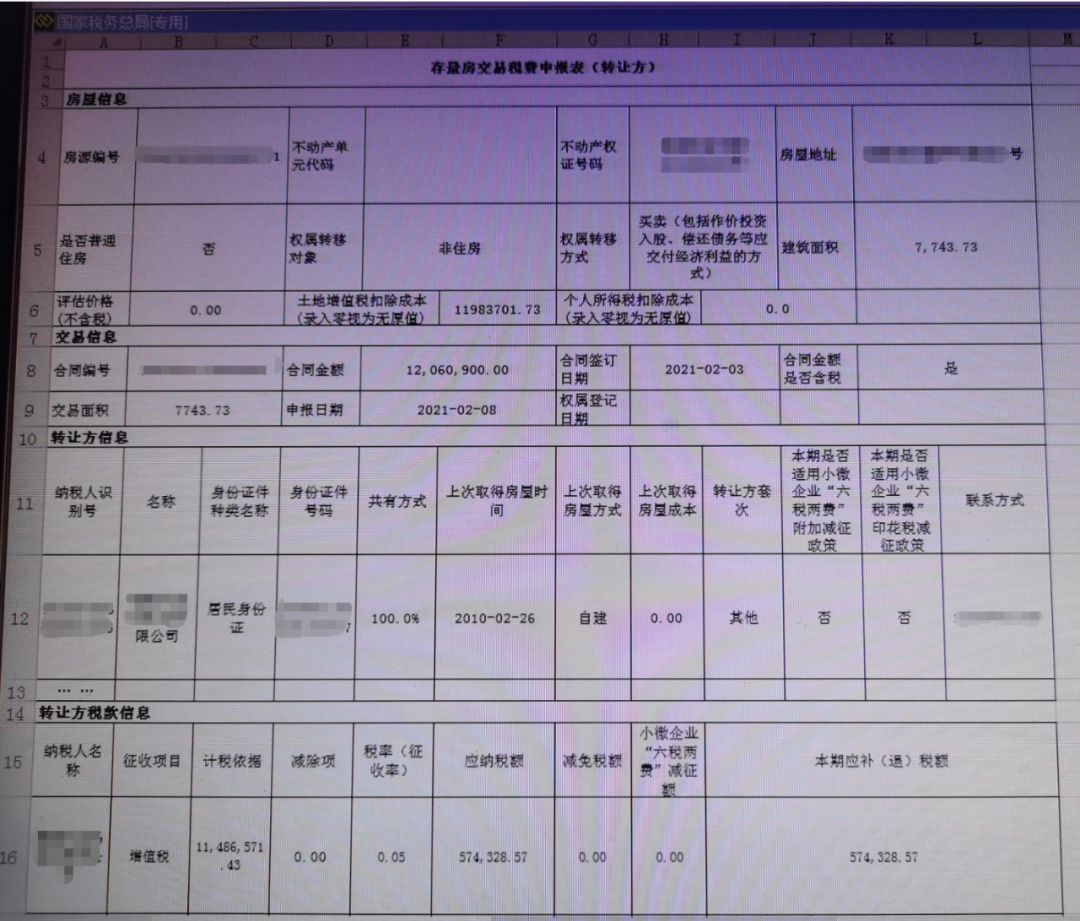

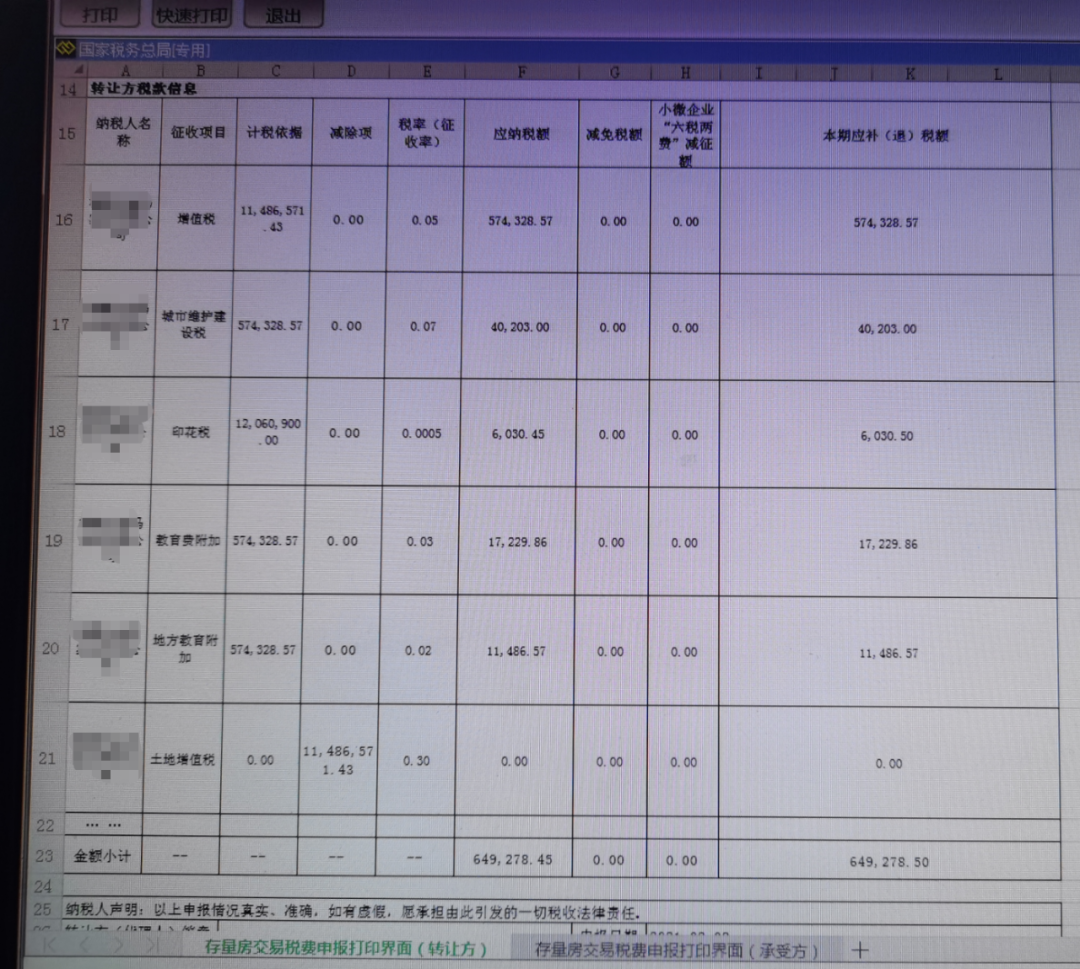

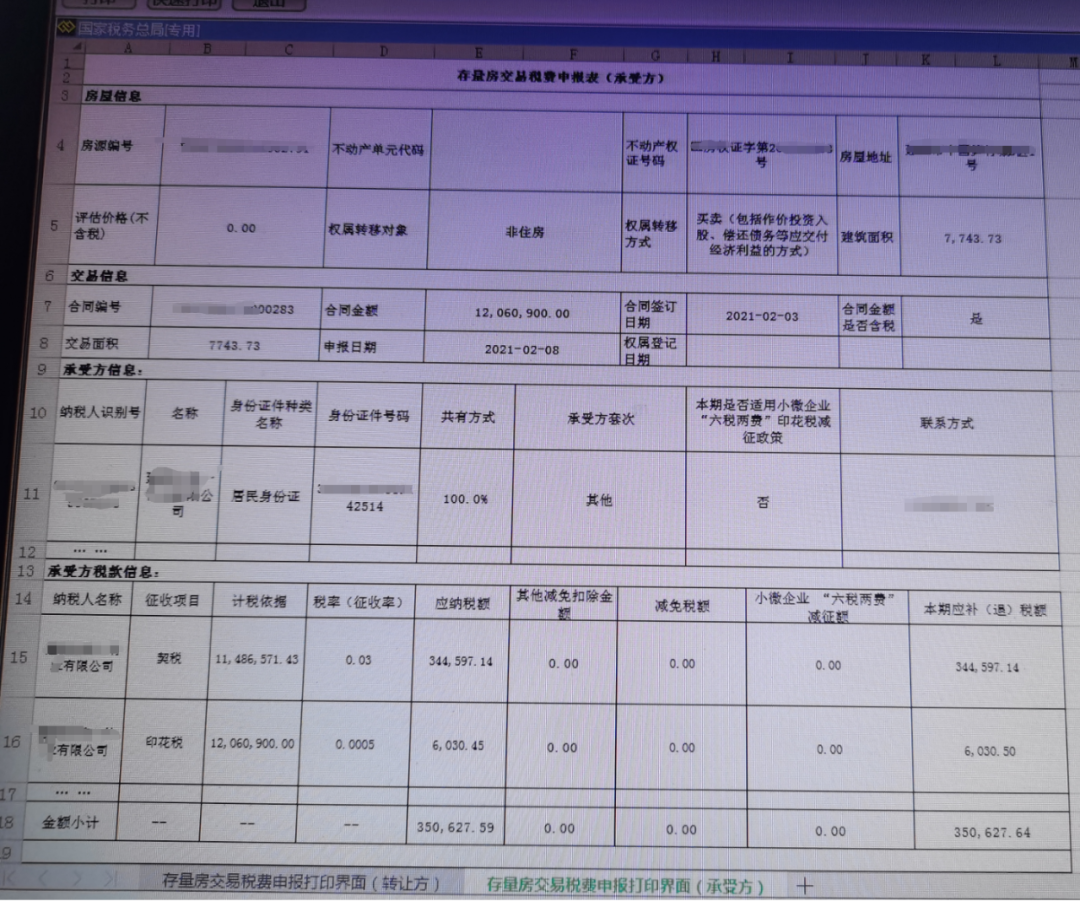

实现执行债权发生的实际费用,包括因强制过户本次交易本身所产生的相关税费,拍卖方在过户时只缴纳增值税、城建税、教育费附加、地方教育费附加、土地增值税、印花税,买受人在过户时只缴纳契税、印花税。而根据企业所得税法及实施条例规定,企业所得税实行按月或者按季预缴,年度终了后汇算清缴的征收管理办法。被执行人应将拍卖资产收入计入应税收入总额,按规定计算、申报缴纳企业所得税。

一、《上海市高级人民法院 关于进一步规范不动产司法拍卖中有关事项的指导意见》(沪高法[2019]25号),明确“执行法院在不动产拍卖公告和特别提示中关于税费承担的内容应当仅针对因拍卖本身而形成的税费(目前为增值税、土地增值税、个人所得税和契税),对于被执行人历史欠缴税费由税务部门负责追缴或者依法申请受偿,执行法院不应在拍卖公告和特别提示中作出规定,也不应载明由买受人承担。”

《上海市高级人民法院 关于进一步规范不动产司法拍卖中有关事项的指导意见》(沪高法[2019]25号)四、关于不动产变价过程中的税费承担

根据《最高人民法院关于人民法院网络司法拍卖若干问题的规定》第三十条和沪高法执[2018]9号《上海市高级人民法院执行局、上海市国家税务局政策法规处和上海市地方税务局政策法规处关于落实本市人民法院与税务部门衔接机制建设相关问题的意见》,执行法院在不动产拍卖公告和特别提示中关于税费承担的内容应当仅针对因拍卖本身而形成的税费(目前为增值税、土地增值税、个人所得税和契税),对于被执行人历史欠缴税费由税务部门负责追缴或者依法申请受偿,执行法院不应在拍卖公告和特别提示中作出规定,也不应载明由买受人承担。对于拍卖本身而形成的税费,相关法律、行政法规规定承担主体的,由相应主体承担(目前增值税、土地增值税和个人所得税由被执行人承担,契税由买受人承担),执行法院不应在拍卖公告和特别提示中作出变更,只有当相关法律、行政法规没有规定或者规定不明的,执行法院才可以根据法律原则和案件实际情况确定税费承担的相关主体并在拍卖公告和特别提示中予以载明。对于不动产可能涉及水、电、气、物业服务等欠缴费用的,可以在拍卖公告和特别提示中规定由买受人承担。

二、《上海市高级人民法院执行局、上海市国家税务局政策法规处和上海市地方税务局政策法规处关于落实本市人民法院与税务部门衔接机制建设相关问题的意见》(沪高法执[2018]9号),明确“在法院强制执行过户案件中,因强制过户本次交易本身所产生的相关税费,执行法院应当责令相关当事人缴纳完毕。”

《上海市高级人民法院执行局、上海市国家税务局政策法规处和上海市地方税务局政策法规处关于落实本市人民法院与税务部门衔接机制建设相关问题的意见》(沪高法执[2018]9号)三、关于强制执行过户中涉税受偿相关事宜方面

在法院强制执行过户案件中,因强制过户本次交易本身所产生的相关税费,执行法院应当责令相关当事人缴纳完毕。

在法院强制执行过户案件中,对属于被执行人原先经营过程中所产生的相关历史欠缴税费,由税务部门负责追缴,不作为本次交易过户的前置要件。税务部门对该历史欠缴税费,可以在人民法院处置相关被执行人财产后依法申请参与分配受偿。

人民法院在发布司法拍卖公告时,可以一并将拍卖所涉企业信息及时提供给税务部门(样式见附件三),由税务部门或别是否存在欠税情况后反馈给人民法院,人民法院依法按照前款协助清缴欠税。

三、《福建省高级人民法院、福建省国家税务局、福建省地方税务局关于建立法院与税务机关执法协作机制工作方案》(闽高法〔2018〕147号)明确,“被执行人财产依法拍卖成交后,如需申请税务机关代开发票的,税务机关应依照执行法院作出的《拍卖成交裁定书》《拍卖成交确认书》,及时依法审核计算、答复该交易环节应缴纳的相关税(费),并在收到税(费)款后三个工作日内开具发票、完税凭证等相关资料。

《福建省高级人民法院、福建省国家税务局、福建省地方税务局关于建立法院与税务机关执法协作机制工作方案》(闽高法〔2018〕147号)(六)完善执行联动协作机制 3.执行程序中处置被执行人财产产生相关税费问题的处理

(1)税务机关应积极协助执行法院查明执行标的涉税情况,并将有关情况在收到协助执行通知书或调查令后的五个工作日内回复执行法院或授权调查人。

(2)税务机关应积极协助执行法院加强拍卖标的公示信息公开,提升拍卖成交率。执行法院在执行标的司法拍卖前请求税务机关按拍卖保留价预算交易税费的,税务机关应在收到协助执行通知书或调查令等文书后的七个工作日内回复执行法院或授权调查人。

(3)被执行人财产依法拍卖成交后,如需申请税务机关代开发票的,税务机关应依照执行法院作出的《拍卖成交裁定书》《拍卖成交确认书》,及时依法审核计算、答复该交易环节应缴纳的相关税(费),并在收到税(费)款后三个工作日内开具发票、完税凭证等相关资料。

(4)原产权人参与自已财产的拍卖并成为买受人的,凭执行法院的拍卖成交确认书不视为交易行为。

(5)税务机关在收到交易税款后,应当积极协助执行法院办理相关过户手续,不得以被执行人欠缴非本次交易环节的税费为由,拒绝办理过户手续。

四、被执行人财产依法拍卖成交后,该交易环节应缴纳的相关税(费)并没有包括企业所得税。

1、拍卖方(被执行人)在过户时只缴纳增值税、城建税、教育费附加、地方教育费附加、土地增值税、印花税。

在民事执行案件中,法院(或管理人)从拍卖所得中扣除该交易环节应缴纳的相关税(费)再对不动产抵押权人分配,是基于《最高人民法院关于人民法院执行工作若干问题的规定(试行)》(2020年修正)34.拍卖、变卖被执行人的财产成交后,必须即时钱物两清。委托拍卖、组织变卖被执行人财产所发生的实际费用,从所得价款中优先扣除。所得价款超出执行标的数额和执行费用的部分,应当退还被执行人。

但是实现执行债权发生的实际费用,仅限于本次该交易环节应缴纳的相关税(费),而企业所得税并不属于本次存量房交易税费,即在过户时税务机关并没有要求缴纳企业所得。(但是,有些地方税务局有要求缴纳企业所得税)

因此,被执行人依法应缴纳的企业所得税,不属于变卖被执行人财产所发生的实际费用,不应优于有抵押的债权进行分配,或者是由被执行人自行申报缴纳,或者是由管理人作为普通债权申报分配。