最近想到商业行为中比较常见的两个送,一个是买送,一个是随机赠送。

这两个送其实会送出不同的税。

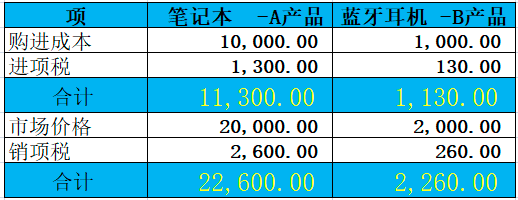

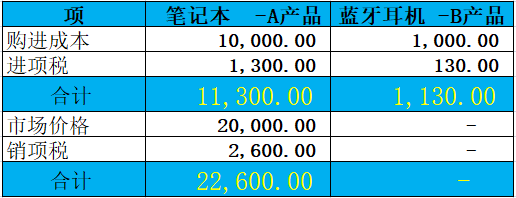

二哥税税念公司购进了笔记本电脑(后面称为A产品),蓝牙耳机(后面称B产品)。

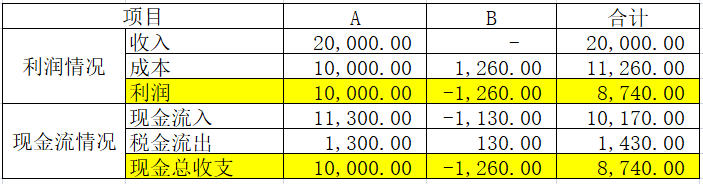

购进成本和市场价格如下图:

这里的购进都取得增值税专用发票,市场价格就是说如果二哥税税念公司对外销售,这个产品的公允价值。

好了,假如二哥税税念公司对A产品都是做正常的对外销售处理,而B产品则是送。

但是B的具体送法却不同,第一种是搭配A产品,做买一送一的操作。第二种是作为业务宣传,无偿赠送。

同样都是送,这个税收的规定确实不同的,而且可谓是差别很大。

买一送一情况下,B产品相当于100%折扣。

增值税上可以不视同销售处理,但是切记要注意开票方式,这个虽然是形式,但是非常重要。

【国税发〔1993〕154号】 国家税务总局关于印发《增值税若干具体问题的规定》的通知第二条规定,纳税人采取折扣方式销售货物,如果销售额和折扣额在同张发票上分别注明的,可按折扣后的销售额征收增值税;如果将折扣额另开发票,不论其在财务上如何处理,均不得从销售额中减除折扣额。

【国税函〔2010〕56号】 国家税务总局关于折扣额抵减增值税应税销售额问题通知规定,【国税发〔1993〕154号】 国家税务总局关于印发《增值税若干具体问题的规定》第二条第(二)项规定:“纳税人采取折扣方式销售货物,如果销售额和折扣额在同一张发票上分别注明的,可按折扣后的销售额征收增值税”。纳税人采取折扣方式销售货物,销售额和折扣额在同一张发票上分别注明是指销售额和折扣额在同一张发票上的“金额”栏分别注明的,可按折扣后的销售额征收增值税。未在同一张发票“金额”栏注明折扣额,而仅在发票的“备注”栏注明折扣额的,折扣额不得从销售额中减除。

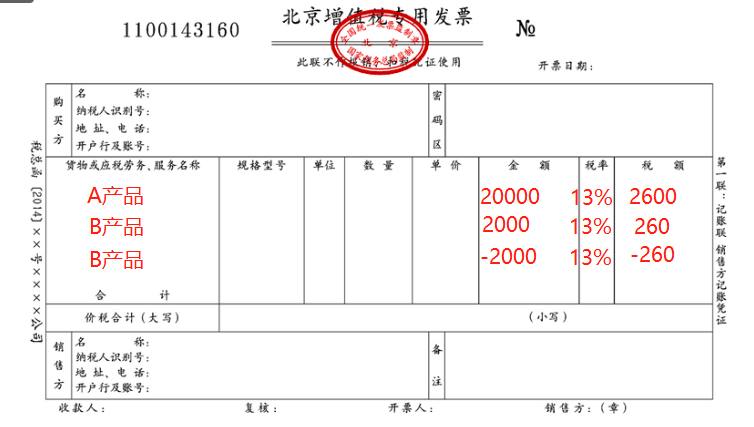

在二哥税税念公司这个行为中,B产品是附带赠送的,实际公司收取的含税价款就是22600,如何开票呢?这里是需要把折扣额列示在发票票面上的。

其实这种折扣发票我们现在网购已经见的很多了,一般网购都会满减,开票也是都采取折扣开票方式开具。

买一赠一开票,因为有实物的出库,发票也需要显示数量,但是赠品并没有实际销售金额,因为是有偿赠送,也不属于视同销售范畴,无需计算缴纳增值税,所以这实质就是对赠送物品进行100%的折扣,我们将赠送商品先输入原价,然后再选中进行100%折扣就行,如图:

企业所得税上,【国税函〔2008〕875号】 国家税务总局关于确认企业所得税收入若干问题的通知第三条规定,企业以买一赠一等方式组合销售本企业商品的,不属于捐赠,应将总的销售金额按各项商品的公允价值的比例来分摊确认各项的销售收入。

个人所得税方面,【财税〔2011〕50号】 财政部 国家税务总局关于企业促销展业赠送礼品有关个人所得税问题的通知第一条规定,企业在销售商品(产品)和提供服务过程中向个人赠送礼品,属于下列情形之一的,不征收个人所得税:2.企业在向个人销售商品(产品)和提供服务的同时给予赠品,如通信企业对个人购买手机赠话费、入网费,或者购话费赠手机等。

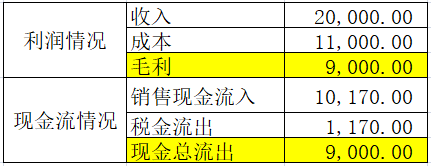

所以,对于买赠,企业的分录和这个项目的入利润以及现金流情况最终是这样的。

1、购进分录

借:库存商品-A 10000

借:库存商品-B 1000

借:应交税费-应交增值税(进项税额)1430

贷:银行存款 12430

2、销售分录

借:银行存款 22600

贷:主营业务收入 20000

贷:应交税费-应交增值税(销项税额)2600

借:主营业务成本 11000

贷:库存商品-A 10000

贷:库存商品-B 1000

那么如果是无偿赠送的情况下呢?

首先增值税是需要视同销售的。

根据细则第四条第八项规定, 单位或者个体工商户将自产、委托加工或者购进的货物无偿赠送其他单位或者个人应视同销售货物,因此外购礼品送给客户,增值税应视同销售。

说白了,你东西可以送,但是我不允许你把税也送了,税你也得给我交上。

那么这种情况下,分录怎么做?

1、购进分录

借:库存商品-A 10000

借:库存商品-B 1000

借:应交税费-应交增值税(进项税额)1430

贷:银行存款 12430

2、销售分录

销售A产品分录。

借:银行存款 22600

贷:主营业务收入 20000

贷:应交税费-应交增值税(销项税额)2600

借:主营业务成本 10000

贷:库存商品-A 10000

单独赠送B产品分录

借:销售费用 1260

贷:库存商品-B 1000

贷:应交税费-应交增值税(销项税额)260

企业这个项目的入利润以及现金流情况最终是这样的。

我们可以看到,这种情况和买赠相比,你无偿赠送多负担了一个销项税260,这260的销项就是B产品按公允价值计算的销项税额,你赠送并不能从下家收取这部分销项税,但是你又必须申报纳税,所以自然传递影响了相同金额的利润和现金流。

这是无偿赠送的增值税成本。

个人所得税方面,【财政部 税务总局公告2019年第74号】 财政部 税务总局关于个人取得有关收入适用个人所得税应税所得项目的公告第三条规定,企业在业务宣传、广告等活动中,随机向本单位以外的个人赠送礼品(包括网络红包,下同),以及企业在年会、座谈会、庆典以及其他活动中向本单位以外的个人赠送礼品,个人取得的礼品收入,按照“偶然所得”项目计算缴纳个人所得税。

这个就吓人了,这个有20%的个人所得税,而且这个一般如果被查,受赠方是不会承担的,这部分要计入赠送成本。

这是赠送的个人所得税成本。

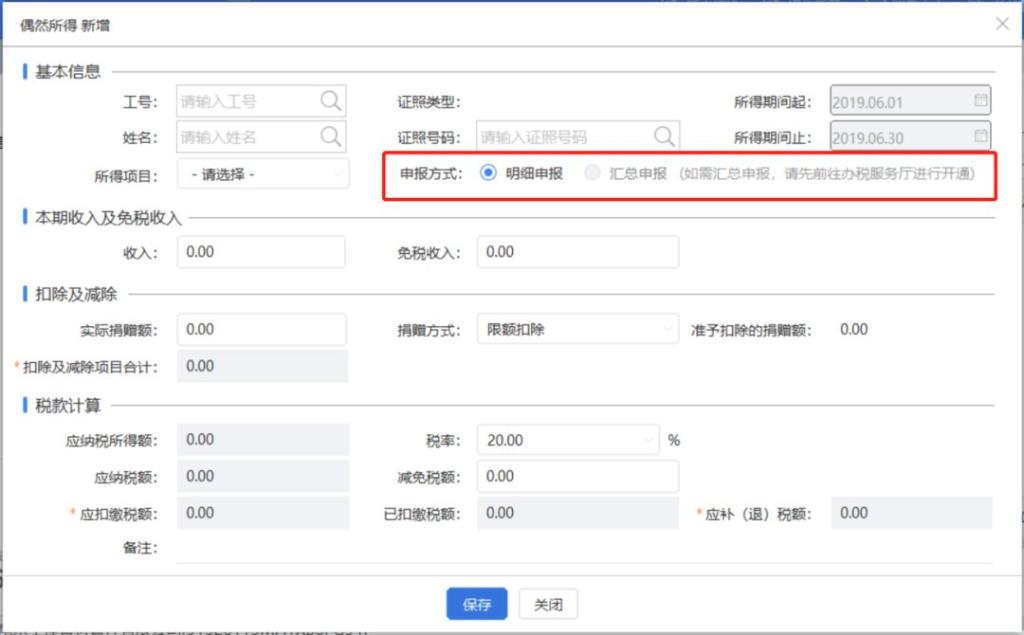

在新的自然人税收管理系统扣缴客户端中,偶然所得的申报增加了偶然所得汇总申报的选项,即当企业向不特定的对象随机赠送礼品或发放红包时,可以汇总申报个人偶然所得的个人所得税,不需要填写姓名、身份证号等信息,汇总申报页面如下:

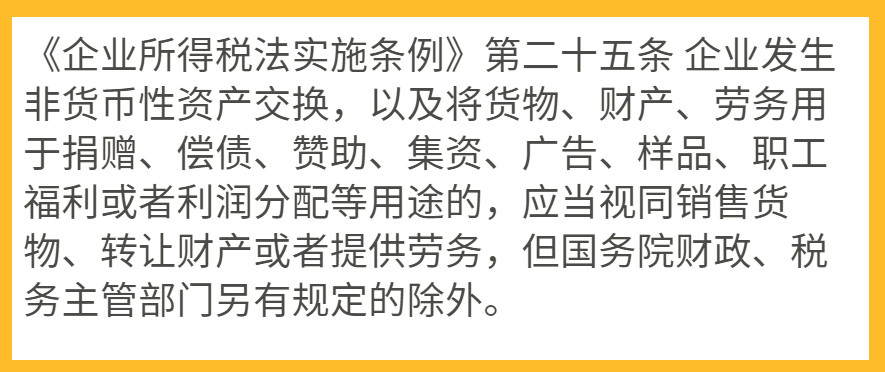

企业所得税方面,也需要视同销售。但是在企业所得税的视同销售处理上,对当期应纳税所得额的影响并不大。

因为虽然按照国家税务总局公告2016年第80号的规定,需要按照被移送资产的公允价值确定销售收入,但是通过一是在《视同销售明细表》(A105010)的视同销售成本,二是在《纳税调整明细表》(A105000)的30行税收金额和会计金额差异,两步处理就完美抵消掉了因视同销售而对应纳税所得额的影响。

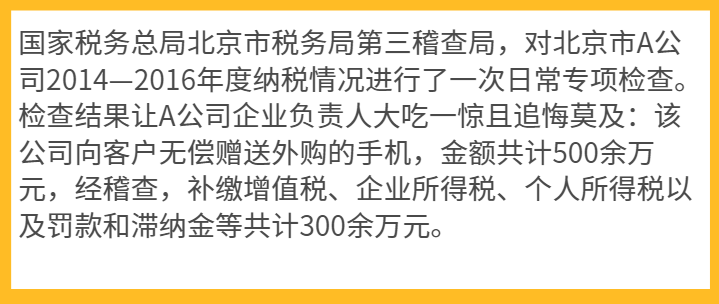

所以,无偿赠送成本实在是太高了,特别是个人所得税,这个负担太重了。

很多企业在日常经营中对这方面风险认识不足,一旦被查就非常被动。

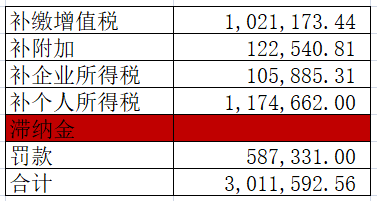

你比如《注册税务师》2019年12期有个案例,《客户送礼500万元 稽查补税300万元——从一次税务日常专项检查案例说起》

案例如下:

所以,同样是送东西,无偿送的成本真的太高了。

而买赠由于在企业所得税和个人所得税上有明确的文件规定,对赠品可以不另外确认收入,但在增值税上还可以不视同销售,所以税务局对买赠行为检查也是非常严格。为了防止无偿赠送混入买一赠一之类的有偿赠送,从而逃避缴纳税款,文件规定了严格的形式要求,如果赠品和主商品在同一张发票注明,就可以证明随货赠送的商品实为有偿销售,其销售价格隐含在销售商品总售价中,可视为捆绑销售或者实物折扣,否则,可能会被按照无偿赠送视同销售缴纳增值税。

本次二哥文章涉及的政策文件:

1、【国税发〔1993〕154号】 国家税务总局关于印发《增值税若干具体问题的规定》的通知

2、【国税函〔2010〕56号】 国家税务总局关于折扣额抵减增值税应税销售额问题通知

3、【国税函〔2008〕875号】 国家税务总局关于确认企业所得税收入若干问题的通知

4、【财税〔2011〕50号】 财政部 国家税务总局关于企业促销展业赠送礼品有关个人所得税问题的通知

5、【财政部 税务总局公告2019年第74号】 财政部 税务总局关于个人取得有关收入适用个人所得税应税所得项目的公告