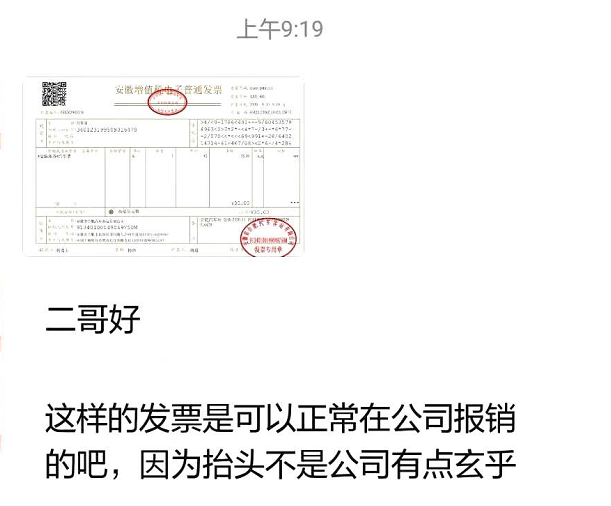

后台有朋友发来这样一张发票,问是否能报销?关键点在个人抬头这个上面。

这是一张客运运输发票,一张以增值税电子发票为载体的客运发票。

客运发票这个事情二哥想先说说其现状,包括公路、水路在内的其他旅客运输,客票式样种类繁多、样式不统一。

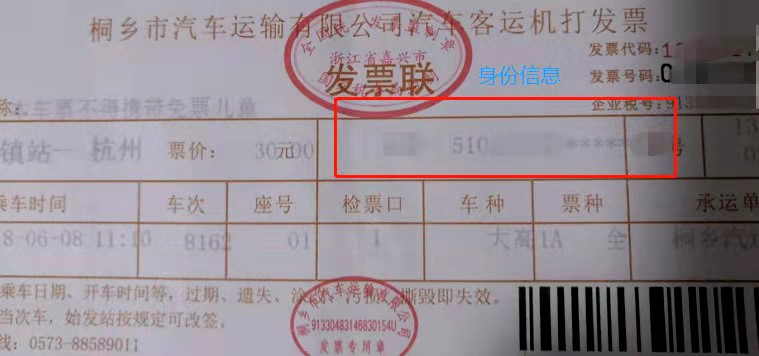

有下面这种非增值税管理新系统出具的发票。

也有像文章开头的由增值税管理新系统开具的增值税电子普通发票。

发票本身呢,有注明实名信息的。

也有票面不注明旅客身份信息的。

其实除了增值税电子普通发票这种发票,我们日常取得的发票基本是不会给你开公司抬头的,最多实名购票的票面上展示出自然人实名信息。

这个一方面是因为这类似发票本身没设置抬头栏(名称、税号)的填写地方,更重要的是其本身有乘车凭证的属性,和自然人身份是密切相关的,系统和开具条件都不方便给你打公司抬头。

这类似的情况还有很多,比如火车票、飞机行程单,纸质通行费发票等。

这些要么是个人抬头,要么根本就没有发票抬头。

这些情况都是客观因素导致的,是大家都熟悉和知道的客观因素,具有普遍性。

能不能报销?

换句话说就是是否可以不可以入账列支?

学会计的都知道,会计核算注重什么?真实及时的反映经济业务,企业应当按照交易或者事项的经济实质进行会计确认、计量和报告,不应仅以交易或者事项的法律形式为依据。

所以会计处理首要的原则是业务的真实性,个人抬头发票能不能列支,大前提还是真实,发生的费用与企业经营活动有关,所以如果能确定业务是企业真实发生的,与企业相关的,个人抬头发票入账其实也不是障碍。

但是,在日常工作中,发票作为一种形式要件,以个人抬头开具的发票本身从形式上就难以分清公私,所以,基本上我们核算都不会认可个人抬头发票,这其实也是一个真实性上的稽核,毕竟从发票形式上个人抬头就有是非相关支出的嫌疑。

所以,财务部基本是不会接受个人抬头的发票的,有些人还很奇怪,你不收他还还杠,我这个就是为企业支出的,凭啥不报?没凭啥,是不是为企业支出,凭嘴巴说了不算,那的看证据,而首先发票开公司抬头就是最基本的前提。

所以,你会看到,和企业消费相关的又涉及个人行为的,比如员工出差住宿、员工发生餐饮招待,都是要求取得公司抬头的发票,如果你拿张个人抬头发票回家肯定是报不了的,哪怕你说一百遍这个真是因公消费。

什么时候个人抬头发票允许报销呢?那就是客观原因决定了只能取得个人抬头发票,典型的就是飞机票、火车票以及个人体检等这类实名票据,当然取得这些票据也还是应该辅助有更多原始凭证证明其业务和企业相关,只有这样才能做到形式和实质都证明业务真实可靠。

所以,总体来说,个人抬头发票在日常会计核算上大家默认还是不允许的。个别情况允许列支,都是在目前商业习惯下,我们没办法取得公司抬头发票,只能取得个人抬头发票,且个人抬头发票是为企业开支的,有企业经营有关的其他充分证明。企业应完善内部控制制度,在报销个人的差旅费,应注意取得相关证明资料,以证明个人的支出与企业经营相关。例如,报销员工差旅费应提供的差旅费的证明材料包括:出差人员姓名,地点,时间,任务,支付凭证等。

比如文章开头这张发票,员工是你的员工,出差有出差住宿,出差审批等相关手续,那这个发票由于客观原因是个人抬头,那报销也是没有问题的。

当然,随着现在慢慢大家都推行增值税电子普通发票,这类发票其本身是自行网上申请开具,发票抬头有些是可以自行选择(比如现在的通行费电子普通发票)既然能选择,那我们肯定还是要求公司抬头为妥。

税收方面呢?

所得税方面, 企业实际发生的与取得收入有关的、合理的支出,包括成本、费用、税金、损失和其他支出,准予在计算应纳税所得额时扣除。一方面费用是合理的,扣除凭证个人抬头也是客观因素导致,不是扣除的障碍。

增值税方面,增值税方面就有明确规定了。

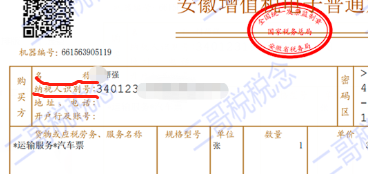

纳税人购进国内旅客运输服务,以取得的增值税电子普通发票上注明的税额为进项税额的,增值税电子普通发票上注明的购买方“名称”“纳税人识别号”等信息,应当与实际抵扣税款的纳税人一致,否则不予抵扣。

所以对于个人抬头的增值税电子普通发票,在增值税抵扣这块是存在障碍的, 结果是不得抵扣进项税。

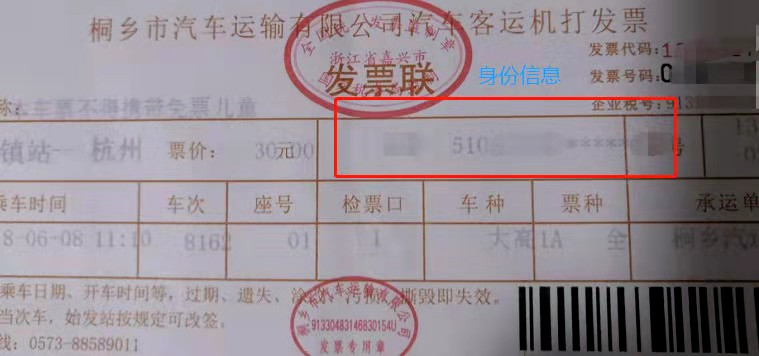

当然,其他实名的客票可以计算抵扣进项税。如下面这种