事情是这样的,有个朋友问二哥。

“二哥,员工出差报销,单位按照差旅费管理制度规定的标准给予的差旅费津贴(实质就是就餐和市内交通费的包干使用)要不要贴发票?”

我说津贴你贴个啥发票?贴发票还算是津贴吗?贴发票你还不如直接说是按实际发生报销呢,比如飞机票、住宿费等,就没必要和津贴扯上关系了嘛。

“但是,税务局的说不贴发票的就要并入工资缴纳个税,贴了发票就不用交。”

好吧,这个问题我觉得我们得详细理一理思路了,可以从下面两个方面分开来看。

1、差旅费津贴的发票问题

2、差旅费津贴的个税问题

首先,津贴需要发票吗?当然不需要,没有发生增值税应税行为,开什么发票呢。开不开发票,关键是看销售行为是否属于增值税应税项目,如果属于那肯定是需要开具发票的。如果不属于应税项目的理论就是不应开具增值税发票,因为其本身无需缴纳增值税。

其次,津贴的个税问题。

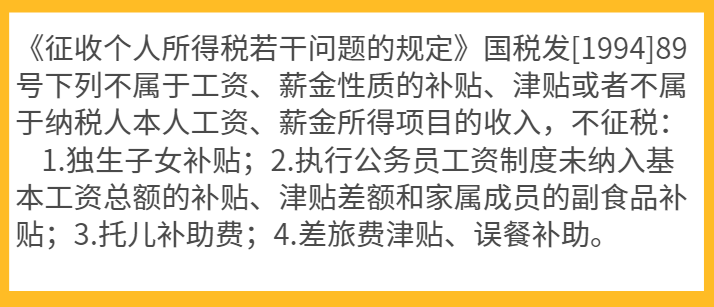

关于差旅费津贴的个税规定。

所以,对于津贴、补贴,原则上是都需要计入工资薪金总额,但是有特殊跪地的除外,比如差旅费津贴就属于不予征税的津贴。

看完这些,这个朋友又说。

“二哥,你发这些我都知道,对于公司的差旅费津贴问题,我也是参考这些文件解释的,但是税务局说差旅费津贴确实可以不合并计税,但是前提就是你得附上发票,没发票就不是这里规定的不征税所得。”

好吧,这个角度说不通怎么办?

那就再换个角度继续探讨一下这个问题,从企业经营需要方面来分析一下差旅费津贴的实质。

我们人员出差要发生的主要费用有哪些?无非就是城市之间交通费(最常见的火车、飞机)、住宿费、餐饮费、市内交通费(出租、地铁)。

正常来说,员工因公出差发生的与出差相关的上述费用在企业财务制度规定的标准下都应该是给员工实报实销,员工凭借相关的发票等附件报销即可,这个时候根本也不存在什么津贴啊,补贴啊。

当然,也不存在什么个税不个税的问题,出差人员不因为报销这些费用而获取个人收入。

但是,这位朋友的情况并非实报实销,而是实行的“半包”报销,也就是陈路费、住宿费据实标准报销,而较为零散的就餐、城市内交通费改变了报销方式,实行按标准包干使用。他们把这部分按标准包干的称为差旅费津贴。

其实这种方式在我们企业日常经营中非常常见,二哥经历的公司差旅费管理制度基本是这样干的,按日、按人员级别给予就餐、交通的补偿,而在这种补偿下企业就不再监控员工到底实际发生了多少费用了(哪怕你饿几天肚子出差),仅按标准给你支付。

这种方式的好处就是方便管理和核算,企业无需花费大量的时间和精力去核实整理诸多十分零散的餐饮发票,员工出差也不用因为索取发票而费时耗力,大大提高了效率。

毕竟如果据实凭票报销,且不说一日三餐金额不一,五花八门的发票都给贴上,就很多小店根本不提供发票,我们在监控员工是否购买假发票报销这个问题上就足够头疼的了。

在这种方式下,我们称为差旅费津贴的支出实质也就是费用发生的一种形式,是对合理的出差费用的一种对等补偿,员工其实也并未从其中获取所得。

所以,这种情况下,津贴不存在个税问题,更不会说还让贴发票,我就是为了简化报销,实行不贴发票包干而这样做的。

那么为什么实践中又经常出现没有发票要补个税,超过标准要交个税的争议呢?

其实这里的实质原因就是津贴这个字眼太扎眼,税务局在不深入了解企业实际情况下也不知道你到底是费用的对等支付还是变相的发放补贴(毕竟有些企业是除了所有实发费用报销还要单独补贴一块费用)。

而且更为重要的是政策只规定了差旅费津贴不交个税,但是并未给出津贴的定义和具体标准,这样一来可操作的空间就大了。比如,我要钻漏洞,我把差旅费津贴做的很高,甚至虚假列支补贴,以此达到虚列成本费用的目的。

为了堵住这种风险,我们在日常工作中就经常会听到税局的各种回复,比如你得参考机关事业单位的补贴标准,超过就交个税,更有甚者就是直接掏出以票控税这个法宝,你必须给贴上发票。

其实就那么这个问题,二哥觉得税企双方都应该更理性的看待它,合理的解决它。

1、税务局要重视实质性的把握,不要看到补贴津贴就觉得必须交个税,必须给贴发票。应该更多从企业为什么发津贴上看看,深入了解一下这是不是对出差人员合理费用的补偿。

2、企业方面别光抓着差旅费津贴不交个税这个“尚方宝剑”不放,我们要明白为什么其他津贴大部分都要交个税,偏偏国家给了一个差旅费津贴不征税的政策。

实质上不就是这个津贴不是纯个人所得,更多在实际工作中是带有因公支出的补偿色彩。明白了这个,我们就该理解,虽然国家没有明确这个标准,但是我们也得从各个方面来规范管控津贴的发放。

这一切都要从你自己的差旅费报销管理制度上下手。一个好的制度不仅可以帮助企业做好内部管理,同时能帮助企业规避不必要的外部税收风险。

企业首先要非常清楚自己到底要执行什么样的差旅费报销方式,据实标准内凭票报销,“半包”报销方式等等,如果你本身就希望大家都用票报销,采取这种方式,那就别在制度提什么津补贴了,直接就是标准多少,凭票报销即可。

其次,如果采取部分费用津贴方式处理,不贴发票,那么一定写清楚为什么有津贴,是对就餐和市内交通的包干使用还是什么?当然尽可能避免巧立名目单纯再给补助的描述(这种争议更说不清),还要有清晰的合理的详细标准,比如每日多少钱。

为什么呢?据实报销,都有票据都是实际发生,如果标准金额过大,我企业经营状况好,我让员工都住五星级酒店我也说得过去,但是如果是发放津贴,不贴发票,金额制定的过高很异常了,当然你也可以说你效益好补贴标准高,但这就偏离了按实际补偿的性质,存在变相发放补贴的嫌疑。

同时,出差津贴政策必然是附着在出差计划之上的,有差旅报销才会有差旅津贴,这也是合理性的一方面,所有制度必须规定津贴是同差旅费报销一起报销的,单独报销就说不清了。

总之,企业在制定制度时候一定要充分考虑这些潜在争议点,如果后期税务检查中出现争议也要有耐心进行解释,多沟通,不是说税局说贴发票我马上改制度,这不符合企业经营管理效益原则,也不可能不贴发票就补扣职工个税,我们要充分证明这个津贴的实质。

当然,你说你就是多发津贴,少发工资来避税,那就当二哥没说过,二哥说的是正常经营活动下我们如何操作沟通以避免风险。

PS:不要问二哥标准,各地标准我也没收集,那个地方有标准我也没统计,反正我的标准就是根据自己企业实际情况,假如在单位就餐一天是每人80标准,我差旅费津贴就不会离谱的弄个200,我能解释为什么给这个标准就行。

也不要再问要不要贴发票,如果你想贴发票,那你的问题就很简单了,制定标准,所有差旅费用都凭票报销就完事,就没啥津贴不津贴的事了,有标准,不离谱,也没个税什么事。