【问题背景】

根据《印花税暂行条例》,以及《关于资金账簿印花税问题的通知》(国税发[1994]25号)中的相关规定,记载资金账簿的印花税计税依据为实收资本与资本公积两项的合计金额。对于合伙企业接受合伙人出资,其记载资金的账簿是否需要缴纳印花税的问题,长久以来由于合伙企业相关税收政策的不明确,一直存在争议。

最近,北京市税务局在12366纳税服务平台做出了答复,明确合伙企业出资额不计入“实收资本”和“资本公积”,不征收资金账簿印花税,让大家重新关注了这个问题。

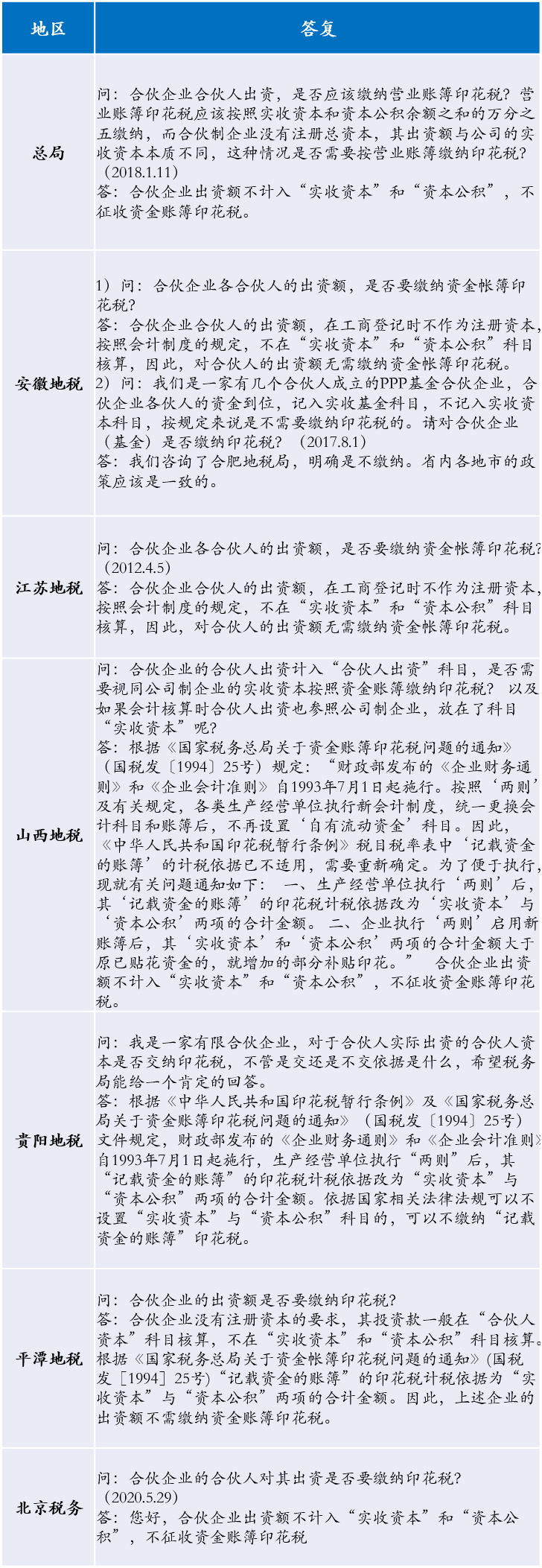

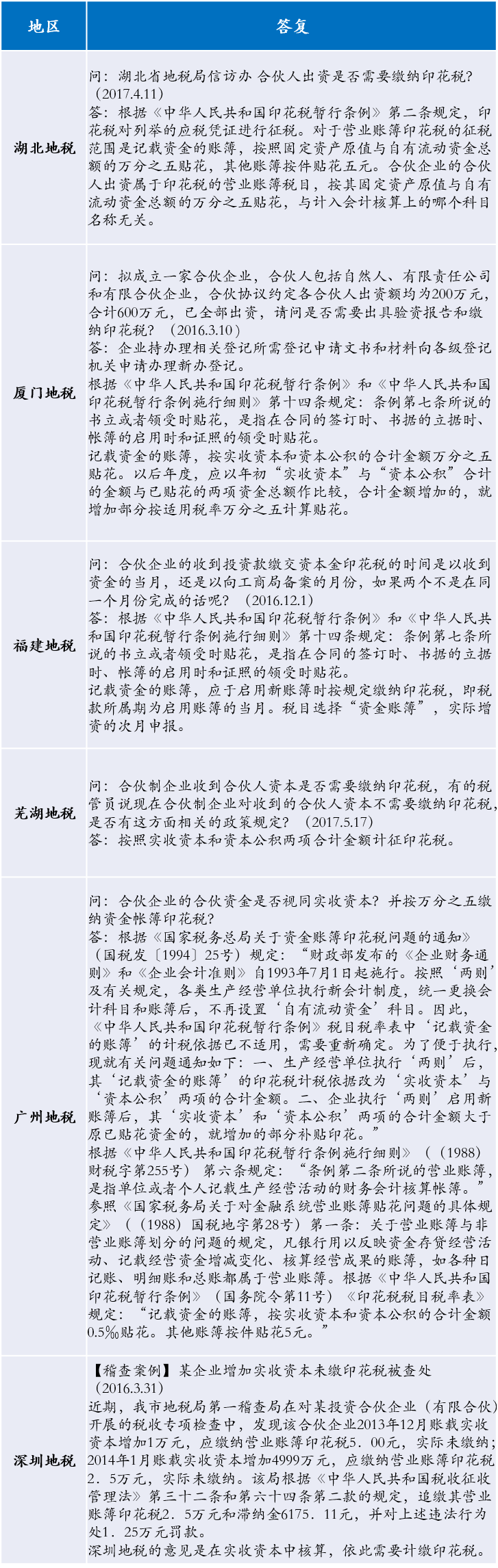

结合合伙企业的实际情况来看,合伙企业收到合伙人的出资后,通常通过“实收资本”、“实收基金”、“合伙人资本”等科目来核算。对于合伙企业收到合伙人的出资是否需要缴纳印花税,各地税务机关的执行口径不尽相同。根据各地已经出台的征管口径和相关政策文件,财税星空将各地就该问题的征收情况总结如下:

口径一:不需要缴纳印花税

口径二:需要缴纳印花税

财税星空观点:在认可合伙人投入资本不需要缴纳印花税的税务机关答复中,往往对不需要缴纳印花税的情况进行了条件限制,即合伙人投入资本不计入“实收资本”和“资本公积”,部分税务机关也给出了若通过“实收资本”和“资本公积”科目来核算,则需要就对应科目核算的金额缴纳资金账簿印花税的意见。我们建议,合伙企业应当设置单独的科目来核算合伙人出资,以防范印花税的争议和税收风险。