2019年是实行新个人所得税法第一年,2020年是综合所得汇算清缴的第一年,引起了上至李克强总理、财政部和国税总局,下至财税专业人士、财税人员和我们每一个人的热切关注,因此从2019年12月份开始出台了一系列个人所得税汇算清缴的相关税收法规,从而大家对个税的综合所得的汇算清缴比较熟悉了。当综合所得汇算清缴熟悉之后,又在思考另一个问题:怎样能合法合规的降低工资薪金所得、甚至综合所得的税率税负?除了根据财税【2018】164号规定,通过对年终奖进行筹划来降低个税外,是否还有其他的合法合规的降低个税的方法?答案是肯定的,有其他方法——公益性捐赠、健康险、递延型养老保险都能合法合规的降低个税。

个人通过公益性捐赠可以降低工资薪金等综合所得个税

1.个人通过公益性捐赠可以降低工资薪金等综合所得个税

个人所得税法第六条规定,个人将其所得对教育、扶贫、济困等公益慈善事业进行捐赠,捐赠额未超过纳税人申报的应纳税所得额百分之三十的部分,可以从其应纳税所得额中扣除。国务院规定对公益慈善事业捐赠实行全额税前扣除的,从其规定。

当个人的综合所得个税或单独计算个税的年终奖个税达到个税税率临界点时,可以通过公益性捐赠来降低个税税率,从而降低个税。

2.个人通过公益性捐赠降低个税举例

小李在2019年3月取得2018年年终奖144012元,采取单独计算缴纳个税,年终奖适用的税率:20%.

(144012÷12=12001,对应的个税税率为20%),因此其应交个税=144012×20%-1410=27392.40元

个税筹划:小李2019年通过公益性组织捐赠100元,因100元捐赠额未超过纳税人申报的应纳税所得额百分之三十,可以从年终奖应纳税所得额中扣除100元。

筹划后小李年终奖个税:

公益性捐赠100元<应纳税所得额30%(144012×30%=43202.60元)

公益性捐赠100元可以全额从年终奖中扣除,则扣除公益性捐赠后年终奖个税税率为10%((144012-100)÷12=11992.67元)

小李年终奖应纳个税=(144012-100)×10%-210=14181.20元

筹划后个税降低=27392.40-14181.20=13211.20元

考虑捐赠支出,个税最终降低:13211.20-100=13111.20元

当税率越高,减税效果越明显。在做公益的同时又能大幅降低个税,你还在等什么?赶快行动吧!

3.个人通过公益性捐赠应注意

公益性捐赠要通过公益性社会组织、县级以上人民政府及其部门等国家机关,向教育、扶贫、济困等公益慈善事业的捐赠,不能直接捐赠,否则不能个税前扣除。

捐赠后应及时取得捐赠票据做为个税前扣除的依据。

个人通过购买商业健康保险可以降低工资薪金等综合所得个税

财税〔2017〕39号规定自2017年7月1日起,将商业健康保险个人所得税试点政策推广到全国范围实施。

财税〔2017〕39号第一条规定,对个人购买符合规定的商业健康保险产品的支出,允许在当年(月)计算应纳税所得额时予以税前扣除,扣除限额为2400元/年(200元/月)。

2400元/年(200元/月)的限额扣除为个人所得税法规定减除费用标准之外的扣除。

财税〔2017〕39号第二条规定,适用商业健康保险税收优惠政策的纳税人,是指取得工资薪金所得、连续性劳务报酬所得的个人,以及取得个体工商户生产经营所得、对企事业单位的承包承租经营所得的个体工商户业主、个人独资企业投资者、合伙企业合伙人和承包承租经营者。

当个人的综合所得个税或单独计算个税的年终奖个税达到个税税率临界点时,可以通过购买商业健康保险来降低个税税率,效果和通过公益性捐赠降低税率是相同的。而且购买商业健康保险在降低个税的同时,也享有的一份个人未来福利,是一举两得的事情,是非常的个税筹划方法呦!

但是提醒大家要注意,购买商业健康保险时,个人应及时索取发票和保单凭证,且保单凭证上注明税优识别码。因为未获得税优识别码的商业健康保险,其支出金额不得从个税前扣除。

税优识别码,是指为确保税收优惠商业健康保险保单的唯一性、真实性和有效性,由商业健康保险信息平台按照“一人一单一码”的原则对投保人进行校验后,下发给保险公司,并在保单凭证上打印的数字识别码。

个人通过购买递延型养老保险可以降低工资薪金等综合所得个税

财税〔2018〕22号第一条规定,自2018年5月1日起,在上海市、福建省(含厦门市)和苏州工业园区实施个人税收递延型商业养老保险试点。试点期限暂定一年。

取得工资薪金、连续性劳务报酬所得的个人,其缴纳的保费准予在申报扣除当月计算应纳税所得额时予以限额据实扣除,扣除限额按照当月工资薪金、连续性劳务报酬收入的6%和1000元孰低办法确定。

虽然上述规定没有在全国展开,但是随着我国加快步入老年社会,养老问题越来越突出,社会负担沉重。可以预见,在未来一两年递延型商业养老保险在全国展开是大概率事件,我们静等好消息落地。

同样,当个人的综合所得个税或单独计算个税的年终奖个税达到个税税率临界点时,可以通过购买递延型商业养老保险来降低个税税率,效果和通过购买商业健康保险降低税率是相同的。同时也是在降低税率的同时享有了一份个人未来福利,这一举两得的事情,你还在等什么?

但是提醒大家也要注意:财政部 税务总局公告2019年第74号规定,个人按照财税〔2018〕22号规定,领取的税收递延型商业养老保险的养老金收入,其中25%部分予以免税,其余75%部分按照10%的比例税率计算缴纳个人所得税,税款计入“工资、薪金所得”项目,由保险机构代扣代缴。

最后大家谨记:个体工商户业主、个人独资企业投资者、合伙企业合伙人和承包承租经营者同样可以利用公益性捐赠、商业健康保险 、递延型养老保险,同综合所得一样可以合法合规的降低经营所得的个税税负。

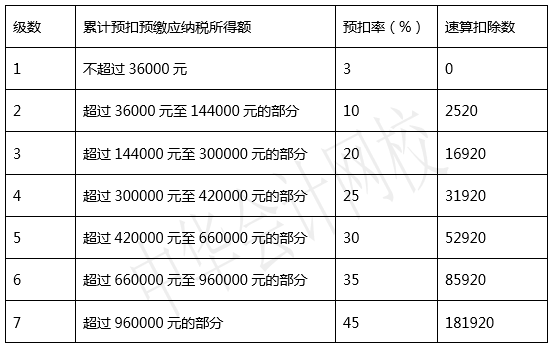

附按年/按月综合所得个税税率表

按年的综合所得税率表