昨天分享了一篇文章《听说租赁准则变化大,租客也要确认使用权资产?那税务与会计该怎么处理呢?》

有网友问:如果是租客变身“二房东”,该怎么进行税务与会计处理呢?

其实,租客变“二房东”,还是租赁关系,所以还是应该适用租赁准则。

当然,变身之后,租客也有了“出租人”的身份,从而身兼“承租人”和“出租人”的双重身份。

因此,租客变身“二房东”,一方面是从“承租人”的角度出发进行财税处理,另一方面还要从“出租人”的角度出发进行财税处理。

由于“二房东”对租赁标的不具有所有权,因此不会构成融资租赁,只能是经营租赁。大家需要注意的是,新租赁准则对于出租人的出租类型还是没有变化的,还是要区分为经营租赁和融资租赁两种类型的,与承租人的租赁类型划分变化是不一样的。

昨天的文章,已经讲述了作为承租人的会计处理,今天主要说说按照新租赁准则出租人的财税处理。

继续用昨天文章的案例,但是假设2020年变身“二房东”。

【案例】甲公司是一般纳税人,与某房地产公司在2018年12月31日签署了一份写字楼的租赁合同。合同约定:租赁期限5年,从2019年1月1日起;每年租金100万元(不含税,含税105万),租金按年支付,租金每年1月1日前支付。租赁期满,甲公司需恢复租赁场地原貌。

甲公司2019年1月向房屋中介公司支付了中介费用2.06万元,房屋中介公司提供了税务局代开的增值税专用发票,注明的税额为600元。

甲公司估计5年租赁期满后的复原需花费3万元。

假定无法确定租赁内含利率的,甲公司增量借款利率为6%,甲公司按时支付了租金。

假定由于经营环境发生变化,甲公司经营业务萎缩,人员裁剪,原租赁的写字楼已经不能充分使用。由于与房东签署的合同属于不可撤销合同,否则违约的话,将承担一年租金的违约金。因此,在2019年12月与乙公司签署了一份协议,将其租赁的写字楼一半面积转租给乙公司,租金每年为45万元(不含税价)。租赁期间从2020年1月1日开始,直至甲公司租期结束,每年1月1日前支付当年的房租费,甲公司负责开具增值税专用发票。假定在转租过程中,甲公司了5150元的中介费,取得增值税专用发票注明价款为5000元,税额150元。

问题:甲公司2020年的财税处理

解析:

一、会计处理

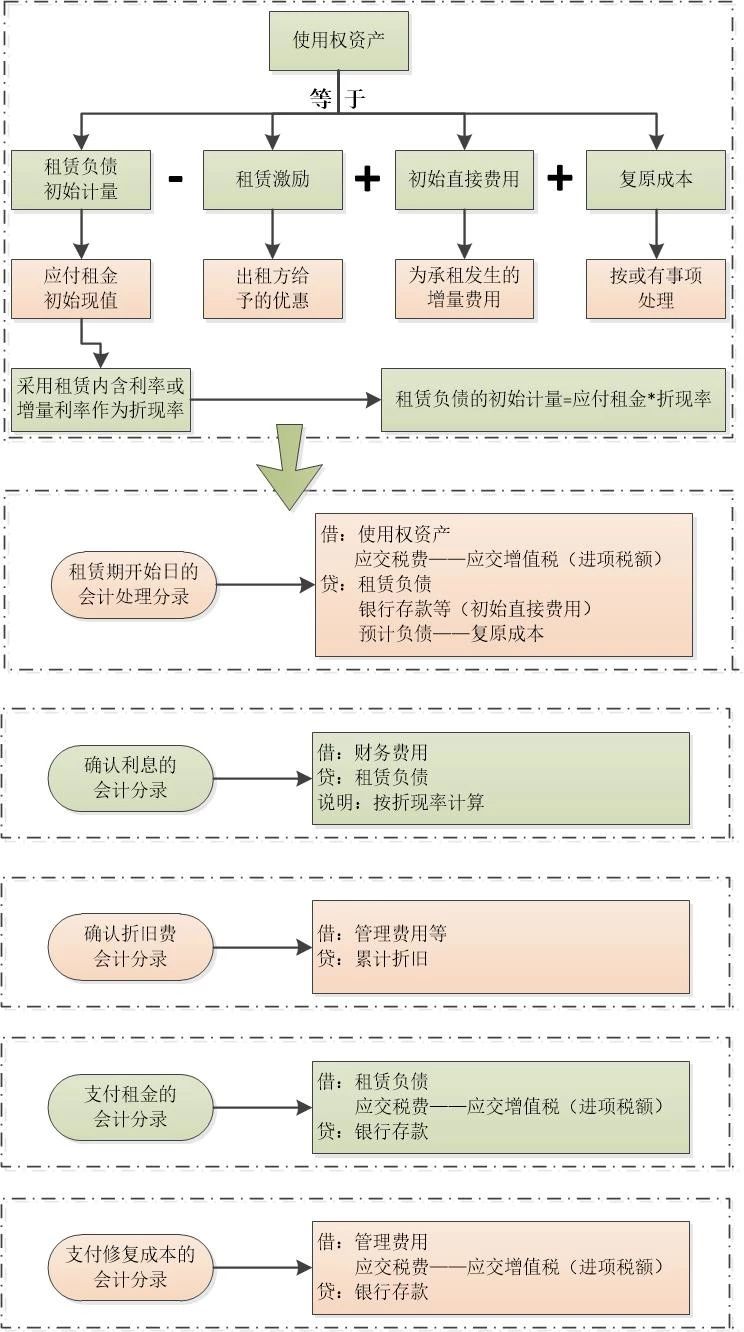

(一)身为承租人(租客)的会计处理

新准则下租赁资产折旧和和租赁负债摊销,如表-1和表-2:

甲公司2020年度费用确认费用的会计处理:

1.确认利息费用

借:财务费用 20.79万元

贷:租赁负债 20.79万元

2.确认折旧费

借:管理费用 43.345万元

其他业务成本 43.345万元

贷:累计折旧 86.69万元

3.支付租金

借:租赁负债 100.00万元

应交税费——应交增值税(进项税额) 5.00万元

贷:银行存款 105.00万元

(二)身为“二房东”(出租人)的会计处理

新《企业会计准则第21号——租赁》涉及到经营租赁有如下规定:

第四十五条 在租赁期内各个期间,出租人应当采用直线法或其他系统合理的方法,将经营租赁的租赁收款额确认为租金收入。其他系统合理的方法能够更好地反映因使用租赁资产所产生经济利益的消耗模式的,出租人应当采用该方法。

第四十六条 出租人发生的与经营租赁有关的初始直接费用应当资本化,在租赁期内按照与租金收入确认相同的基础进行分摊,分期计入当期损益。

第四十七条 对于经营租赁资产中的固定资产,出租人应当采用类似资产的折旧政策计提折旧;对于其他经营租赁资产,应当根据该资产适用的企业会计准则,采用系统合理的方法进行摊销。

因此,会计处理如下:

1.支付中介费

借:长期待摊费用 5000.00元

应交税费-应交增值税(销项税额) 150.00元

贷:银行存款 5150.00元

2.收到租金

借:银行存款 49.05万元

贷:其他业务收入 45万元

应交税费-应交增值税(销项税额) 4.05万元

(税金=45*9%,为什么不能适用简易计税的问题详见后续的税务处理)

二、税务处理

身为租客(承租人)的税务处理昨天文章已经分析过,不再赘述,今天重点分析一下“二房东”涉及的税务处理。

转租的问题,看似简单,其实有点复杂,特别是营改增的相关的问题,转租的简易计税选择,什么时候不得选择,其实有多种情形要考虑的。另外,房屋出租还涉及到房产税、土地使用税、印花税等。

1.增值税问题

根据《纳税人提供不动产经营租赁服务增值税征收管理暂行办法》(国家税务总局公告2016年第16号)第三条规定:一般纳税人出租其2016年4月30日前取得的不动产,可以选择适用简易计税方法,按照5%的征收率计算应纳税额;取得2016年4月30日后取得的不动产,适用一般计税办法,在2020年是按9%税率计税。

根据《纳税人提供不动产经营租赁服务增值税征收管理暂行办法》(国家税务总局公告2016年第16号)第二条规定:取得的不动产,包括以直接购买、接受捐赠、接受投资入股、自建以及抵债等各种形式取得的不动产。

甲公司是通过租赁的形式取得的不动产,包括在上述取得方式的“等”中,因此甲公司在2019年度通过租赁取得的不动产不能适用简易计税,只能适用一般计税,也就是按照税率9%计税。所以,不含税金额45万元,对应的税额=45*9%=4.05万元。

2.房产税

大家都知道出租房屋是要交房产税的,而且是从租计征。那么,转租房屋是否缴纳呢?

对于转租人,按租金计算房产税,之前确有地方这么做过,但是现在看到的是全废掉了,房产税是财产税,从租计算是对持有人征的,并不是环节增值税这样理解,所以税理上就有问题,不能看到租金就“眼红”。

因此,甲公司作为“二房东”转租,不需要缴纳房产税。

3.土地使用税

这个也是只缴一次,对于产权人或使用人来计缴的,如果是转租过来的,一般原来的有权使用的人或有产权的人是其纳税人。转租人并不存在再计缴的问题。

土地使用税与占的土地面积有关,跟租金没有关系。

4.印花税

印花税,是一种行为税,只要发生应税行为就应交税。

财产租赁合同,属于《印花税暂行条例》列举的应税税目,因此是要计缴印花税的,税率千分之一。

对于是按照含税金额还是按照不含税金额计缴,需要看合同约定的金额是否进行了价税分离,如果进行了价税分离的则按照不含税金额计缴。

由于印花税是按照合同约定金额的总金额计缴,因此甲公司应计缴的印花税=45万元*4*0.1%=1800元。