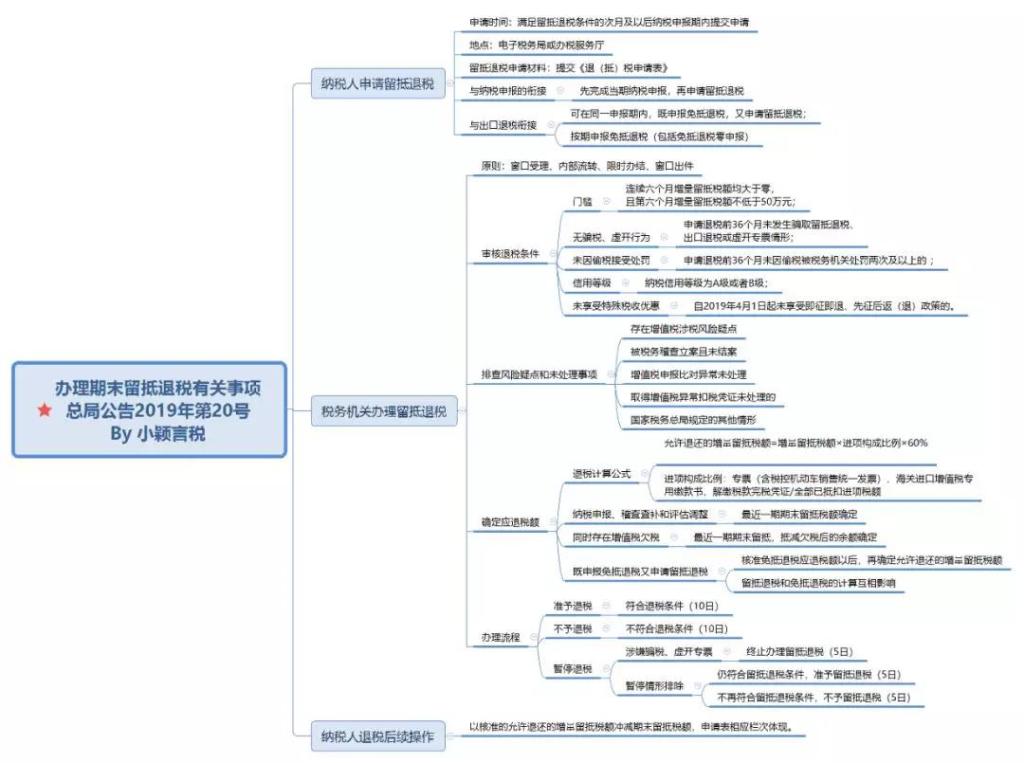

为方便纳税人办理留抵退税业务,国家税务总局发布《国家税务总局关于办理增值税期末留抵税额退税有关事项的公告》(国家税务总局公告2019年第20号,以下简称20号公告),自2019年5月1日起施行。该文件从纳税人申报退税、税务机关办理留抵退税、纳税人退税后续操作等三个方面对期末留抵退税的全流程进行了明确,下面小编结合《关于深化增值税改革有关政策的公告》(财政部税务总局 海关总署公告2019年第39号)对增值税期末退税全流程进行解析。

一、纳税人申请留抵退税

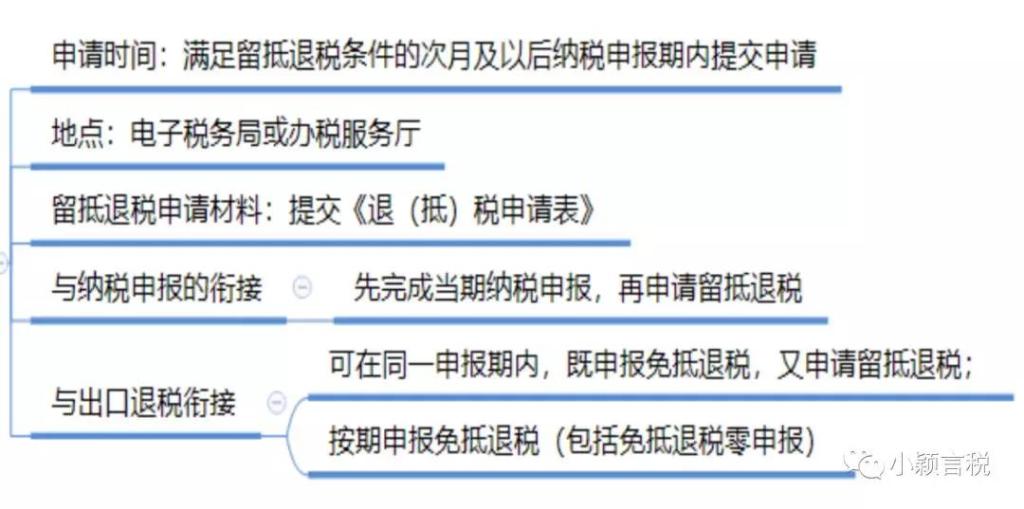

纳税人申请办理留抵退税,应于符合留抵退税条件的次月起,在增值税纳税申报期内,完成本期增值税纳税申报后,通过电子税务局或办税服务厅提交《退(抵)税申请表》。

要点:

1.必须在纳税申报期内提出申请;

2.还权、还责于纳税人,由纳税人提交《退(抵)税申请表》,精简了申请资料,对于可从征管系统中生成采集的信息不需要填报;

3.先完成当期纳税申报,再申请留抵退税,注意先后顺序;

4.可在同一申报期内,既申报免抵退税,又申请留抵退税,纳税人可以同时申请,但税务机关办理时应先办理免抵退税,办理免抵退税后,纳税人仍符合留抵退税条件的,再办理留抵退税。

5.申请办理留抵退税的纳税人,出口货物劳务、跨境应税行为适用免抵退税办法的,应当按期申报免抵退税。当期可申报免抵退税的出口销售额为零的,应办理免抵退税零申报。

二、税务机关办理留抵退税

要点:

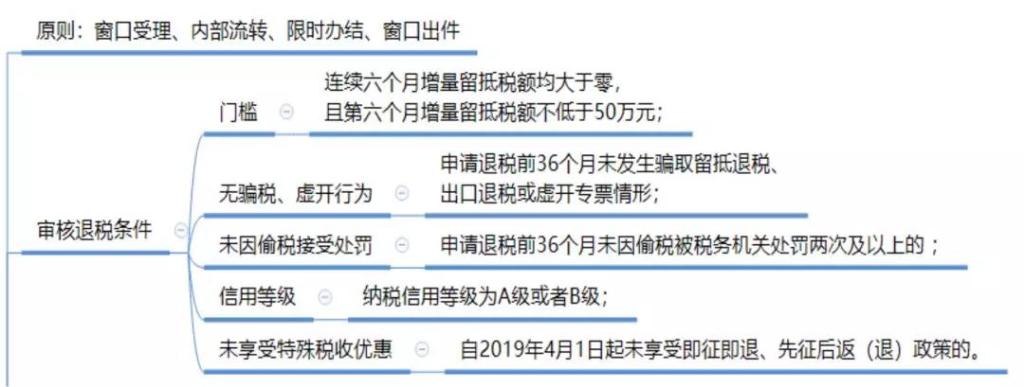

1.税务机关对留抵退税的条件进行审核,五个条件只要有一个不满足就不能申请。

2.增量留抵税额,是指与2019年3月底相比新增加的期末留抵税额。对增量部分给予退税,一方面是基于鼓励企业扩大再生产的考虑,另一方面是基于财政可承受能力的考虑,若一次性将存量和增量的留抵税额全部退税,财政短期内不可承受。因而这次只对增量部分实施留抵退税,存量部分视情况逐步消化。

3.要设定连续六个月增量留抵税额大于零,且第六个月增量留抵税额不低于50万元的退税条件,主要是基于退税效率和成本效益的考虑,连续六个月增量留抵税额大于零,说明增值税一般纳税人常态化存在留抵税额,单靠自身生产经营难以在短期内消化,因而有必要给予退税;不低于50万元,是给退税数额设置的门槛,低于这个标准给予退税,会影响行政效率,也会增加纳税人的办税负担。

4.最早满足连续6个月的情形,是今年4月至9月的连续6个月。但连续6个月并不一定从今年4月开始算,纳税人可以从4月以后的任何一个月开始计算连续六个月,比如5月到10月,6月到11月等等。

5.为了鼓励纳税人诚信纳税和防范退税风险,设置了另外4个退税条件:一是将退税主体限定在纳税信用等级为A级和B级的纳税人,这也是2018年留抵退税条件的延续;二是纳税人在申请退税前36个月内不能有骗取留抵退税、出口退税或虚开增值税专用发票行为;三是不能因偷税被税务机关处罚两次及以上;四是2019年4月1日以后没有享受过即征即退、先征后返或先征后退政策的纳税人,才可以申请留抵退税。相关条件中对违反税收法律法规的纳税人不予退税,也是惩恶扬善的体现。需要注意的是,出于防范退税风险的考虑,未享受过即征即退、先征后返或先征后退政策的这项条件是按照纳税主体而不是按照即征即退项目来限制的。也就是说,只要享受过这些优惠政策的纳税人,其一般项目的留抵也是不允许退税的。

6.纳税信用等级为M级的纳税人不符合规定的申请退还增量留抵税额的条件。

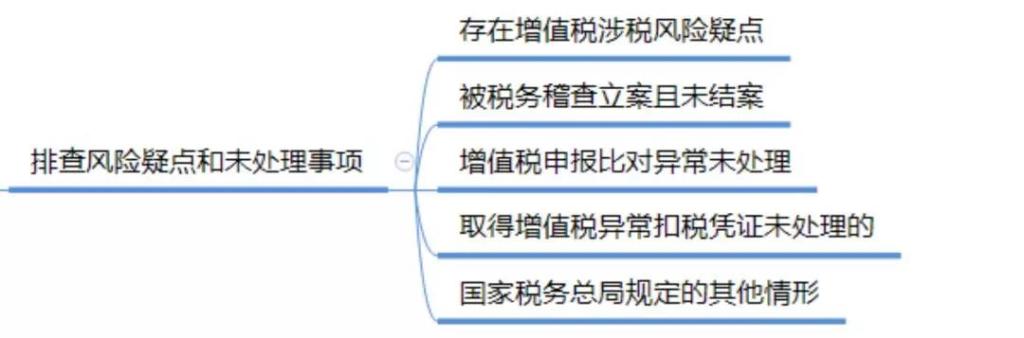

对于符合上述留抵退税条件的纳税人,税务机关还需要排查风险疑点和未处理事项,纳税人存在以上情形,暂停为其办理留抵退税。

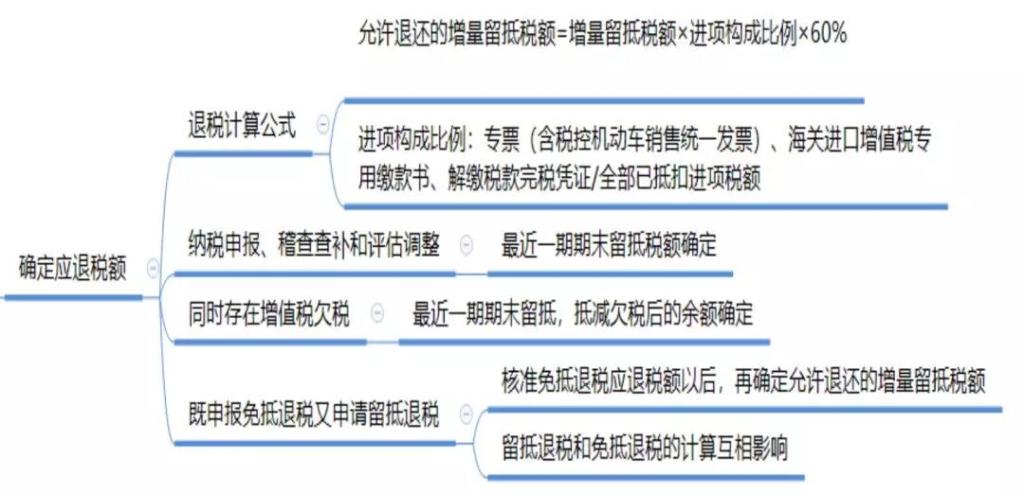

要点:

1.计算进项构成比例时,农产品收购方票,购进国内旅客运输服务取得的电子普通发票等并不在退税的范围之内,但由于退税采用公式计算,因而上述进项税额并非直接排除在留抵退税的范围之外,而是通过增加分母比重的形式进行了排除。

2.纳税人在办理留抵退税期间发生上述情形的,按照规定确定允许退还的增量留抵税额。

例1:2019年10月5日,某企业申报2019年4-9月的留抵退税,同时也申报了免抵退税。该企业2019年9月的期末留抵税额为100万元。10月20日,税务机关核准其免抵退税应退税额为50万元。11月5日,纳税人完成了纳税申报,且申报了免抵退税,当期期末留抵税额为120万元。11月10日核准留抵退税时,应如何计算留抵退税应退税额?

解析:11月10日核准留抵退税时,该企业已于11月5日完成了纳税申报,最近一期申报表的期末留抵税额中,已扣减了50万元免抵退税应退税额。根据20号公告第九条第一项规定,因纳税申报、稽查查补和评估调整等原因,造成期末留抵税额发生变化的,按最近一期《增值税纳税申报表(一般纳税人适用)》期末留抵税额确定允许退还的增量留抵税额,因此直接以期末留抵税额120万元为依据,计算留抵退税应退税额。

例2:2019年10月5日,某企业申报2019年4-9月的留抵退税,同时也申报了免抵退税。该企业2019年9月的期末留抵税额为100万元。10月20日,税务机关核准其免抵退税应退税额为50万元。10月25日核准留抵退税时,应如何计算留抵退税应退税额?

解析:该企业最近一期申报表中的期末留抵税额,尚未扣减50万元免抵退税应退税额,根据20号公告第九条第二项规定,纳税人在同一申报期既申报免抵退税又申请办理留抵退税的,或者在纳税人申请办理留抵退税时存在尚未经税务机关核准的免抵退税应退税额的,应待税务机关核准免抵退税应退税额后,按最近一期《增值税纳税申报表(一般纳税人适用)》期末留抵税额,扣减税务机关核准的免抵退税应退税额后的余额确定允许退还的增量留抵税额。

税务机关核准的免抵退税应退税额,是指税务机关当期已核准,但纳税人尚未在《增值税纳税申报表(一般纳税人适用)》第15栏“免、抵、退应退税额”中填报的免抵退税应退税额。

因此,应以期末留抵税额100万元扣减免抵退税应退税额50万元后的余额50万元为依据,计算留抵退税应退税额。

例3:2019年10月5日,某企业申报2019年4-9月的留抵退税,同时也申报了免抵退税。该企业2019年9月的期末留抵税额为100万元。11月5日,该企业完成了10月的纳税申报,且申报了免抵退税,10月期末留抵税额为120万元,11月10日,税务机关核准其留抵退税为30万元。11月28日核准其11月申报的免抵退税时,应如何计算免抵退税应退税额?

解析:最近一期申报表中的期末留抵税额,尚未扣减30万元留抵退税应退税额。根据20号公告第十条规定,在纳税人办理增值税纳税申报和免抵退税申报后、税务机关核准其免抵退税应退税额前,核准其前期留抵退税的,以最近一期《增值税纳税申报表(一般纳税人适用)》期末留抵税额,扣减税务机关核准的留抵退税额后的余额,计算当期免抵退税应退税额和免抵税额。

税务机关核准的留抵退税额,是指税务机关当期已核准,但纳税人尚未在《增值税纳税申报表附列资料(二)(本期进项税额明细)》第22栏“上期留抵税额退税”填报的留抵退税额。

因此,以期末留抵税额120万元扣减留抵退税应退税额30万元后的余额90万元为依据,计算免抵退税应退税额。

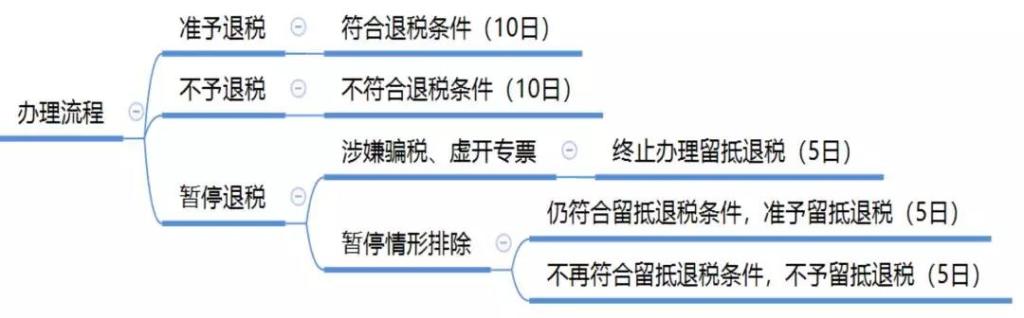

要点:

1.以上日期均指工作日。

2.不论是否准予退税,税务机关都会限时向纳税人出具《税务事项通知书》。对增值税涉税风险疑点进行排查时,发现纳税人涉嫌骗取出口退税、虚开增值税专用发票等增值税重大税收违法行为的,向纳税人出具终止办理留抵退税的《税务事项通知书》。税务机关对纳税人涉嫌增值税重大税收违法行为核查处理完毕后,纳税人仍符合留抵退税条件的,可按照20号公告的规定重新申请办理留抵退税。

三、纳税人退税后续操作

纳税人应在收到税务机关准予留抵退税的《税务事项通知书》当期,以税务机关核准的允许退还的增量留抵税额冲减期末留抵税额,并在办理增值税纳税申报时,相应填写《增值税纳税申报表附列资料(二)(本期进项税额明细)》第22栏“上期留抵税额退税”。

以虚增进项、虚假申报或其他欺骗手段,骗取留抵退税款的,由税务机关追缴其骗取的退税款,并按照《中华人民共和国税收征收管理法》等有关规定处理。